追加保证金风险分析:创纪录杠杆预示市场波动将至

#margin #leverage #risk #finra #market-crash #margin-calls #forced-selling #volatility

消极

综合市场

2025年11月16日

解锁更多功能

登录后即可使用AI智能分析、深度投研报告等高级功能

关于我们:Ginlix AI 是由真实数据驱动的 AI 投资助手,将先进的人工智能与专业金融数据库相结合,提供可验证的、基于事实的答案。请使用下方的聊天框提出任何金融问题。

Reddit因素

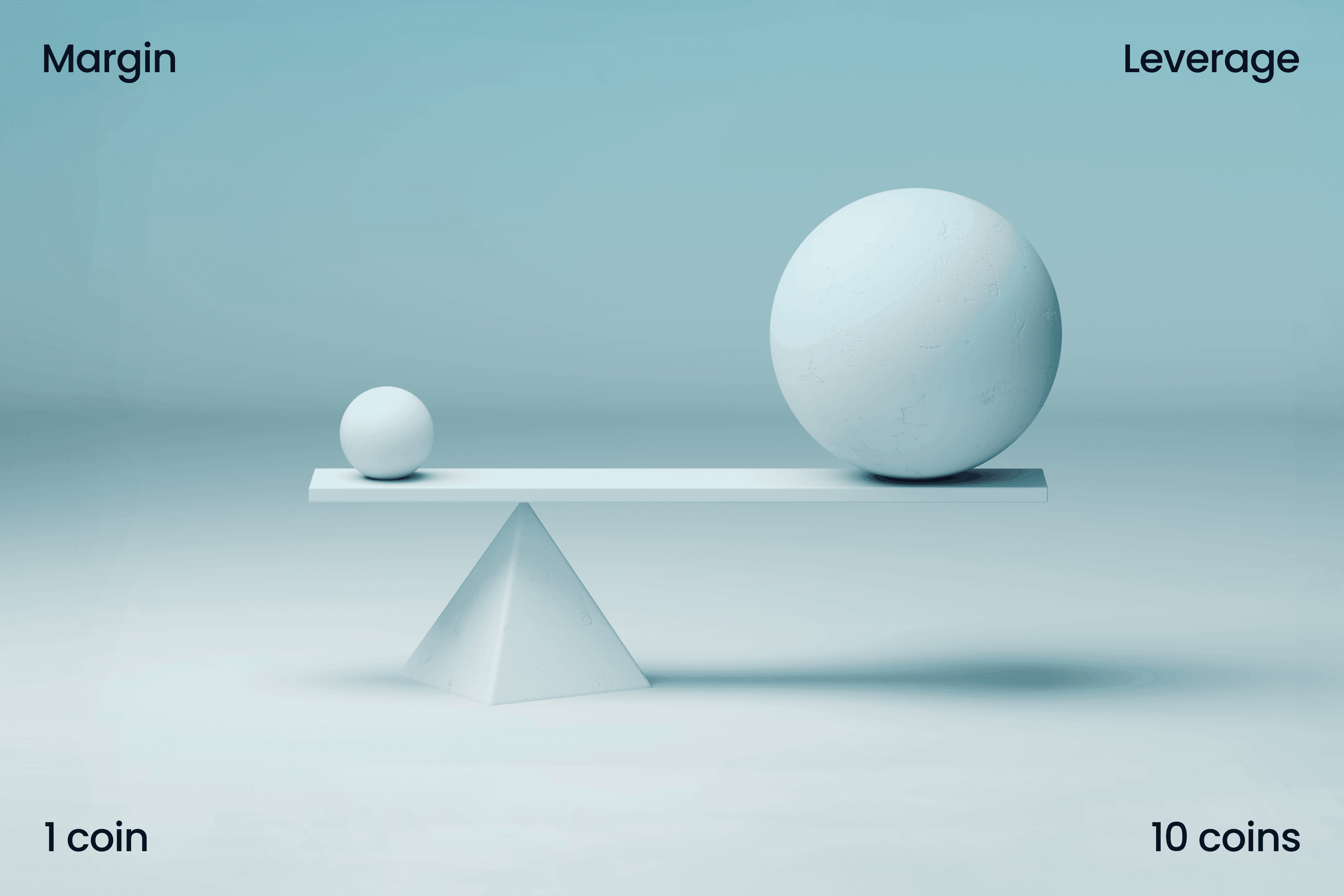

Reddit上r/StockMarket板块及相关投资社区的用户基于FINRA统计数据发出追加保证金风险警报,数据显示借贷与总自由信贷比率为3,即投资者借入的资金是保证金账户可用现金的三倍[1]。主要讨论内容包括:

- 发帖人(OP)展示了近30年FINRA月度保证金统计数据,对比了借贷余额与自由信贷余额[1]

- 社区成员澄清该指标为借贷与信贷比率,而非最初所述的信贷与借贷比率[1]

- 用户解释称,高比率意味着投资者缺乏现金弥补损失,可能引发券商快速抛售,从而加剧市场下跌[1]

- 用户分享了保证金交易的个人教训,包括一位用户在1998年将1万美元变成4万美元,随后在回调中几乎损失殆尽的经历[1]

- 估计显示美国保证金债务总额约为1万亿美元,但有人质疑FINRA数据是否涵盖所有杠杆来源[1]

- 历史上与1929年和2008年的情况相似,讨论了债务比率升高时的强制抛售连锁反应[1]

研究发现

当前市场数据证实了Reddit用户的担忧,杠杆水平甚至更为极端:

- 创纪录保证金债务:2025年9月,FINRA保证金债务达到1.13万亿美元,创下历史新高,较8月增长6.3%,为连续第五个月增长[2]

- 历史模式识别:2000年(互联网泡沫)、2007年(金融危机)和2021年的保证金债务峰值均先于重大市场崩盘出现[2]

- 专家警告:包括德意志银行在内的主要银行警告称,当前保证金债务水平与互联网泡沫时期相似[3]

- 回调预测:市场分析师预测未来6个月股市可能出现10-20%的回调[4]

- 散户脆弱性:过去12个月中,2.20%的差价合约(CFD)账户遭遇追加保证金通知,表明散户投资者风险升高[4]

- 行业集中风险:科技股和贵金属因杠杆集中度高,面临强制清算的特殊风险[5,6]

综合分析

Reddit社区对追加保证金的担忧得到了当前市场数据和专家分析的有力支持。尽管Reddit用户将3的借贷与信贷比率视为警告信号,但实际FINRA数据显示杠杆率更为极端,保证金债务创下历史新高。双方均认同这一机制:高杠杆使市场易受强制抛售连锁反应影响,从而加剧下跌。

Reddit用户和机构研究共同识别的历史模式尤其令人担忧——近几十年来,每一次重大保证金债务峰值都先于显著的市场低迷。当前杠杆水平超过了之前崩盘前的水平,暗示可能产生更严重的后果。

风险与机遇

风险:

- 追加保证金连锁反应:高杠杆可能引发大规模强制抛售,加速市场下跌

- 科技行业脆弱性:高杠杆科技股面临不成比例的风险

- 散户投资者损失:从事保证金交易的散户可能面临灾难性损失

- 市场波动性:未来6个月可能出现波动性上升和价格快速波动

机遇:

- 防御性仓位调整:投资者可降低杠杆并增加现金仓位

- 做空机会:高杠杆行业可能提供做空机会

- 逢低买入:回调后可能出现显著的买入机会

- 风险管理:当前环境强调合理仓位规模和止损的重要性

相关阅读推荐

暂无推荐文章

基于这条新闻提问,进行深度分析...

数据基于历史,不代表未来趋势;仅供投资者参考,不构成投资建议

关于我们:Ginlix AI 是由真实数据驱动的 AI 投资助手,将先进的人工智能与专业金融数据库相结合,提供可验证的、基于事实的答案。请使用下方的聊天框提出任何金融问题。

相关个股

暂无相关个股数据