2026年2月13日美股午盘分析

解锁更多功能

登录后即可使用AI智能分析、深度投研报告等高级功能

关于我们:Ginlix AI 是由真实数据驱动的 AI 投资助手,将先进的人工智能与专业金融数据库相结合,提供可验证的、基于事实的答案。请使用下方的聊天框提出任何金融问题。

相关个股

**分析日期:**2026年2月13日

**市场状态:**午盘更新(美国东部时间12:00)

**报告类型:**日内市场综合分析

2026年2月13日,美股在早盘及前一交易日的大幅下挫后,午盘出现显著反弹。三大主要指数均由下跌区间转为小幅上涨,其中标普500指数领涨,涨幅达0.61%。市场波动率仍处于高位,VIX维持在20.82,反映投资者持续担忧人工智能对科技板块的扰动以及更广泛的经济不确定性。尽管日内出现反弹,但市场基础结构仍较为脆弱,市场广度指标显示,两家交易所内下跌家数均超过上涨家数2倍以上。今日早些时候公布的CPI数据显示,通胀同比增速回落至2.4%,为2025年5月以来最低水平,为美联储的宽松货币政策提供了潜在支撑。不过,市场更关注板块轮动态势及人工智能相关担忧,而非通胀向好的进展。

| 指数 | 当前价格 | 当日变动 | 涨跌幅 | 当日区间 | 前收盘价 |

|---|---|---|---|---|---|

| 标普500(^GSPC) | $6,874.22 | +41.46 | +0.61% | 6,794.55 - 6,874.51 | $6,832.76 |

| 纳斯达克综合指数(^IXIC) | $22,689.11 | +91.96 | +0.41% | 22,402.38 - 22,698.29 | $22,597.15 |

| 道琼斯工业平均指数(^DJI) | $49,701.45 | +249.46 | +0.50% | 49,084.35 - 49,705.20 | $49,451.99 |

| 日期 | 标普500收盘价 | 涨跌幅 | 纳斯达克收盘价 | 涨跌幅 | 道琼斯收盘价 | 涨跌幅 |

|---|---|---|---|---|---|---|

| 2026-02-13(日内) | 6,874.22 | +0.61% | 22,689.11 | +0.41% | 49,701.45 | +0.50% |

| 2026-02-12 | 6,832.76 | -1.79% | 22,597.15 | -2.36% | 49,451.99 | -1.71% |

| 2026-02-11 | 6,941.46 | -0.50% | 23,066.47 | -0.91% | 50,121.41 | -0.24% |

| 2026-02-10 | 6,941.82 | -0.47% | 23,102.47 | -0.73% | 50,188.15 | -0.01% |

| 2026-02-09 | 6,964.81 | +0.69% | 23,238.67 | +1.25% | 50,135.88 | +0.29% |

本交易日开盘延续了2月12日的大幅回调态势,当日标普500指数下跌1.79%,纳斯达克指数下跌2.36%,道琼斯工业平均指数下跌1.71%[0]。2月12日的抛售是2018-2019年AI恐慌以来最显著的市场回调,驱动因素是市场对人工智能对软件岗位及整个科技板块潜在影响的担忧加剧[1]。当前交易日出现明显反弹,所有指数均从下跌转为上涨。标普500指数领涨,涨幅0.61%,其次是道琼斯工业平均指数(+0.50%)和纳斯达克指数(+0.41%)。这种走势表明不同市值板块均出现反弹,但纳斯达克指数相对较弱的表现反映出市场对科技类股票仍持谨慎态度。

| 板块 | 涨跌幅 | 表现状态 |

|---|---|---|

| 公用事业 | +3.56% | 领涨 |

| 医疗保健 | +2.25% | 表现强劲 |

| 能源 | +1.68% | 表现强劲 |

| 必需消费品 | +1.64% | 表现强劲 |

| 基础材料 | +1.51% | 表现强劲 |

| 工业 | +0.87% | 上涨 |

| 金融服务 | +0.39% | 上涨 |

| 通信服务 | +0.35% | 上涨 |

| 科技 | -0.05% | 滞后 |

| 非必需消费品 | -0.07% | 滞后 |

| 房地产 | -0.09% | 表现最差 |

2月13日观察到的轮动态势是前一交易日避险情绪的延续和加剧。仔细分析板块表现可发现若干值得关注的模式。

**防御性板块主导:**公用事业板块涨幅达3.56%,是标普500所有板块中日内表现最强的。这种防御性轮动是投资者不确定性的典型信号,因为在市场承压期间,投资者会转向历史上具有稳定性和股息收益率的板块。2月12日标普500的11个板块中有8个收跌,因此公用事业板块的韧性显得尤为突出[1]。

**医疗保健板块走强:**医疗保健板块涨幅2.25%,反映出类似的防御性配置,同时该板块也受益于人口老龄化等基本面利好,医疗服务需求不受经济环境影响而保持稳定。该板块在大盘走弱时仍能录得强劲涨幅,表明机构投资者正积极调整持仓以转向更稳定的敞口。

**科技板块承压:**科技板块涨幅为-0.05%,虽然看似跌幅不大,但在2月12日科技ETF XLK下跌2.6%后,该板块仍持续承压[1]。科技板块表现落后受到多重利空因素影响,包括市场对人工智能对软件岗位影响的担忧、多年强劲表现后的高估值,以及当前环境下的盈利不确定性。

早盘板块领涨格局出现显著变化。早盘时段防御性板块保持主导地位,但随着交易日推进,市场参与度有所扩大。金融服务(+0.39%)和通信服务(+0.35%)已从滞后板块转为上涨,表明市场部分风险偏好回归。不过,科技(-0.05%)和非必需消费品(-0.07%)板块仍承压,表明防御性资产轮动仍是当前市场的主导逻辑。

| 指标 | 数值 | 解读 |

|---|---|---|

| 纽交所涨跌家数比 | 2.17:1(下跌家数占优) | 看空 - 下跌家数显著多于上涨家数 |

| 纳斯达克涨跌家数比 | 2.74:1(下跌家数占优) | 极度看空 - 市场广度极度疲软 |

| 纽交所创新高/新低家数 | 748 / 229 | 创新高家数占优 |

| 标普500 52周创新高/新低家数 | 99 / 32 | 整体动量偏多 |

| 2月12日成交量 | 224.5亿股 | 高于20日均值(207.8亿股) |

| VIX波动率指数 | 20.82(+17.96%) | 处于高位 - 为2018-2019年AI恐慌以来最高水平 |

市场广度数据呈现分化态势。尽管日内出现反弹,但两家交易所内下跌家数仍显著多于上涨家数,其中纳斯达克市场广度尤为疲软,达到2.74:1[0]。指数层面上涨与市场广度疲软之间的背离值得关注,这表明反弹可能集中于少数个股,而非广泛的市场参与。VIX飙升至20.82,为2018-2019年AI恐慌以来的最高水平,表明期权市场参与者预期波动率将持续高企[1]。

2月12日纽交所和纳斯达克的总成交量达到224.5亿股,超过20日均值207.8亿股[0]。抛售期间成交量放大,证实大量资金参与了下跌行情。当前交易日随着市场反弹,成交量回归正常水平,截至午盘,标普500的成交量约为日均成交量的26.8%。

| 指标 | 实际值 | 预期值 | 前值 | 状态 |

|---|---|---|---|---|

| 整体CPI同比 | 2.4% | 2.5% | 2.5% | 好于预期 |

| 核心CPI同比 | 2.5% | 无 | 2.6% | 好于预期 |

今日早盘公布的消费者价格指数显示,整体通胀同比增速回落至2.4%,为2025年5月以来最低水平[1]。这一数据好于市场预期的2.5%,是美联储抗通胀进程中的重要进展。剔除食品和能源价格的核心CPI同比为2.5%,较前值2.6%也有所改善。超预期的通胀数据引发债券市场上涨,10年期美国国债收益率回落至约4.06-4.09%,较此前水平下跌12个基点[0]。

| 指标 | 实际值 | 前值 | 状态 |

|---|---|---|---|

| 2月7日当周初请失业金人数 | 22.7万 | 23.2万 | 有所改善 |

截至2026年2月7日当周,初请失业金人数减少5000人,至22.7万人,表明劳动力市场状况相对稳定[0]。这一数据为美联储的政策考量提供了额外背景,表明尽管存在广泛的经济不确定性,劳动力市场仍保持韧性。

CPI数据公布后债券市场的上涨,强化了市场对2026年美联储降息的预期。市场参与者目前预计2026年美联储将累计降息63个基点,且2026年12月底前至少降息一次的概率为50%[1]。这是市场预期的重要转变,可能对利率敏感型板块和整体股市提供持续支撑。

| 指标 | 数值 |

|---|---|

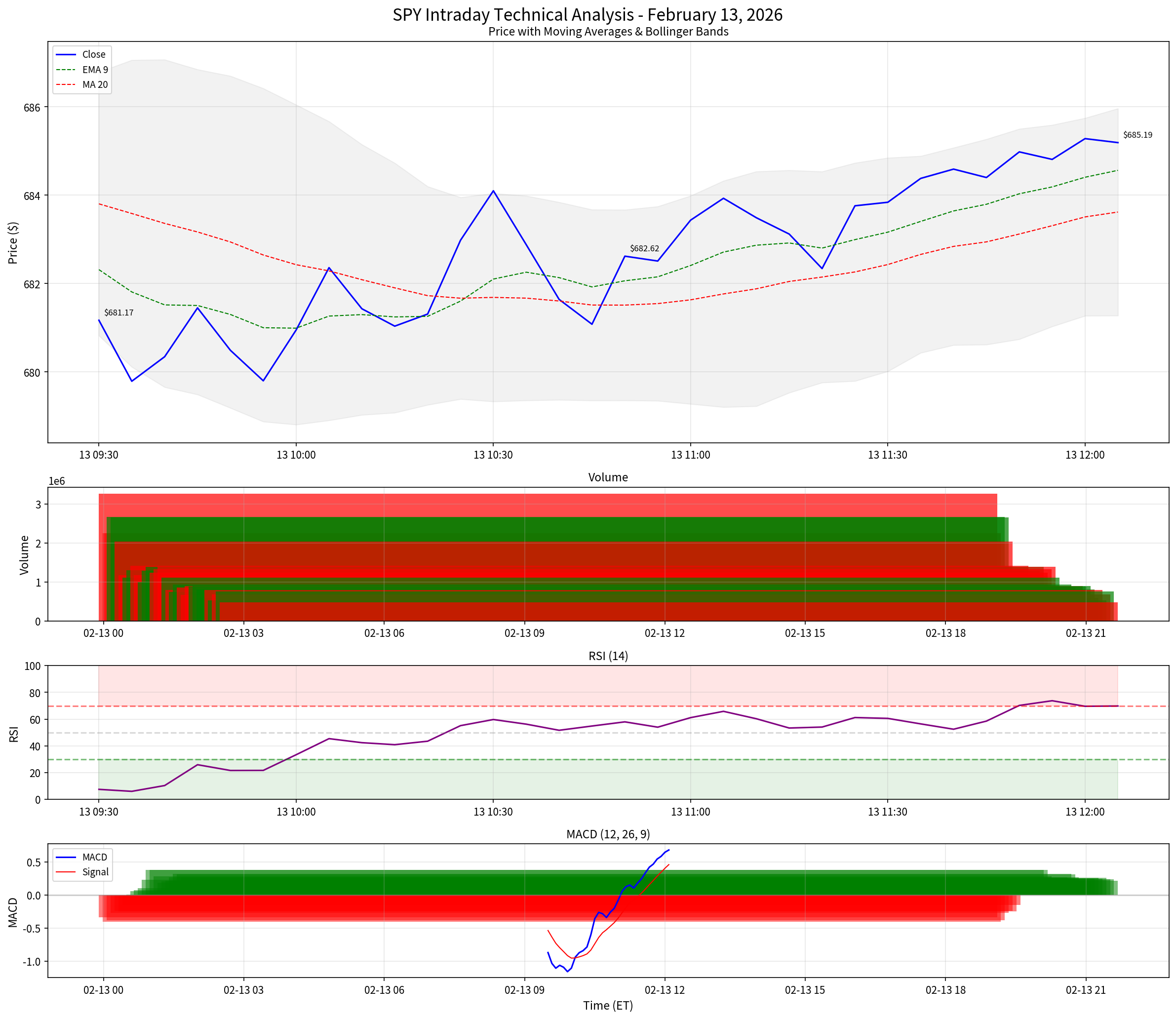

| 日内开盘价 | $681.71 |

| 日内最高价 | $685.64 |

| 日内最低价 | $677.66 |

| 当前价格 | $685.19 |

| 日内涨跌幅 | +0.51% |

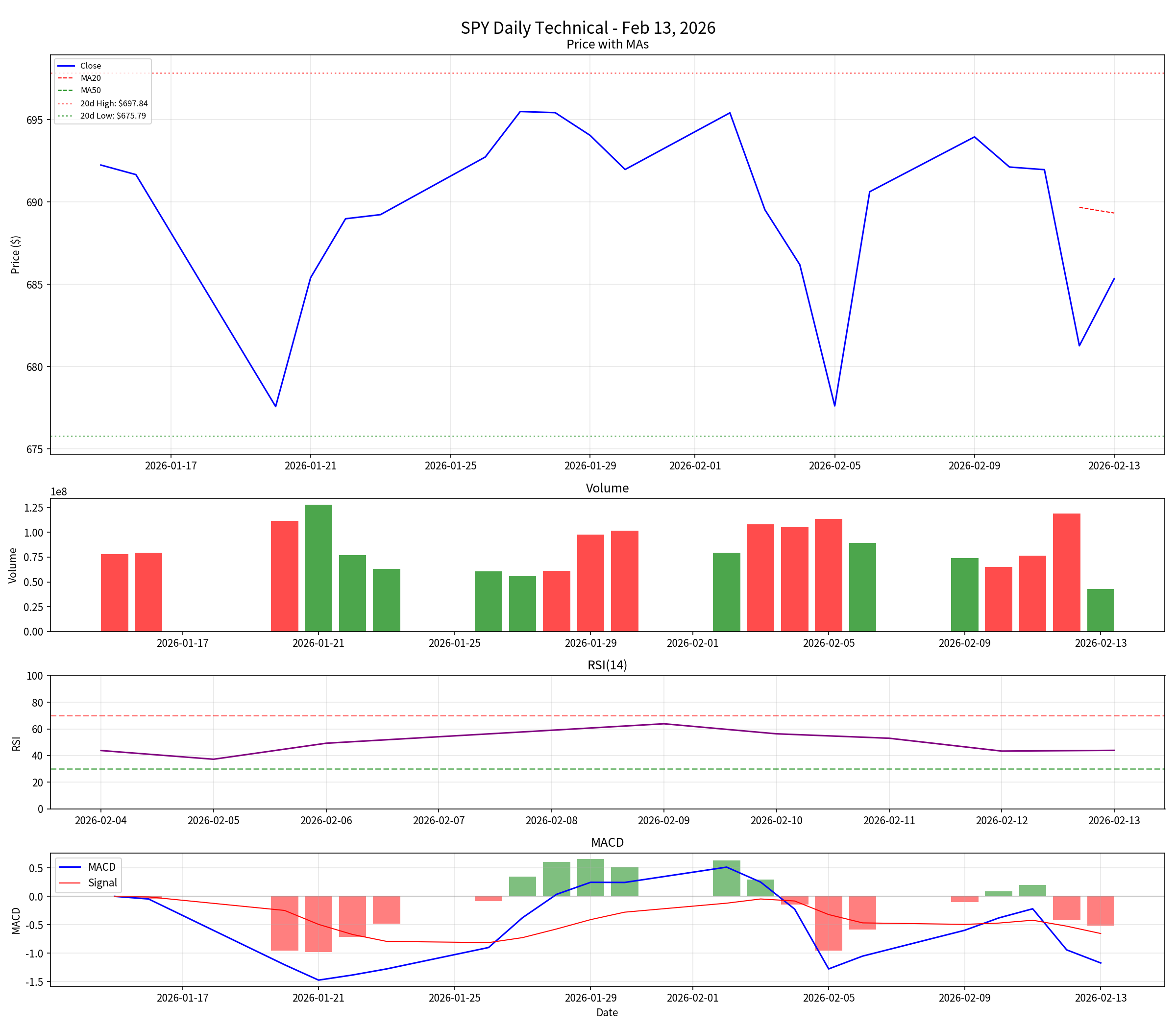

| 20日最高价 | $697.84 |

| 20日最低价 | $675.79 |

| 水平类型 | 价格 | 说明 |

|---|---|---|

| 日内阻力位 | $685.64 | 当日高点 |

| 20日最高价 | $697.84 | 关键阻力位 |

| 枢轴点 | $682.85 | 中点平衡位 |

| 第一阻力位(枢轴点) | $688.17 | 第一阻力位 |

| 第一支撑位(枢轴点) | $680.02 | 第一支撑位 |

| 20日最低价 | $675.79 | 强支撑区间 |

| 关键支撑位 | $670.00 | 重要心理关口 |

| 指标 | 数值 |

|---|---|

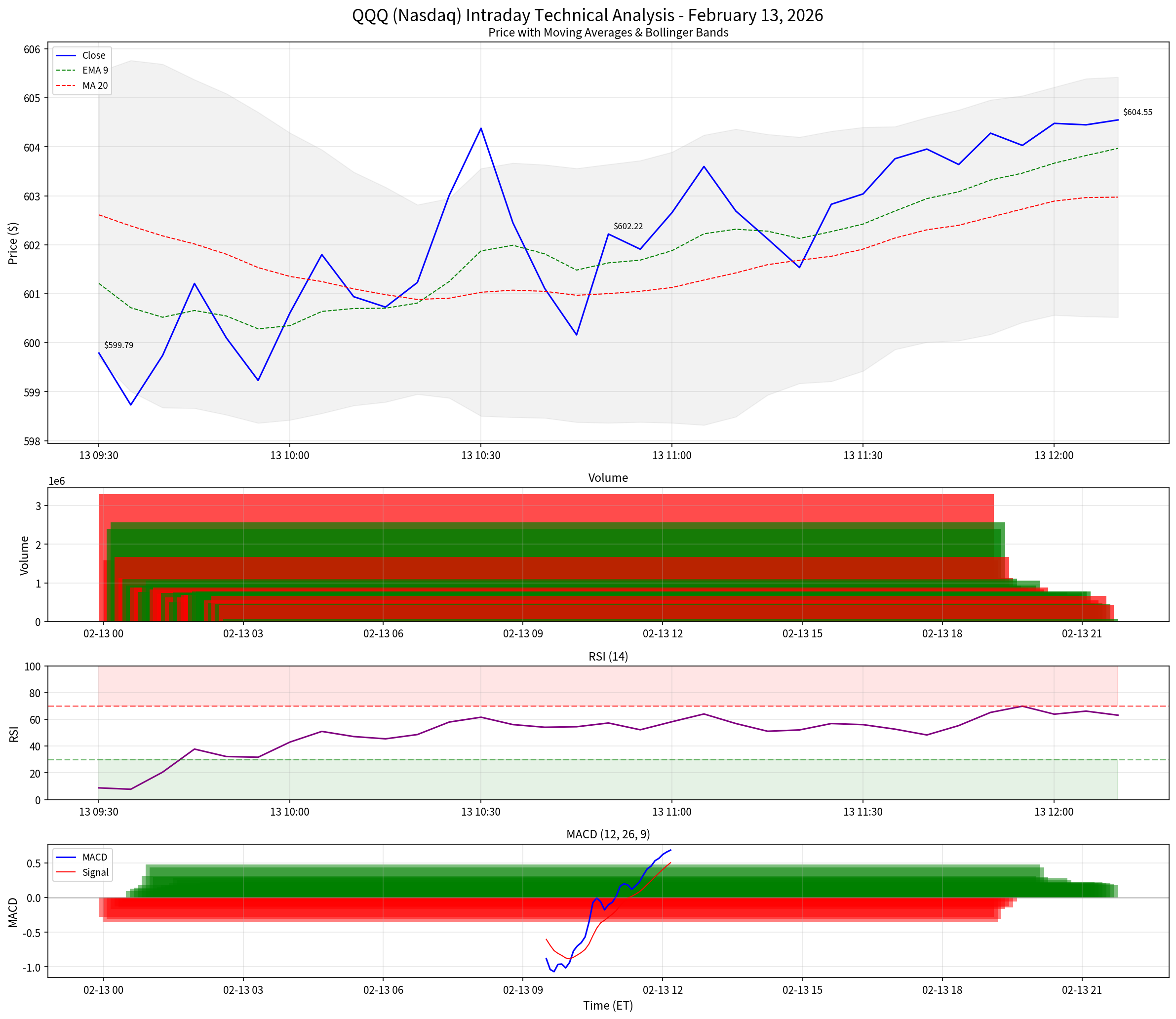

| 日内开盘价 | $600.23 |

| 日内最高价 | $604.92 |

| 日内最低价 | $596.50 |

| 当前价格 | $604.42 |

| 日内涨跌幅 | +0.70% |

| 20日最高价 | $636.60 |

| 20日最低价 | $594.76 |

| 水平类型 | 价格 | 说明 |

|---|---|---|

| 日内阻力位 | $604.92 | 当日高点 |

| 20日最高价 | $636.60 | 关键阻力位 |

| 枢轴点 | $602.05 | 中点平衡位 |

| 第一阻力位(枢轴点) | $607.68 | 第一阻力位 |

| 第一支撑位(枢轴点) | $599.11 | 第一支撑位 |

| 20日最低价 | $594.76 | 强支撑位 |

| 关键支撑位 | $590.00 | 重要心理关口 |

| 指标 | SPY | QQQ | 解读 |

|---|---|---|---|

| 日内RSI(5分钟) | 69.82 | 65.91 | SPY接近超买区间;QQQ处于健康区间 |

| 日线RSI(14期) | 43.91 | 38.60 | 中性偏空;QQQ接近超卖区间 |

| 日线MACD | -1.17 | -4.20 | 动量看空(位于零轴下方) |

| 价格相对20日移动均线 | 低于 | 低于 | 短期下行趋势仍未改变 |

技术分析显示,市场处于反弹阶段,日内动量为正,但日线级别的下行趋势仍未改变[0]。SPY和QQQ均低于各自的20日移动均线,确认短期看空趋势。不过,日内反弹推动价格突破关键枢轴点,5分钟级别MACD出现金叉。

**MACD分析:**MACD指标在不同时间周期呈现分化。日线图上,SPY(MACD值-1.17)和QQQ(MACD值-4.20)均显示看空动量,MACD线位于零轴及信号线下方[0]。但在5分钟日内图上,MACD线已上穿信号线,表明短期反弹动量。这种时间周期分化意义重大:虽然整体趋势仍看空,但短期买盘兴趣足以推动日内反弹。

**RSI分化:**RSI分析揭示了当前市场状况的重要信息。SPY的日内RSI为69.82,接近超买区间,表明短期上行空间有限,可能出现回调[0]。相反,QQQ的日线RSI为38.60,接近超卖区间,如果买盘兴趣回归,可能出现均值回归反弹。不同指数和时间周期的分化形成了复杂的技术图景,交易者需谨慎应对。

**支撑与阻力动态:**当前价格走势受到明确技术水平的限制。对于SPY,680美元的支撑位(枢轴点第一支撑位)在早盘时段持稳,推动了反弹行情。对于QQQ,600美元心理关口和599.11美元的枢轴点第一支撑位也提供了类似支撑。SPY的688美元阻力位和QQQ的608美元阻力位是关键水平,如果抛压重现,可能限制进一步上行空间[0]。

| 公司 | 涨跌幅 | 板块 | 关键背景 |

|---|---|---|---|

| Cisco Systems | -12.3% | 科技 | 单日最大跌幅 |

| AppLovin | -19.7% | 科技 | 人工智能相关担忧 |

| Dell Technologies | -9.1% | 科技 | 业绩公布后下跌 |

| CBRE Group | -8.8% | 房地产 | 商业地产担忧 |

| C.H. Robinson | -14.5% | 工业 | 物流板块疲软 |

| 公司 | 涨跌幅 | 板块 | 关键背景 |

|---|---|---|---|

| Equinix | +10.4% | 房地产/数据中心 | 人工智能基础设施需求 |

2月13日交易日出现若干值得市场参与者关注的异常交易模式。

**成交量集中:**2月12日纽交所和纳斯达克总成交量达到224.5亿股,超过20日均值207.8亿股[1]。抛售期间成交量放大,证实大量资金参与了下跌行情,且成交量集中在初始下跌阶段而非反弹阶段。

**板块集中:**纳斯达克市场下跌家数与上涨家数比为2.74:1,表明反弹阶段指数层面的上涨由相对少数个股驱动[0]。这种集中模式较为异常,表明反弹可能比指数表现所显示的更为脆弱。

**波动率聚集:**VIX飙升至20.82,为2018-2019年AI恐慌以来的最高水平[1]。这种波动率聚集(即大幅价格波动往往集中出现)表明市场在短期内可能持续处于高波动状态。

**防御性板块成交量:**公用事业板块涨幅3.56%且成交量放大,表明这是机构投资者的主动建仓,而非散户单纯的避险行为。防御性板块的这种异常成交量模式表明,成熟投资者正在进行战略性配置,而非恐慌性决策。

比特币下跌至约66800美元,表明避险情绪蔓延至加密货币市场[1]。黄金也跌破每盎司5000美元,这在广泛避险环境中是罕见的避险资产回调,凸显了当前市场回调的剧烈程度。

早盘经济数据已全部公布,午后交易日无重大预定催化剂。CPI数据已被市场消化,且2月13日无美联储官员讲话安排[0]。交易可能由技术因素及人工智能板块或 broader经济发展的突发新闻驱动。

| 情景 | 概率 | 催化剂 |

|---|---|---|

| 反弹延续 | 55% | 支撑位持稳,买盘回归 |

| 遇阻回落 | 30% | 上方阻力位出现抛压 |

| 破位下行 | 15% | 支撑位失守,抛售重启 |

技术面显示,反弹延续的概率为55%,支撑因素包括日内动量和QQQ的超卖状态[0]。不过,SPY的688美元阻力位和QQQ的608美元阻力位可能引发抛压。鉴于VIX处于高位,交易者需警惕午后时段可能出现的波动率飙升。

截至2026年2月11日当周的AAII情绪调查显示,多头占比38.5%,空头占比38.1%,表明情绪接近中性[1]。不过,当前市场走势表明,在2月12日的抛售和早盘走弱后,情绪已转向更悲观。调查结果(反映抛售前的持仓)与当前市场状况的差异凸显了高波动时期情绪转变的快速性。

转向防御性板块(公用事业、医疗保健、必需消费品)的轮动,加上VIX处于高位,表明投资者正采取更谨慎的立场。若干仓位动态值得关注:

**机构资金流动态:**科技类基金出现显著资金流出,同时防御性板块ETF出现资金流入,表明机构投资者正积极调整投资组合。公用事业板块涨幅3.56%且成交量高于均值,表明机构买盘强劲,而非单纯的散户避险行为。

**期权市场活动:**VIX飙升至20.82,涨幅17.96%,表明期权市场参与者预期波动率将维持高位[1]。VIX期货期限结构显示,市场预期短期内波动率将保持高位,与回调后的市场环境一致。

**债券市场影响:**债券市场大幅上涨,10年期收益率向4%回落,表明市场对美联储宽松政策的预期上升,同时出现了避险配置动态。股市走弱与债券走强的相关性反映了典型的避险仓位,投资者减少股票敞口,增加固定收益配置。

**跨资产情绪:**股市抛售期间,比特币(下跌至66800美元)和黄金(跌破每盎司5000美元)同时走弱,这一点值得关注[1]。通常情况下,这些资产在市场承压时会充当避险资产。股市、黄金和比特币同时下跌,表明出现了广泛的去杠杆行为,而非转向其他避险资产,说明市场回调是由流动性担忧和风险降低驱动,而非基本面因素。

SPY日内图表显示,价格从当日低点677.66美元反弹至当前约685美元的水平。价格高于日内移动平均线(9期指数移动平均线、20期简单移动平均线),RSI接近69.82的超买区间,表明短期可能出现回调。

QQQ表现相对强劲,涨幅0.70%,高于SPY的0.51%。其RSI为65.91,仍处于健康区间,上行至超买区间还有更大空间。

日线图确认下行趋势仍未改变,价格低于20日移动平均线。目前675.79美元的支撑位仍在持稳,日线RSI为43.91,处于中性区间。

2026年2月13日是市场在2月12日大幅回调后的反弹日。CPI数据显示通胀同比增速回落至2.4%,为基本面提供了支撑,引发债券市场上涨,并强化了美联储降息预期。不过,市场更关注人工智能相关的板块担忧和 broader经济前景,导致资金持续转向防御性板块。

- 三大主要指数均实现日内上涨,标普500指数领涨,涨幅0.61%

- 防御性板块领涨(公用事业+3.56%,医疗保健+2.25%),科技板块表现滞后

- 市场广度仍疲软,纽交所下跌家数与上涨家数比为2.17:1,纳斯达克为2.74:1

- VIX处于20.82的高位,为2018-2019年AI恐慌以来最高水平

- CPI数据好于预期(2.4% vs 预期2.5%),支撑美联储降息预期

- 技术分析显示日内反弹动量,但日线级别的下行趋势仍未改变

市场在大幅抛压下展现出韧性,日内反弹动量持续增强。不过,疲软的市场广度指标和高企的VIX表明仍需保持谨慎。需关注的关键阻力位包括SPY的688美元和QQQ的608美元。如果这些阻力位持续有效,市场可能出现新一轮抛压;反之,如果突破这些水平,则可能预示更可持续的反弹。

[0] Ginlix量化数据库 - 市场数据与技术分析

[2] 嘉信理财市场更新

[4] 《财富》杂志:“黑色星期五”AI恐慌引发全球股市及黄金抛售

[5] 雅虎财经:通胀回落,交易员认为2026年美联储第三次降息概率达50%

[7] FX Leaders:AI担忧引发抛售,纳斯达克指数下跌2%

数据基于历史,不代表未来趋势;仅供投资者参考,不构成投资建议

关于我们:Ginlix AI 是由真实数据驱动的 AI 投资助手,将先进的人工智能与专业金融数据库相结合,提供可验证的、基于事实的答案。请使用下方的聊天框提出任何金融问题。