每周回顾:2026年2月9日-13日——市场波动与防御型轮动

解锁更多功能

登录后即可使用AI智能分析、深度投研报告等高级功能

关于我们:Ginlix AI 是由真实数据驱动的 AI 投资助手,将先进的人工智能与专业金融数据库相结合,提供可验证的、基于事实的答案。请使用下方的聊天框提出任何金融问题。

相关个股

2026年2月9日至13日当周,美国股市整体波动加剧,市场呈现明显的从成长型科技股转向防御型板块的轮动趋势。尽管主要指数全周收跌,但道琼斯工业平均指数守住了刚刚突破的50000点里程碑,且周五交易日市场广度显著改善,显示出市场的潜在韧性。

标普500指数下跌1.43%,收于6,835.08点;纳斯达克综合指数下跌2.98%,收于22,546.67点;道琼斯工业平均指数下跌1.39%,收于49,438.88点。罗素2000指数尽管周五大涨3.2%,全周仍下跌1.57%。科技板块跌幅最大,达0.69%;公用事业板块领涨,全周上涨3.55%[0]。

本周市场的主要驱动因素包括1月通胀降温数据、强于预期的劳动力市场状况,以及不断演变的美联储政策预期。恐慌指数(VIX)全周飙升18.8%至20.62,反映出投资者在周末前的不确定性上升[0]。

2026年2月9日至13日的交易周共5个交易日,周中波动显著,周五则出现明显反弹。美国主要全周均收跌,但不同指数的跌幅差异较大。

| 指数 | 开盘点位 | 收盘点位 | 周涨跌幅 | 日波动率 |

|---|---|---|---|---|

标普500 |

6,964.81 | 6,835.08 | -1.43% | 0.68% |

道琼斯工业平均指数 |

50,135.88 | 49,438.88 | -1.39% | 0.56% |

纳斯达克综合指数 |

23,238.67 | 22,546.67 | -2.98% | 1.01% |

罗素2000 |

2,689.05 | 2,646.70 | -1.57% | 1.02% |

纳斯达克综合指数全周跌幅最大,达2.98%,反映了科技板块的疲软表现。该指数在2月12日周四单日下跌2.36%,为本周最大单日跌幅。小盘股罗素2000指数尽管周五大涨3.2%,全周仍下跌1.57%[0]。

本周价格走势呈现清晰规律:周一小幅上涨,随后连续三日下跌,周五企稳并小幅反弹。

- 2月9日(周一):开盘6,917.26点,收盘6,964.81点(+0.69%)——周初市场小幅上涨

- 2月10日(周二):收盘6,941.82点(-0.47%)——投资者消化周初动能后市场小幅回落

- 2月11日(周三):收盘6,941.46点(-0.50%)——市场持续盘整,波动极小

- 2月12日(周四):收盘6,832.77点(-1.79%)——科技板块疲软引发大幅抛售,当日成交量达71.2亿股,为全周最高

- 2月13日(周五):收盘6,835.08点(+0.01%)——市场企稳,波动极小,找到支撑位

周四的抛售是本周最具影响力的市场事件,科技板块成为重灾区。当日标普500成交量达71.2亿股,较全周平均水平高出26%,显示机构投资者大量参与此次抛售[0]。

本周板块表现呈现明显的防御型轮动格局,传统避险板块表现领先,而成长型科技板块表现垫底。

| 排名 | 板块 | 周涨跌幅 | 表现状态 |

|---|---|---|---|

| 1 | 公用事业板块 |

+3.55% | 领涨板块 |

| 2 | 能源板块 |

+1.60% | 领涨板块 |

| 3 | 基础材料板块 |

+1.55% | 领涨板块 |

| 4 | 必需消费品板块 |

+1.43% | 领涨板块 |

| 5 | 医疗保健板块 |

+1.33% | 领涨板块 |

| 6 | 通信服务板块 |

+0.98% | 领涨板块 |

| 7 | 金融服务板块 |

+0.97% | 领涨板块 |

| 8 | 工业板块 |

+0.48% | 领涨板块 |

| 9 | 非必需消费品板块 |

+0.30% | 领涨板块 |

| 10 | 房地产板块 |

+0.09% | 横盘震荡 |

| 11 | 科技板块 |

-0.69% | 领跌板块 |

防御型轮动是本周市场的核心趋势。公用事业板块领涨,涨幅达3.55%,因投资者在经济前景和美联储政策轨迹不确定的情况下寻求安全性。能源和基础材料板块也表现强劲,全周涨幅均超过1.5%[0]。

科技板块下跌0.69%,为表现最差的板块,反映出市场对人工智能估值和资本支出需求的持续担忧。这一趋势是近期科技板块疲软的延续,AI相关公司受到的冲击尤为明显。

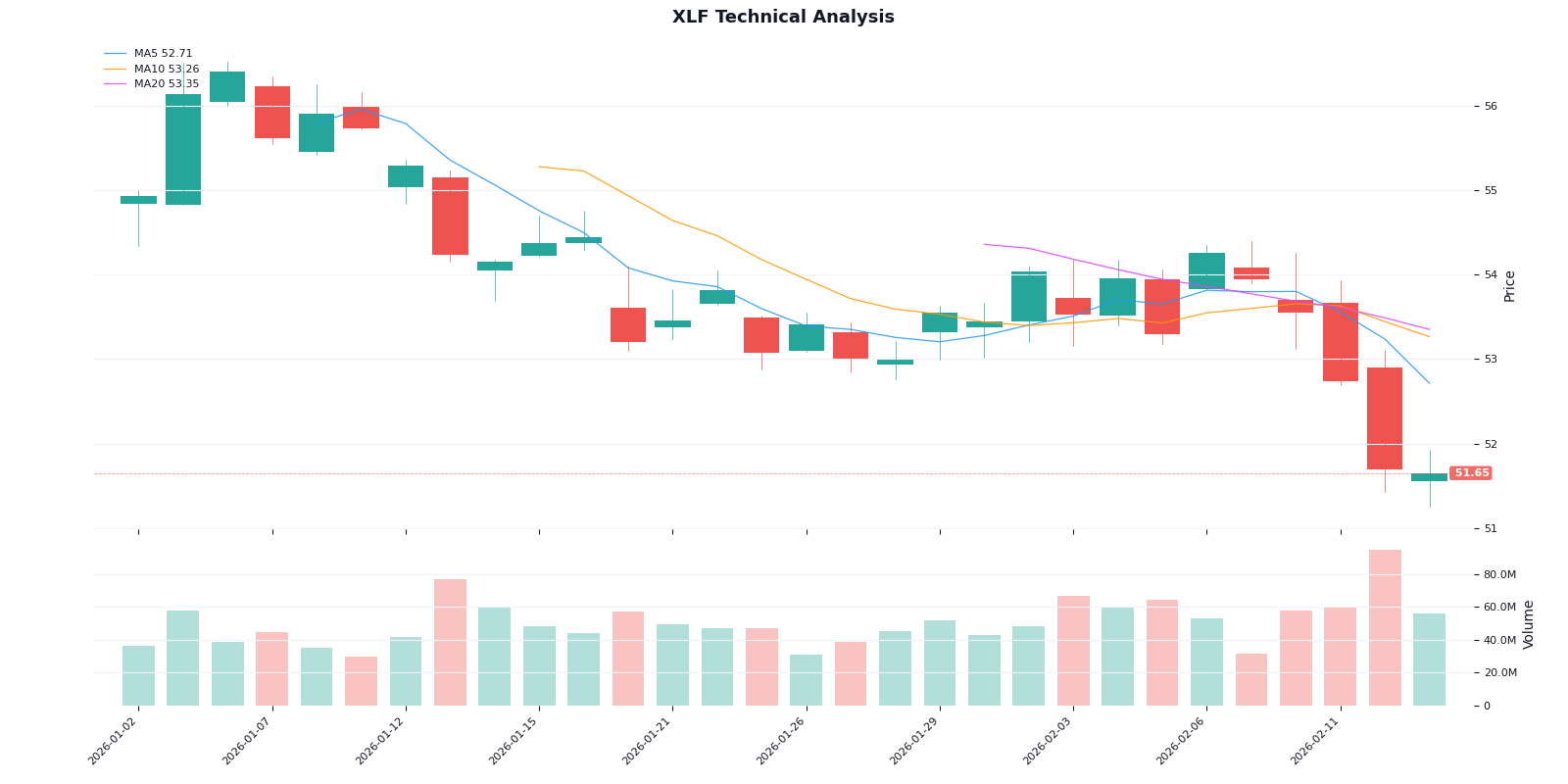

金融服务板块尽管全周上涨0.97%,但技术面显示疲软,2月10日确认破位信号。金融精选板块SPDR(XLF)发出卖出信号,下一目标位为$50.39。该板块尽管全周上涨,但相对表现疲软,反映出轮动的复杂性——投资者青睐最具防御性的板块,同时减少对周期性板块的敞口[0]。

本周最受关注的个股异动集中在大型科技股,其中苹果公司在“FAANG”阵营中跌幅最大。

苹果股价下跌的催化剂似乎是对科技板块估值的普遍担忧,而非公司特定消息。该股下跌反映了市场对AI相关公司的整体情绪,投资者正在重新评估高成长科技股的风险收益比。

- 微软(MSFT):全周下跌2.97%

- 谷歌母公司Alphabet(GOOGL):全周下跌5.74%

- 亚马逊(AMZN):全周下跌4.76%

- Meta平台公司(META):全周下跌5.53%

- 特斯拉(TSLA):基本持平(+0.03%),表现相对抗跌

特斯拉的相对抗跌与科技板块整体疲软形成对比。该股在同行下跌时能维持价值,表明投资者仍对其增长前景有信心,不过本周波动率较大,周四下跌3.07%后周五反弹0.76%[0]。

尽管科技板块疲软,本周仍有多只个股大幅上涨:

- Coinbase(COIN):2月13日周五上涨16.46%,为主要异动股中单日涨幅最大

- 宝洁公司(PG):全周上涨1.74%,反映出必需消费品板块的强势

- 星座品牌(STZ):2月13日周五下跌8.04%

- 罗宾逊全球物流(CHRW):因AI自动化担忧,两日累计下跌约15%

- 摩根大通(JPM):全周下跌6.11%

本周发布的经济数据为美联储政策预期提供了分化信号。1月消费者价格指数(CPI)同比上涨2.4%,低于市场普遍预期的2.5%,为2025年中期以来的最低通胀读数。通胀降温的数据最初引发了市场对美联储可能维持宽松政策立场的乐观情绪[1]。

然而,强于预期的非农就业报告使情况复杂化。1月新增就业13万人,远高于市场预期的7万人,为2025年以来最强劲的月度就业增长。强劲的就业数据削弱了市场对立即降息的预期,联邦基金利率期货现在显示降息将在7月而非6月到来[1]。

CPI数据发布后,3月降息的概率从40%升至75%以上,但随着强劲就业数据的影响显现,概率回落。这种预期的转变导致本周市场大幅波动,投资者调整仓位。美联储首选的通胀指标——个人消费支出价格指数(PCE)将于下周周五发布,将为政策预期提供下一个重要参考[1]。

美元指数(DXY)本周走强至97.30-98区间,受通胀降温数据和强劲就业数据的支撑。美元走强通常会对国际收入占比较高的公司构成压力,并可能对大宗商品价格形成利空,包括黄金,在跨资产清算期间金价跌破每盎司5000美元[1]。

本周科技板块的疲软反映了市场对人工智能估值和资本支出需求的普遍担忧。大量投资于AI基础设施的公司面临较大压力,投资者质疑大规模资本支出计划的投资回报率。

这一主题在多个科技子板块均有体现,半导体公司、云计算提供商和软件公司均承压。担忧主要来自两方面:一是AI基础设施投资可能无法产生与资本投入相称的回报;二是随着更多参与者进入AI领域,竞争压力可能压缩利润率[1]。

2026年以来持续的防御型板块轮动趋势本周进一步加剧。公用事业、必需消费品、医疗保健等传统防御型板块吸引资金流入,同时投资者减少对周期性成长板块的敞口。这种轮动通常在经济不确定性时期加剧,而美联储政策不确定性、科技板块高估值以及地缘政治风险共同构成了有利于防御型配置的市场背景[1]。

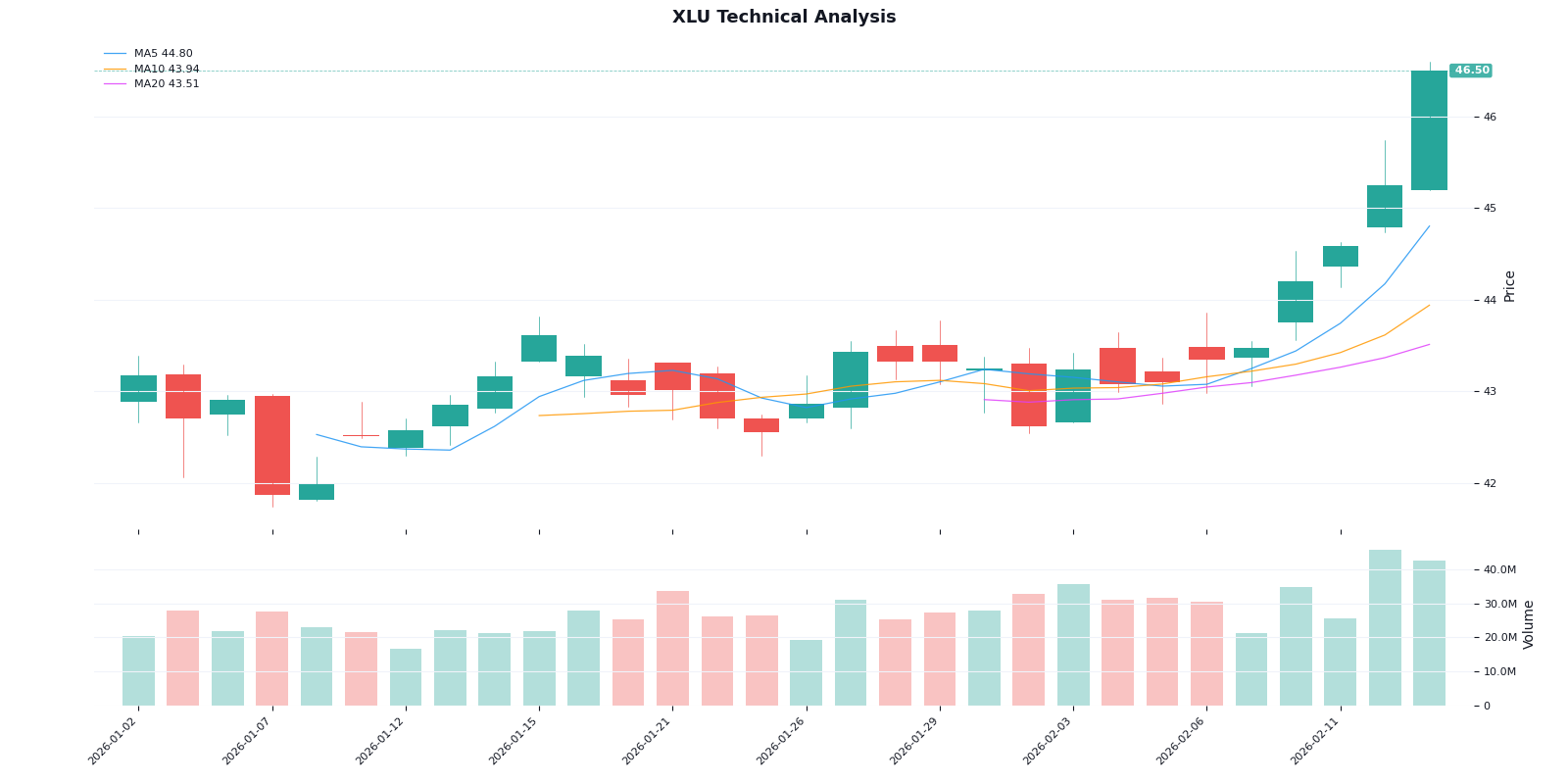

技术分析确认了这一轮动格局,公用事业精选板块SPDR(XLU)显示已确认上涨趋势,2月6日发出买入信号。该板块的趋势评分为4.0,显示强劲动量,下一技术目标位为$47.37。必需消费品板块(XLP)和医疗保健板块(XLV)尽管处于横盘震荡格局,但技术面稳定,其中医疗保健板块的KDJ指标最为健康——K值(61.4)高于D值(55.1),相对强弱指数(RSI)处于正常区间[0]。

能源板块全周上涨1.60%,代表一种更复杂的轮动——尽管通常被视为防御型板块,但能源板块的表现与地缘政治发展和通胀预期密切相关。本周油价测试了每桶62美元的支撑位,受地缘政治紧张局势和美元走强影响[1]。

地缘政治担忧本周持续影响市场情绪。中美在台湾问题上的紧张关系、俄乌冲突临近周年以及中东地区的持续局势发展,均加剧了投资者的不确定性。这些地缘政治风险因素通常有利于防御型配置,并导致市场波动率上升[1]。

本周出现的跨资产清算——金价跌破每盎司5000美元,比特币跌至约69700美元——反映出地缘政治不确定性引发的普遍避险情绪。周四VIX的飙升与此次跨资产抛售同时发生,表明其他市场的追加保证金要求和去杠杆可能对股市构成压力[1]。

芝加哥期权交易所波动率指数(VIX,又称恐慌指数)本周大幅飙升,从周初的17.36点升至周五收盘的20.62点,涨幅达18.8%。最剧烈的波动发生在2月12日周四,当日VIX大涨19.38%,为本周最大单日涨幅,与科技板块抛售潮的峰值时段吻合。2月13日VIX触及22.40点的高点,显示波动率上升但未达极端水平[0]。

| 日期 | VIX收盘点位 | 日涨跌幅 |

|---|---|---|

| 2月9日 | 17.36 | -3.29% |

| 2月10日 | 17.79 | +1.83% |

| 2月11日 | 17.65 | -1.23% |

| 2月12日 | 20.82 | +19.38% |

| 2月13日 | 20.62 | -4.00% |

VIX升至20.62表明期权溢价上升,机构投资者的对冲活动增加。尽管VIX仍低于市场危机时期的典型水平(通常高于30),但周四的飙升表明市场存在显著的短期避险情绪。周五VIX部分回落,表明市场可能正在找到短期波动率底部[0]。

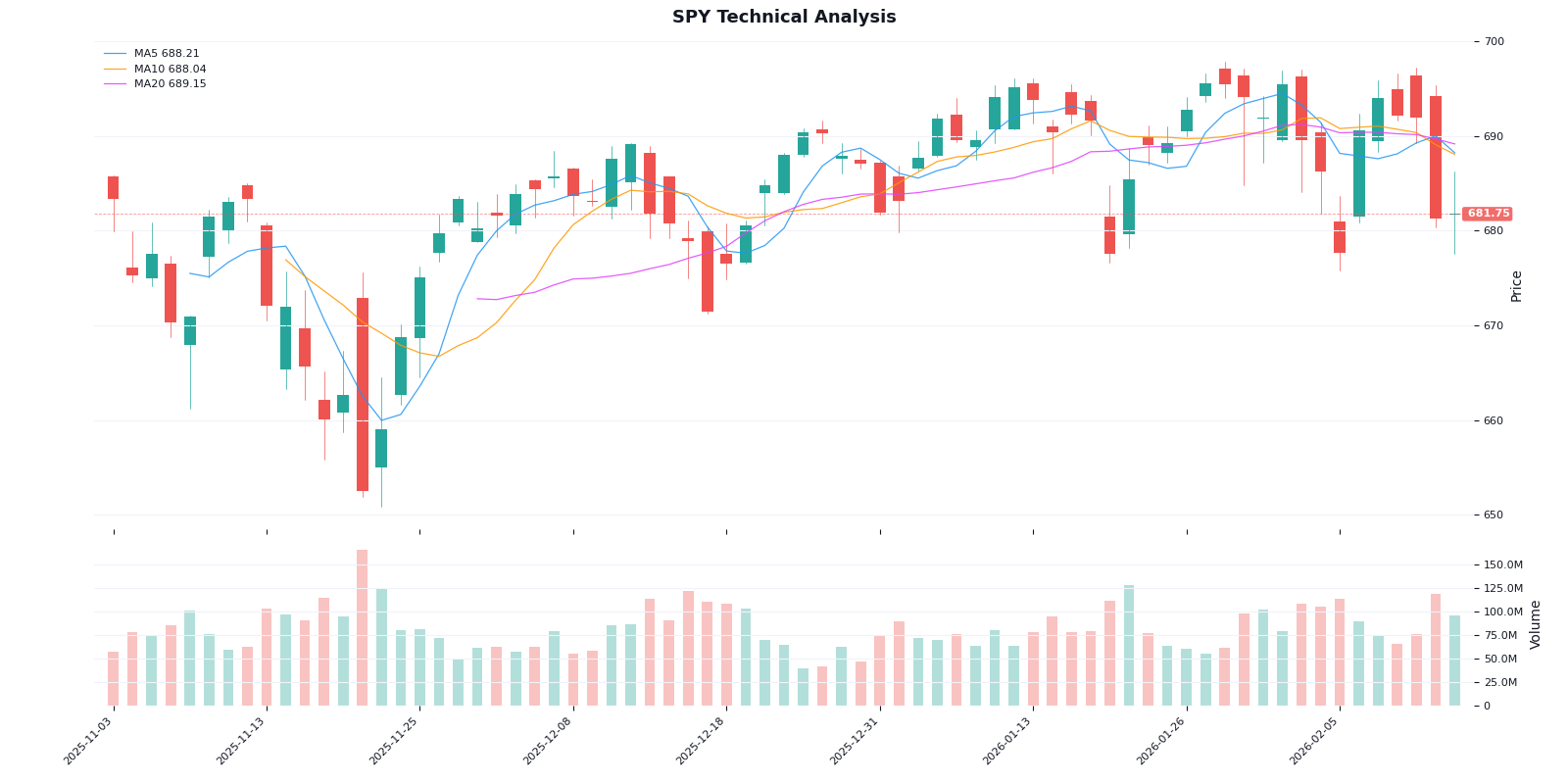

- 走势:横盘震荡(无明确方向)

- 支撑位:$677.63

- 阻力位:$689.15

- MACD信号:看跌(无交叉)

- KDJ指标:看跌(K:45.6, D:55.0, J:26.7)

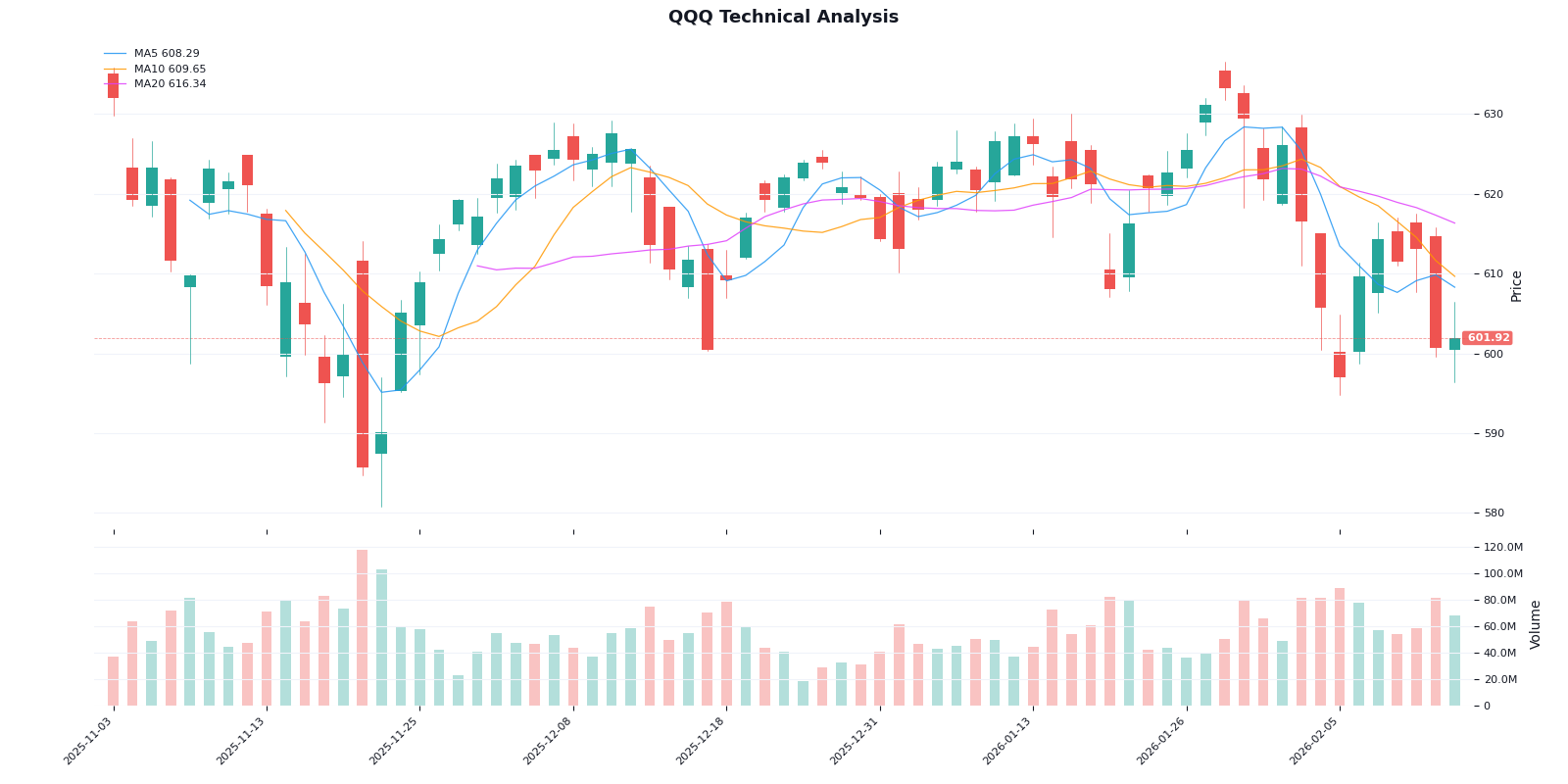

- 走势:横盘震荡,偏看跌

- 支撑位:$596.73

- 阻力位:$616.34

- MACD信号:看跌(无交叉)

- KDJ指标:看跌(K:29.6, D:35.4, J:18.0)

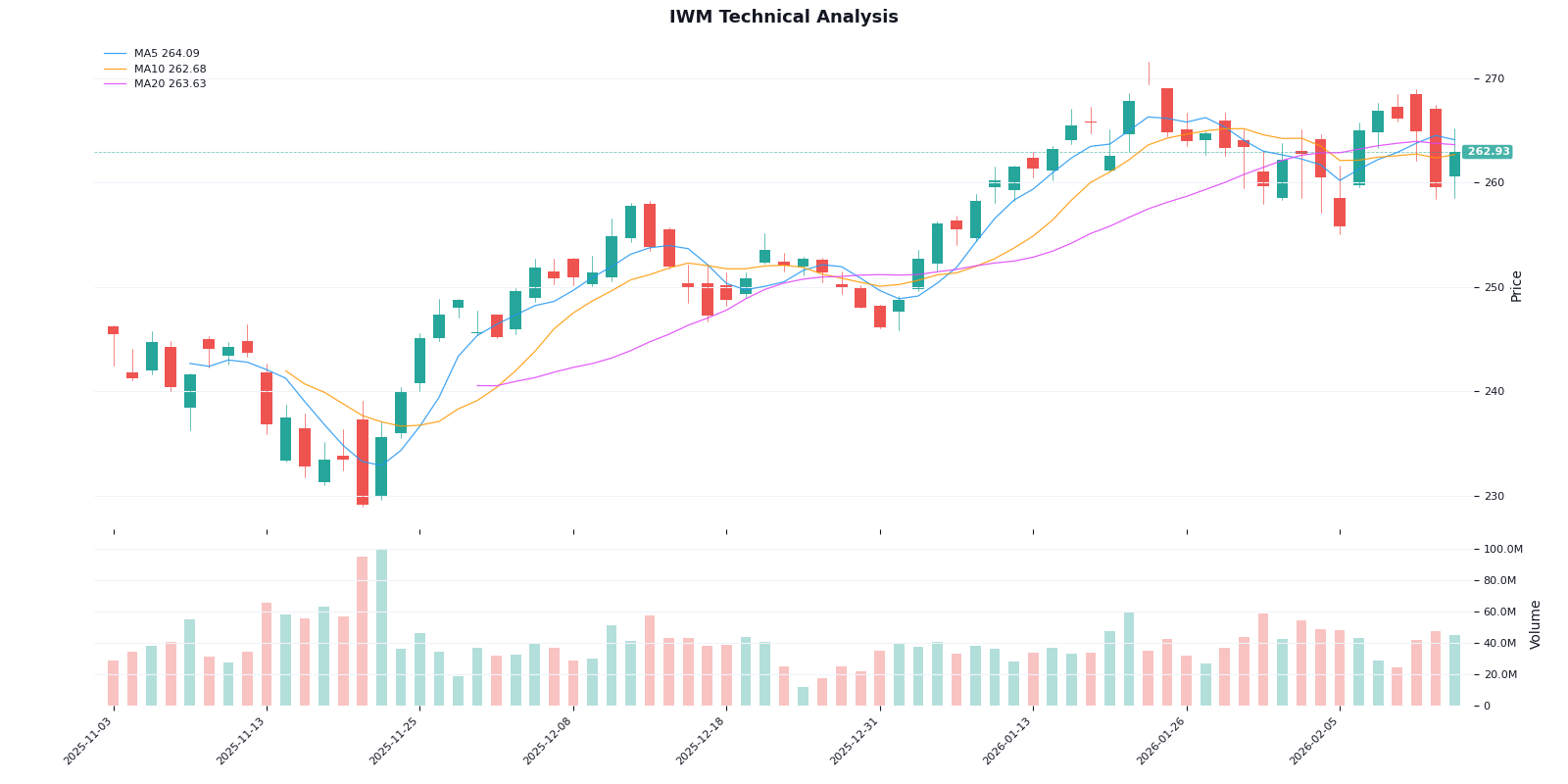

- 走势:横盘震荡,相对强势

- 支撑位:$260.26

- 阻力位:$265.60

- KDJ指标:中性(K:56.7, D:57.0, J:56.0)

周五一个值得关注的积极变化是市场广度显著改善。纽约证券交易所(NYSE)录得自8月以来最强的涨跌股比率,表明市场复苏具有广泛性,而非集中于少数个股。尽管全周市场整体表现疲软,但市场广度的改善显示出市场的潜在韧性[1]。

标普500指数在2月10日周五录得5月以来最大单日涨幅,上涨2%,帮助市场在周中抛售企稳。罗素2000指数周五大涨3.2%,尤为值得关注,表明对经济状况敏感的小盘股正在吸引买盘。小盘股上涨具有重要意义,因为历史上小盘股通常在经济扩张之前领涨[1]。

周五大型科技股疲软与小盘股走强之间的背离是一个重要的市场动态,值得关注。如果小盘股继续表现领先,可能表明尽管美联储政策不确定,投资者对经济前景的信心正在增强。

| 板块ETF | 当前价格 | 走势 | 信号 |

|---|---|---|---|

| XLK(科技板块) | $139.57 | 横盘震荡 | 中性 |

| XLF(金融板块) | $51.65 | 下跌趋势 |

卖出信号 |

| XLE(能源板块) | $54.34 | 横盘震荡 | 中性 |

| XLU(公用事业板块) | $46.50 | 上涨趋势 |

买入信号 |

| XLP(必需消费品板块) | $89.50 | 横盘震荡 | 中性 |

| XLV(医疗保健板块) | $157.67 | 横盘震荡 | 中性 |

技术分析显示,公用事业板块(XLU)是唯一确认处于上涨趋势并发出买入信号的主要板块,而金融板块(XLF)已确认破位卖出信号。这种技术面格局与价格走势显示的防御型轮动主题一致[0]。

本周成交量随市场波动变化,成交量峰值出现在周四的抛售日,而周五市场企稳后成交量显著下降。

| 指数 | 全周总成交量 | 成交量峰值日 |

|---|---|---|

标普500 |

274亿股 | 周四(71.2亿股) |

纳斯达克 |

419.1亿股 | 周三(99.3亿股) |

道琼斯 |

29.4亿股 | 周四(7.7亿股) |

2月12日周四是抛售压力的峰值,标普500成交量达71.2亿股,较全周平均水平高出26%。成交量飙升与科技板块跌幅最大、VIX单日涨幅最大同时发生[0]。

周五成交量下降,标普500仅成交28.5亿股,反映了典型的周末前仓位调整行为,交易员在周末可能出现的消息事件前减少敞口。成交量较低有时会导致下周一出现夸张的走势,因积压的交易兴趣释放。

大型科技股继续吸引大量交易兴趣:

- 英伟达(NVDA):全周成交量8.257亿股

- 苹果公司(AAPL):全周成交量2.6123亿股,周四飙升至8108万股

- 特斯拉(TSLA):全周成交量2.8879亿股

- 亚马逊(AMZN):全周成交量3.7364亿股

这些股票的高成交量反映出尽管科技板块疲软,投资者对其仍保持较高兴趣[0]。

有几个风险因素可能影响下周市场走势:

-

地缘政治局势发展:周末有关中美关系紧张、俄乌冲突或中东局势的消息可能影响市场情绪。地缘政治风险通常会导致周初市场波动率上升,因市场对突发消息作出反应[1]。

-

美联储官员讲话:美联储官员周末的任何表态都可能改变降息预期,进而影响债券收益率和股票估值。

-

业绩预披露:通常在正式财报发布前进行业绩预披露的公司可能发布负面意外消息,影响板块表现。

下周有多个重要经济事件可能为市场指明方向:

- 因总统日休市,美国无重大经济数据发布

- FOMC会议纪要:美联储最新会议纪要的发布将揭示央行对利率政策的看法。投资者将仔细研读有关通胀、就业和经济前景的讨论,以寻找潜在降息时机的线索[1]。

- PCE通胀数据:个人消费支出价格指数(PCE)是美联储首选的通胀指标。该数据的发布将对货币政策预期产生关键影响,任何方向的意外都可能引发显著的市场波动[1]。

- 周一总统日休市将降低市场流动性,可能放大周初波动率

- 中国市场因春节假期本周部分休市,将减少亚洲市场的参与度[1]

展望周末,技术面和基本面情况给出以下配置建议:

- 公用事业板块已确认进入上涨趋势,下一目标位为$47.37

- 医疗保健板块技术面表现健康,KDJ指标出现看涨交叉

- 必需消费品板块接近阻力位,但MACD指标维持看涨信号

- 科技板块呈现看跌倾向,AI估值担忧持续存在

- 金融板块已确认进入下跌趋势,2月10日出现破位信号

- 纳斯达克100指数面临$616.34的阻力位,动量看跌

- 支撑位:$677.63(观察是否进一步走弱的关键点位)

- 阻力位:$689.15(看涨动能突破位)

- 当前区间:在支撑位和阻力位之间盘整

- 若跌破$677.63或预示进一步下跌,若突破$689.15或挑战历史新高

- 支撑位:$596.73(关键支撑位)

- 阻力位:$616.34(关键技术阻力位)

- 相对标普500表现疲软,反映成长板块疲软

- KDJ指标的J线为18.0,显示可能出现超卖,或引发技术性反弹

- 支撑位:$260.26

- 阻力位:$265.60

- 周五相对表现强劲,显示小盘股可能继续走强

- 当前价格:$51.65(已确认下跌趋势)

- 支撑位:$51.25

- 下一下跌目标位:$50.39

- RSI指标显示超卖,可能引发短期反弹,但整体趋势仍看跌

2026年2月9日至13日当周的市场表现显示,市场正在持续调整以适应不断变化的经济和货币政策预期。本周分析的主要结论包括:

-

防御型轮动加剧:向公用事业、必需消费品、医疗保健等防御型板块的轮动反映了投资者对经济不确定性和美联储政策走向的担忧。技术面已确认这一轮动趋势,公用事业板块已进入明确的上涨趋势,该板块全周上涨3.55%,为标普500所有板块中表现最佳。

-

科技板块承压:AI估值担忧持续拖累科技板块,大型科技股大幅下跌。苹果公司全周下跌6.86%,为其最差单周表现;英伟达、谷歌、亚马逊和Meta的跌幅均超过3%。MACD和KDJ指标确认了科技板块的技术面疲软。

-

周五市场广度改善:周五强劲的涨跌股比率显示市场具有潜在韧性。罗素2000指数大涨3.2%,表明对经济状况敏感的小盘股可能正在获得支撑。市场广度的改善是一个积极信号。

-

通胀数据分化:尽管1月CPI降至2.4%,但强于预期的就业数据(13万人,预期7万人)使美联储的降息时间表变得复杂。市场目前预期降息将在7月而非6月到来,即将发布的PCE通胀数据可能会进一步修正预期。

-

技术面盘整:主要指数处于横盘震荡格局,SPY在$677.63的支撑位和$689.15的阻力位之间波动。市场正等待催化因素——周三的FOMC会议纪要和周五的PCE通胀数据——以明确方向。

最可能的情景是市场继续盘整,防御型板块表现领先,因市场正在消化分化的经济信号并等待美联储更明确的政策指引。周一总统日休市将降低市场流动性,可能放大周初的波动。

[0] Ginlix量化数据库——市场数据、技术指标及板块表现指标

[1] 尽管AI担忧引发市场动荡一周,投资者仍对经济抱有希望

[2] 通胀缓解遏制市场抛售:标普500与道指持稳,科技板块跌势延续

数据基于历史,不代表未来趋势;仅供投资者参考,不构成投资建议

关于我们:Ginlix AI 是由真实数据驱动的 AI 投资助手,将先进的人工智能与专业金融数据库相结合,提供可验证的、基于事实的答案。请使用下方的聊天框提出任何金融问题。