2026年1月美国通胀率降至近五年低点2.4%

解锁更多功能

登录后即可使用AI智能分析、深度投研报告等高级功能

关于我们:Ginlix AI 是由真实数据驱动的 AI 投资助手,将先进的人工智能与专业金融数据库相结合,提供可验证的、基于事实的答案。请使用下方的聊天框提出任何金融问题。

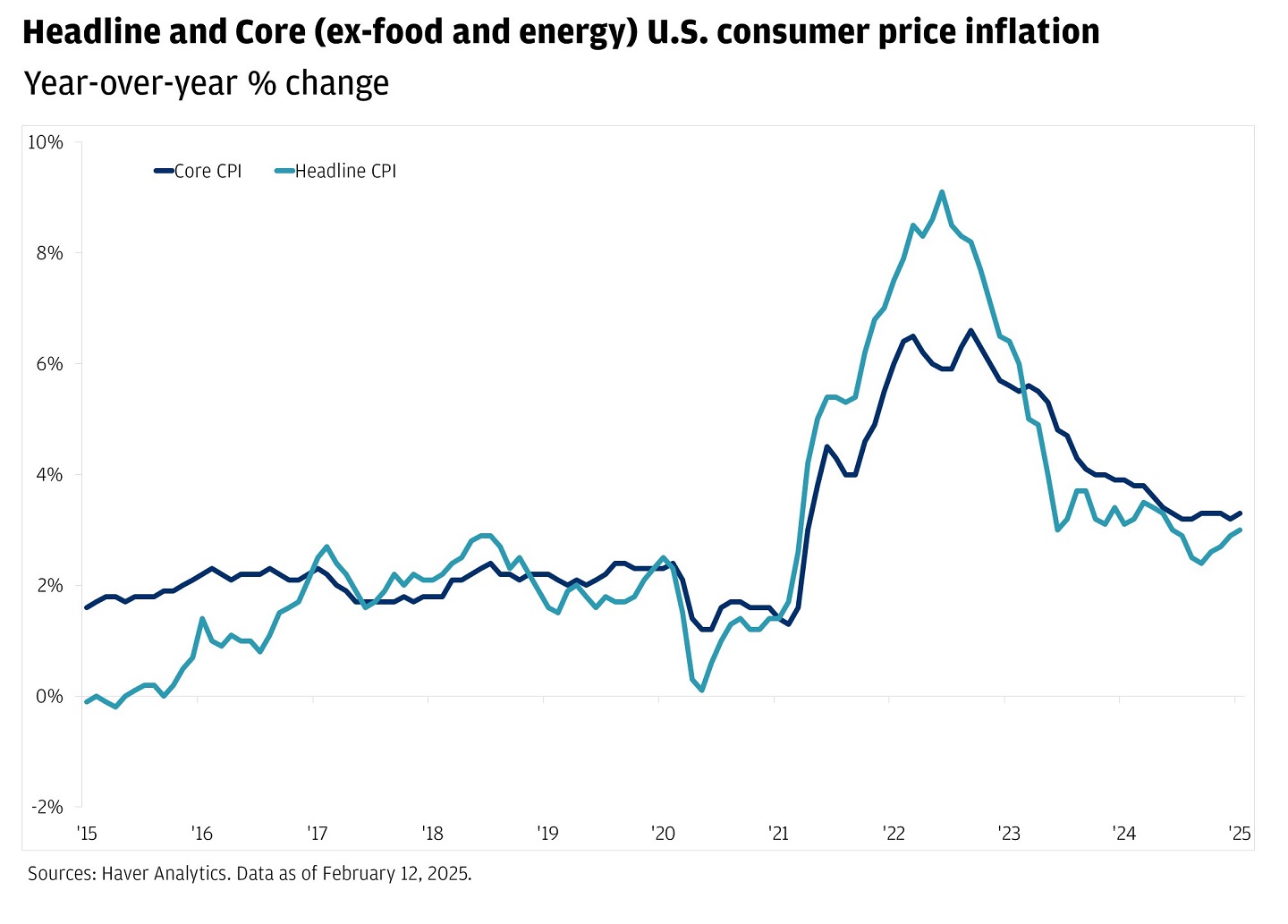

2026年1月的CPI数据是美联储对抗疫情后通胀之战中的一个重要里程碑。整体通胀率降至2.4%,为2021年3月以来的最低水平,较2025年12月的2.7%有所回落[1][2]。此次回落主要由两大因素推动:公寓租金增速放缓和汽油价格下跌,两者共同构成了该指数下行的主要压力。

剔除波动较大的食品和能源价格后的核心CPI降至2.5%,为2021年3月以来的最小涨幅[1]。这表明通缩趋势正变得更为广泛,而非仅由能源价格波动驱动。报告发布后,美国国债收益率立即下跌,表明市场正在计入美联储未来降息的可能性[3]。

不过,经济形势仍存在复杂性。1月就业报告显示新增13万个就业岗位,失业率微升至4.3%[3]。这份好于预期的劳动力市场数据令美联储的政策路径变得复杂。晨星(Morningstar)分析师指出,企稳的通胀数据和稳健的就业增长意味着美联储“极不可能在3月下调联邦基金利率”[5]。

- 通胀下降为未来降息创造了可能性,这可能惠及房地产和金融等对利率敏感的行业

- 随着物价压力缓解,消费者购买力可能逐步提升

- 若通胀下降趋势得以延续,可能会重塑市场对经济前景的信心

- 尽管通胀数据向好,但由于劳动力市场持续强劲,美联储可能仍对降息持谨慎态度

- 关税传导效应仍不可预测,可能会在特定行业重新引发物价压力

- 五年来累计25%的物价上涨仍对消费者预算构成压力,限制了实际可支配收入的增长

- 2月通胀数据将至关重要,可用于确认此次通胀下降是持续趋势还是单月异常情况

本分析基于2026年2月13日《Fast Company》发布的报告[1],该报告引用了美国劳工统计局的数据。CPI降至2.4%标志着美联储向2%的通胀目标迈进了重要一步,不过后续路径仍不明朗。市场参与者应关注美联储3月会议的决议、即将发布的劳动力市场数据以及1月成为通胀主要驱动因素的租金价格走势。报告发布后美国国债收益率的走势表明,市场预期未来货币政策将趋于宽松,但实际降息的时机取决于通缩趋势是否能持续。

数据基于历史,不代表未来趋势;仅供投资者参考,不构成投资建议

关于我们:Ginlix AI 是由真实数据驱动的 AI 投资助手,将先进的人工智能与专业金融数据库相结合,提供可验证的、基于事实的答案。请使用下方的聊天框提出任何金融问题。