特斯拉看跌策略分析:股票做空、期权与反向ETF的比较

#TSLA #bearish-strategies #inverse-etfs #options-trading #short-selling #volatility-drag #risk-management

中性

综合市场

2025年11月16日

解锁更多功能

登录后即可使用AI智能分析、深度投研报告等高级功能

关于我们:Ginlix AI 是由真实数据驱动的 AI 投资助手,将先进的人工智能与专业金融数据库相结合,提供可验证的、基于事实的答案。请使用下方的聊天框提出任何金融问题。

相关个股

TSLA

--

TSLA

--

TSLS

--

TSLS

--

TSLQ

--

TSLQ

--

QQQ

--

QQQ

--

GOOG

--

GOOG

--

SPY

--

SPY

--

Reddit因素

Reddit上的r/StockMarket和r/investing社区强烈反对使用反向ETF进行特斯拉看跌交易。多位用户分享了负面经历:

- KkatT1o1报告在TSLQ上亏损85%,并强烈建议避免杠杆反向ETF[5]

- Alkthree警告在美联储流动性支持市场的上升趋势中做空特斯拉[5]

- skate1243建议卖出看涨期权价差,以控制最大风险同时表达看跌情绪[5]

- duqduqgo推荐通过同一行权价的平价看跌/看涨期权构建合成做空,以避免融券费用[5]

- stocker0504提出零成本比率看跌期权价差(买入平价看跌期权,卖出2份虚值看跌期权),适用于温和看跌观点[5]

- RipWhenDamageTaken建议直接做空特斯拉,并将收益在SPY/GOOG中持有5年以上,警告杠杆ETF和期权因衰减和时间价值而存在风险[5]

研究发现

市场数据验证了Reddit社区对反向ETF表现和成本的担忧:

反向ETF表现(2024年):

- TSLQ(2倍反向):下跌86-87%,费用率1.17%[1][2]

- TSLS(1倍反向):下跌58-60%,成本较低[1]

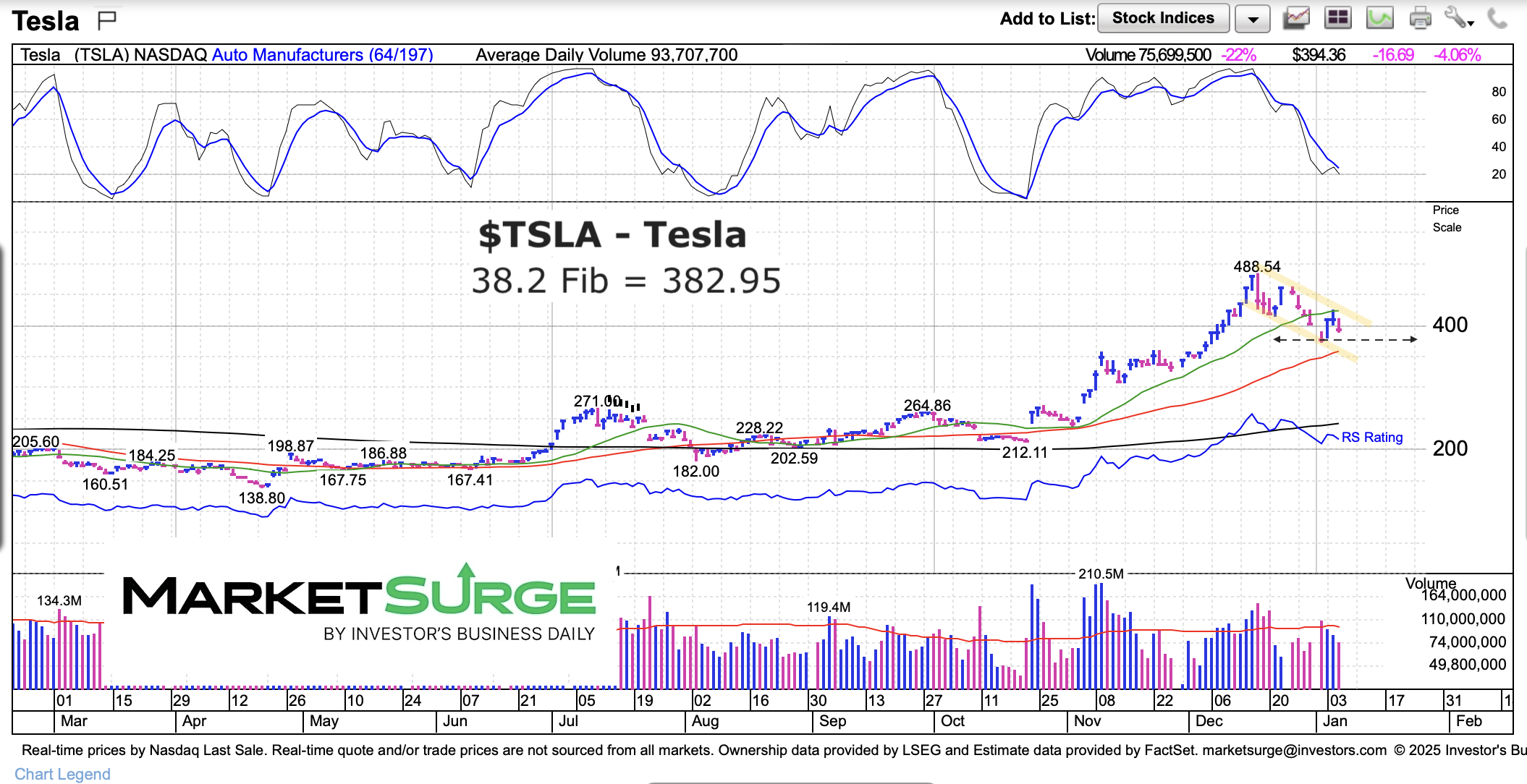

- 特斯拉股票:2024年上涨约50%,导致反向ETF亏损[1]

当前市场状况:

- 融券费率:波动极大,根据经纪商和时间不同,范围在0.25%至445%以上[4]

- 期权波动率:截至2024年11月,60天隐含波动率为60.35%[7][8]

- 空头头寸:卖空7269万股,占流通股的2.75%[4]

综合分析

Reddit对反向ETF的警告得到2024年表现数据的强烈支持。

波动率拖累效应

显而易见——TSLQ的2倍杠杆将亏损放大至87%,而特斯拉仅上涨50%;即使是1倍反向的TSLS也下跌了60%。这验证了社区对衰减效应的担忧。

融券费率波动

(0.25%-445%)给做空者带来巨大不确定性,支持Reddit关于使用合成做空等替代方案以完全避免融券成本的建议。当前**期权隐含波动率60.35%**表明看跌期权价格昂贵,与Reddit建议考虑限定风险价差而非简单买入看跌期权的观点一致。

社区建议与定量分析一致:

- 反向ETF:因波动率拖累和高成本而不适合

- 直接做空:费率波动导致成本不确定

- 期权策略:高隐含波动率使简单看跌期权昂贵,支持价差建议

- 合成头寸:避免融券费率波动的可行替代方案

风险与机遇

风险:

- 波动率拖累严重影响反向ETF,尤其是杠杆产品

- 融券费率不确定性使做空成本不可预测

- 高期权隐含波动率增加看跌期权策略成本

- 市场择时风险——特斯拉2024年强劲表现显示看跌头寸的难度

机遇:

- 限定风险价差可在表达看跌观点的同时限制风险敞口

- 合成做空避免融券费率波动

- 策略性择时——当前高隐含波动率可能为波动率卖出策略提供机会

- 长期做空头寸,收益配置于优质股票(如Reddit用户建议)

相关阅读推荐

暂无推荐文章

基于这条新闻提问,进行深度分析...

数据基于历史,不代表未来趋势;仅供投资者参考,不构成投资建议

关于我们:Ginlix AI 是由真实数据驱动的 AI 投资助手,将先进的人工智能与专业金融数据库相结合,提供可验证的、基于事实的答案。请使用下方的聊天框提出任何金融问题。

相关个股

TSLA

--

TSLA

--

TSLS

--

TSLS

--

TSLQ

--

TSLQ

--

QQQ

--

QQQ

--

GOOG

--

GOOG

--

SPY

--

SPY

--