博通(AVGO)估值与市场影响分析:AI催化剂 vs 估值过高担忧

#Broadcom #AVGO #valuation_analysis #AI_semiconductors #VMware #market_debate #Reddit_analysis #tech_stocks

混合

美股市场

2025年11月28日

解锁更多功能

登录后即可使用AI智能分析、深度投研报告等高级功能

关于我们:Ginlix AI 是由真实数据驱动的 AI 投资助手,将先进的人工智能与专业金融数据库相结合,提供可验证的、基于事实的答案。请使用下方的聊天框提出任何金融问题。

相关个股

AVGO

--

AVGO

--

NVDA

--

NVDA

--

AMD

--

AMD

--

综合分析

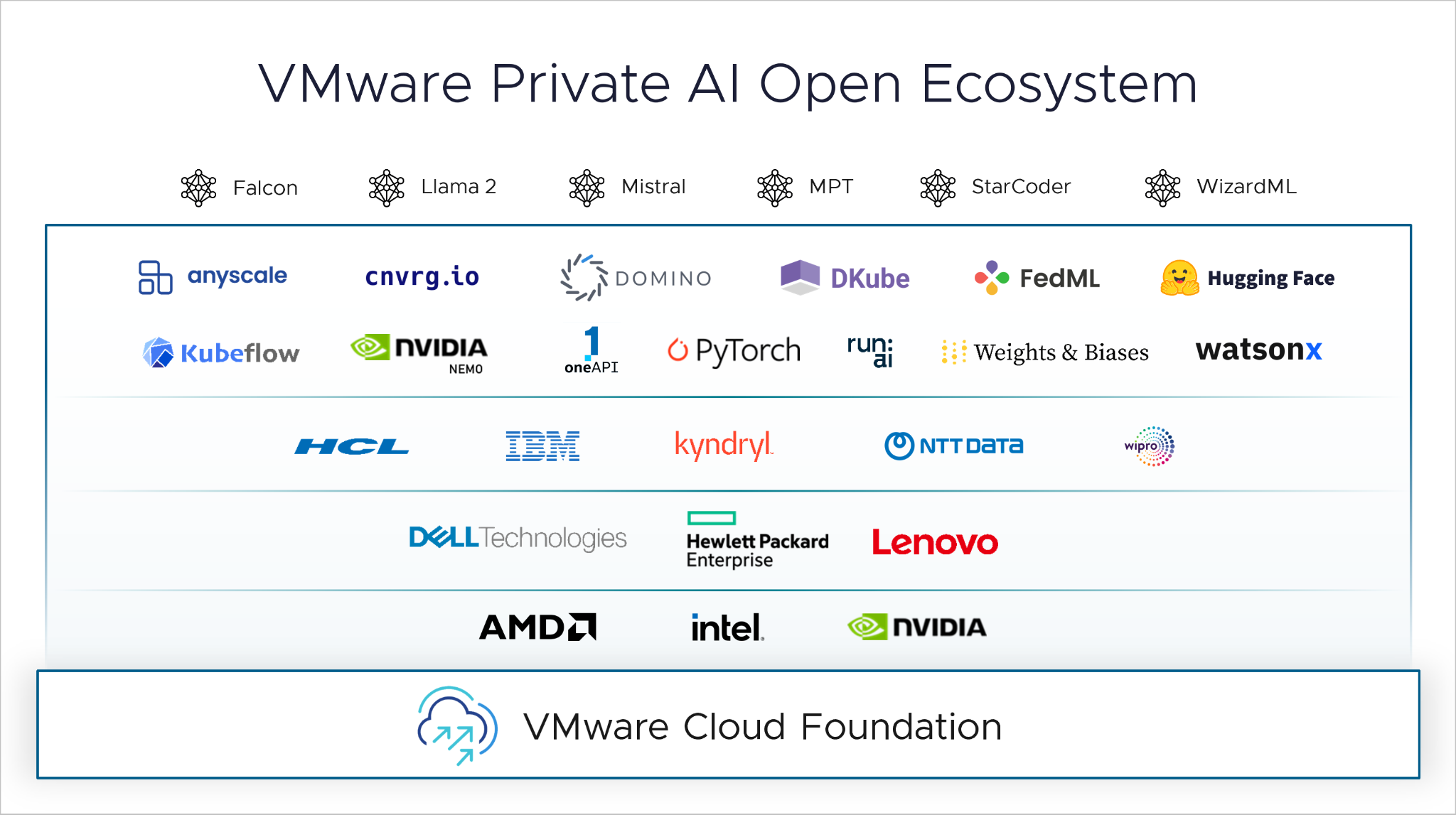

博通(AVGO)的市场地位引发了激烈争论,正如Reddit讨论[4]中对其约1.87万亿美元估值[0]的质疑所凸显的那样。看涨论点集中在AI增长催化剂上——包括第四季度AI收入同比增长66%的预测(62亿美元)[2]和1100亿美元的AI未交付订单[2]——以及VMware整合的成功(前10000名客户中90%以上采用了VCF[2])。这些因素推动了近期涨幅:尽管行业仅增长0.15%[3],但AVGO在2025年11月26日上涨了3.26%[3],这得益于与谷歌/Meta的AI合作关系[1]。

看跌担忧则集中在估值上:AVGO的市盈率(98.99倍)是英伟达(NVDA)的两倍(44.62倍)[0,2],Reddit用户指出VMware提价导致客户转向ProxMox等替代方案[4]。尽管收益数据显示VMware收入同比增长17%[2],但具体的客户流失指标缺失,形成了信息缺口。

核心洞察

- AI增长 vs 估值: AVGO的AI增长(第三季度同比63%[2])与其溢价估值之间的脱节表明,市场预期与未来AI需求高度相关。

- VMware整合的权衡: 正如Reddit上的轶事报告[4]所强调的,顶级客户的成功入驻掩盖了提价带来的潜在长期流失风险。

- 机构 vs 散户情绪: 机构支持(91.2%的买入评级[0])与散户对估值的怀疑形成对比,表明市场观点存在分歧。

风险与机遇

风险

:

- 估值风险: 高市盈率几乎没有留给AI增长不及预期的空间[0,2]。

- VMware客户流失: 尽管当前采用率强劲[2],但客户流失的轶事报告[4]值得监控。

- 非AI业务复苏: 如果AI需求放缓,非AI板块的缓慢增长(U型复苏[2])可能限制整体表现。

机遇

:

- AI合作关系: 谷歌/Meta的TPU交易带来上行空间(Jefferies设定了480美元的目标价[1])。

- VMware经常性收入: VMware第三季度68亿美元的收入[2]提供了稳定的现金流,以支持AI投资。

关键信息摘要

- 市值: 1.87万亿美元[0]

- AI收入: 第三季度52亿美元(同比63%[2]),第四季度预测62亿美元(同比66%[2])

- VMware采用率: 前10000名客户中占比>90%[2]

- 市盈率: 98.99倍(vs NVDA的44.62倍[0,2])

- 近期表现: 2025年11月26日上涨3.26%[3]

本摘要提供客观数据供决策参考,不包含指令性建议。

参考来源

相关阅读推荐

暂无推荐文章

基于这条新闻提问,进行深度分析...

数据基于历史,不代表未来趋势;仅供投资者参考,不构成投资建议

关于我们:Ginlix AI 是由真实数据驱动的 AI 投资助手,将先进的人工智能与专业金融数据库相结合,提供可验证的、基于事实的答案。请使用下方的聊天框提出任何金融问题。

相关个股

AVGO

--

AVGO

--

NVDA

--

NVDA

--

AMD

--

AMD

--