NVDA退出策略讨论:短期看跌情绪 vs 长期增长基本面

解锁更多功能

登录后即可使用AI智能分析、深度投研报告等高级功能

关于我们:Ginlix AI 是由真实数据驱动的 AI 投资助手,将先进的人工智能与专业金融数据库相结合,提供可验证的、基于事实的答案。请使用下方的聊天框提出任何金融问题。

相关个股

本分析聚焦于2025年12月14日Reddit上的一场讨论[6],NVDA投资者在市场信号矛盾的情况下就退出策略展开辩论。主要观点包括:

- 短期看跌:估值过高及风险回报降低

- 长期看涨:因历史增长而无限期持有

- 风险管理:分阶段卖出以锁定利润同时保留持仓,或重新平衡以降低投资组合集中度

- 逆向观点:看跌情绪作为买入信号

Ginlix分析数据库[0]的市场数据显示,NVDA 2025年第三季度营收达到351亿美元(同比增长94%),2025财年88.3%的营收来自数据中心部门(同比增长112%)。其当前市盈率(42.94倍)和4.26万亿美元市值引发了估值担忧——与Reddit上的一项主张相反,NVDA市值需增长约4.26万亿美元(而非5万亿美元)才能实现价值翻倍[0]。讨论当日,NVDA在AI股票普遍抛售中收跌3.23%(从180.93美元跌至175.08美元),其同行如博通(AVGO)也出现下跌[1]。

长期看涨驱动因素包括英伟达与OpenAI的1000亿美元合作伙伴关系(2026年下半年前部署10吉瓦AI基础设施)、CEO黄仁勋的AI智能体愿景,以及美国银行的评估——NVDA GPU仍领先竞争对手整整一代[2][3]。短期看跌因素包括迈克尔·伯里的AI泡沫预警、Investopedia调查显示65%的读者认为AI股票估值过高,以及数据中心部门的集中度风险[4][5]。

- 情绪-市场一致性:Reddit上的短期看跌情绪与2025年12月14日的股价下跌及外部泡沫预警相关,而长期看涨观点则与强劲的财务表现和战略合作伙伴关系一致。

- 风险管理主导地位:分阶段卖出和重新平衡成为首选策略,反映出投资者在估值升高和不确定性中持谨慎态度而非彻底悲观。

- 数据验证的重要性:Reddit上关于所需市值增长的主张不正确,凸显了与Ginlix分析数据库[0]等可靠数据源交叉验证的必要性。

- 双刃剑式的集中度:NVDA对数据中心营收88.3%的依赖推动了当前增长,但也使其面临潜在的部门特定衰退风险。

- AI泡沫破裂:若AI热潮消退,可能出现市场回调[4]。

- 估值过高:高市盈率(42.94倍)使得盈利不及预期的空间极小[0]。

- 竞争:AMD的2000亿美元AI市场野心和英特尔的Gaudi加速器可能挑战NVDA的主导地位[2]。

- 监管审查:对中国的芯片出口管制(占2025财年营收的13.1%)可能影响未来业绩[0]。

- 集中度风险:过度依赖数据中心部门[0]。

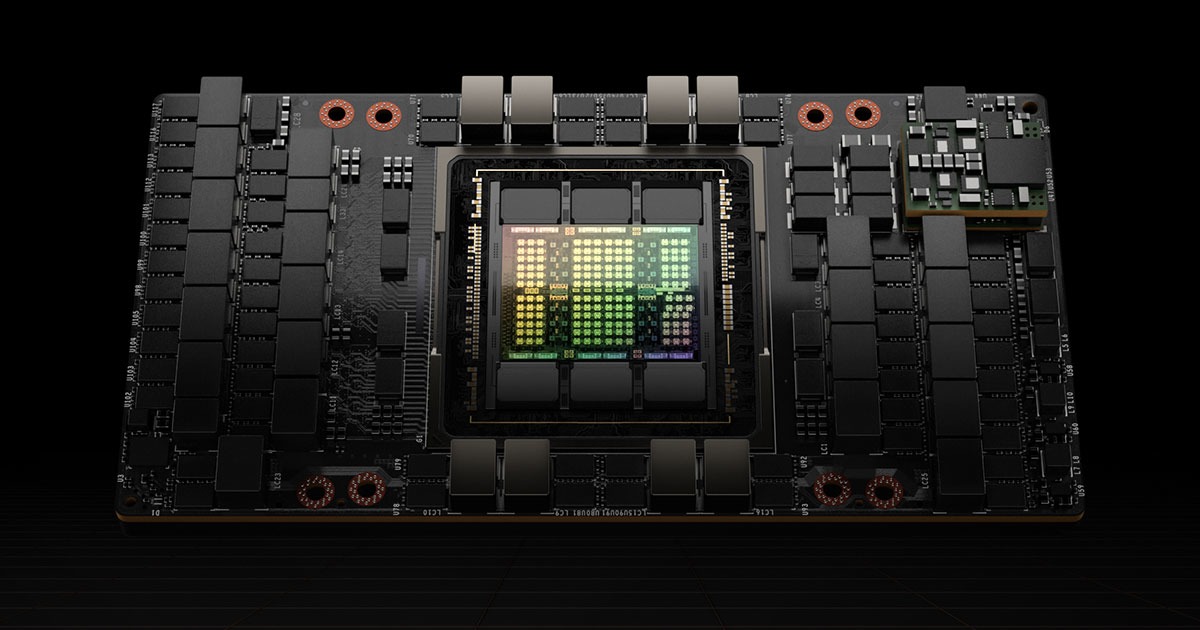

- Blackwell GPU量产:下一代GPU预计将提升2.2倍性能,推动需求增长[0]。

- AI推理增长:推理需求(处理AI模型)预计将超过训练需求,支撑长期营收[0]。

- 企业AI采用:AI智能体和工业AI的扩展可能扩大NVDA的可寻址市场[0]。

- 英伟达-OpenAI合作伙伴关系:1000亿美元基础设施部署增强生态系统和收入流[2]。

Reddit讨论揭示了NVDA的市场前景分化:短期因估值过高和AI泡沫担忧而谨慎,长期因强劲基本面和战略合作伙伴关系而乐观。NVDA 2025年第三季度财务表现强劲,但高估值和集中度风险需加以监控。常见的风险管理方法包括分阶段卖出和重新平衡,而非全押或全出策略。竞争、监管和泡沫情绪等外部因素将塑造短期轨迹,而技术领先地位和AI需求将推动长期增长。决策者应监控Blackwell GPU的供需、企业AI采用情况和情绪趋势,以制定策略。

数据基于历史,不代表未来趋势;仅供投资者参考,不构成投资建议

关于我们:Ginlix AI 是由真实数据驱动的 AI 投资助手,将先进的人工智能与专业金融数据库相结合,提供可验证的、基于事实的答案。请使用下方的聊天框提出任何金融问题。