克服进化偏见:转向数据驱动的理性投资策略

#rational_investment #evolutionary_bias #data-driven_investing #cognitive_biases #behavioral_finance

中性

A股市场

2025年12月17日

解锁更多功能

登录后即可使用AI智能分析、深度投研报告等高级功能

关于我们:Ginlix AI 是由真实数据驱动的 AI 投资助手,将先进的人工智能与专业金融数据库相结合,提供可验证的、基于事实的答案。请使用下方的聊天框提出任何金融问题。

克服进化偏见:转向数据驱动的理性投资策略

人类进化过程中形成的流言偏好确实是理性投资的重大障碍。数百万年的演化使我们的大脑更倾向于相信简单、快速传播的信息,这在原始环境中有利于生存和协作,但在现代复杂的市场中往往导致错误决策。

流言偏好的进化根源

人类祖先生活在信息稀缺的环境中,快速做出群体决策比缓慢分析数据更有利于生存。流言作为一种低成本、高效率的信息传播方式,成为人类认知模式的重要组成部分。这种"启发式思维"虽然高效,但也容易产生系统性偏差。

现代投资中的表现

在资本市场中,这种进化偏见表现为:

- 对复杂数据的逃避:投资者往往不愿深入研究财务报表和公告数据

- 对简单故事的偏好:容易被"内幕消息"、"行业颠覆"等简单叙事吸引

- 羊群效应:跟随市场主流观点,缺乏独立思考

- 确认偏差:只寻找支持自己观点的信息

克服流言偏好的系统性方法

1. 建立投资决策框架

- 制定明确的投资标准和量化指标

- 建立强制性的尽职调查流程

- 设定买入/卖出的具体触发条件

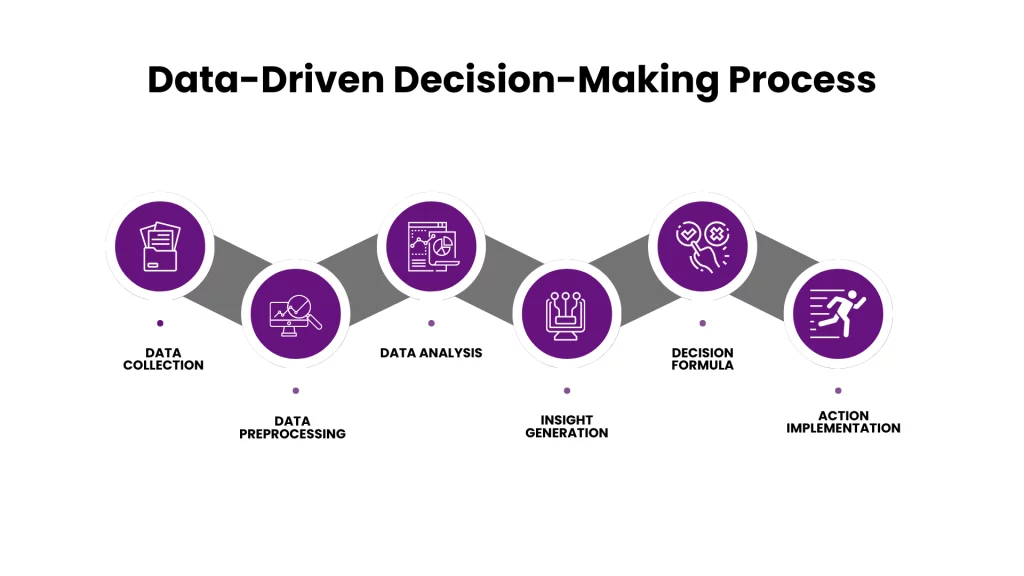

2. 数据优先的投资文化

- 将财务报表分析作为投资决策的基础

- 重视官方公告和监管文件

- 建立多维度数据验证机制

3. 认知偏差识别训练

- 学习行为金融学理论,认识常见认知偏差

- 定期反思投资决策过程

- 建立"决策日志",记录思考过程和结果

4. 信息来源管理

- 优先关注官方信息披露平台

- 建立可靠信息源的评价体系

- 对"内幕消息"保持高度警惕

实践建议

构建反直觉思维

:

- 当市场一致看涨时,寻找风险点

- 当市场恐慌抛售时,关注价值机会

- 定期质疑自己的投资逻辑

建立 accountability 机制

:

- 定期回顾投资表现

- 分析成功和失败决策的根本原因

- 接受外部独立意见的挑战

技术工具辅助

:

- 使用数据分析软件处理财务信息

- 建立量化筛选模型

- 利用算法减少人为情绪干扰

长期培养理性投资思维

克服进化偏见不是一蹴而就的过程,需要持续的自我训练和制度约束。成功的投资者往往是那些能够认识到自身认知局限,并建立系统性方法来弥补这些不足的人。

理性投资的本质不是完全排除直觉,而是在直觉和数据分析之间找到平衡。通过持续的实践和反思,投资者可以逐步培养出更加理性和客观的投资决策能力。

如果您希望了解具体的股票分析、公司财务数据或市场指标,我很乐意为您提供基于数据的详细分析。

相关阅读推荐

暂无推荐文章

基于这条新闻提问,进行深度分析...

数据基于历史,不代表未来趋势;仅供投资者参考,不构成投资建议

关于我们:Ginlix AI 是由真实数据驱动的 AI 投资助手,将先进的人工智能与专业金融数据库相结合,提供可验证的、基于事实的答案。请使用下方的聊天框提出任何金融问题。

相关个股

暂无相关个股数据