AI封装技术突破对中国半导体封测行业竞争格局及估值的影响分析

#半导体封测 #AI封装技术 #行业竞争格局 #估值分析 #中国科技

混合

A股市场

2026年1月2日

解锁更多功能

登录后即可使用AI智能分析、深度投研报告等高级功能

关于我们:Ginlix AI 是由真实数据驱动的 AI 投资助手,将先进的人工智能与专业金融数据库相结合,提供可验证的、基于事实的答案。请使用下方的聊天框提出任何金融问题。

相关个股

600584

--

600584

--

002156

--

002156

--

综合分析

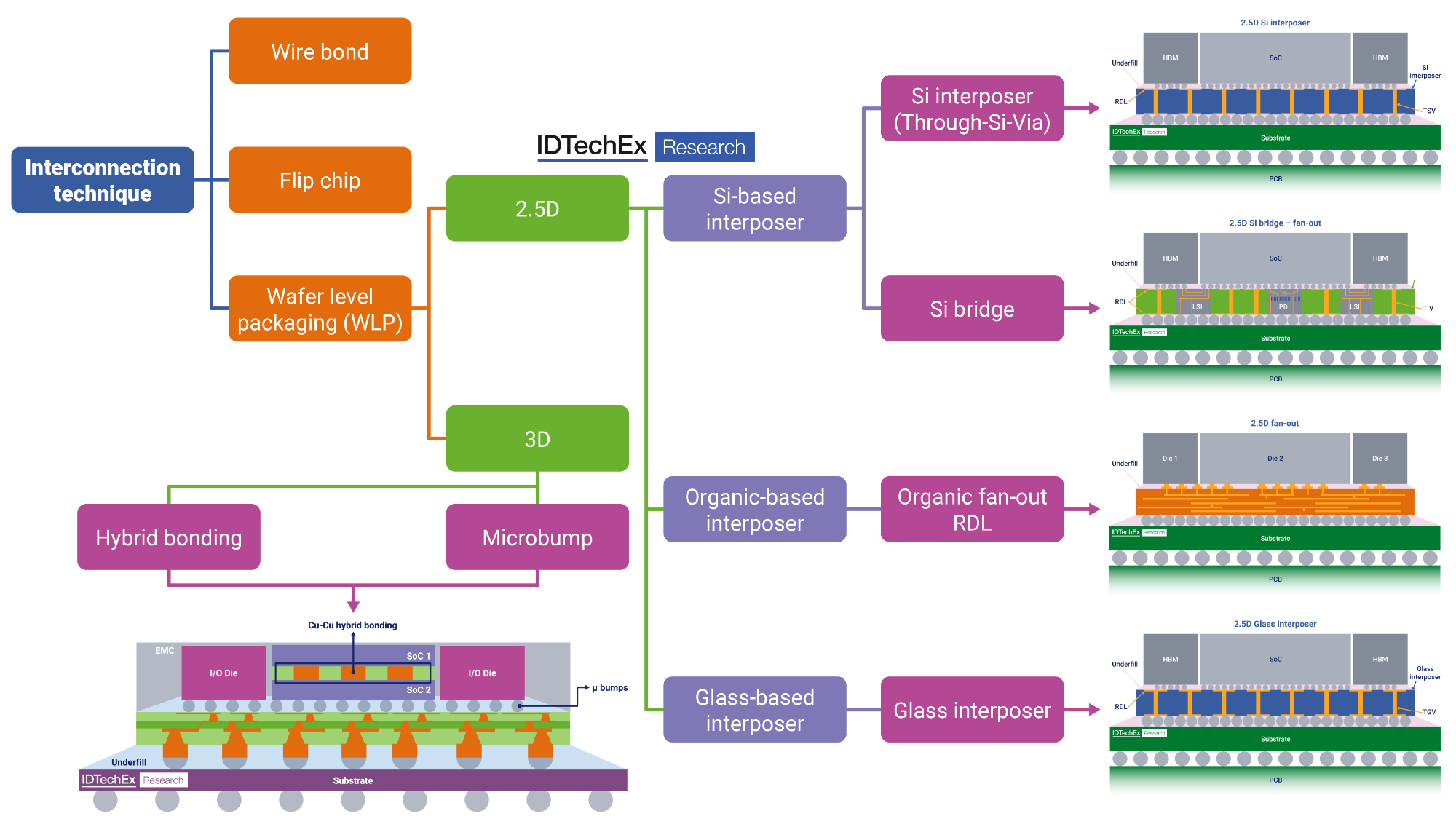

本文探讨了2022-2025年中国半导体封测行业从传统封装向AI先进封装的转型周期[1]。技术上,行业正从传统封装向2.5D/3D立体封装演进,并探索玻璃基板、板级封装等新技术路线[1]。盈利模式方面,AI封装的毛利率可达30-40%,远高于传统封装的10-15%,已得到ASMPT财报中先进封装业务40.3%毛利率的验证[3]。市场层面,DIGITIMES数据显示,2024-2030年AI数据中心芯片先进封装市场的复合增长率将达45.5%,远高于整体半导体行业的8.7%及传统封测领域的9.5%[2]。竞争格局上,台湾企业在2024年占据了全球AI封装市场77%的份额[2],而国内企业(JCET 600584.SS、通富微电002156.SZ)虽在传统封装有相对优势,但AI封装仍处于起步阶段,当前净利润率仅为3.75%(JCET)和3.66%(通富微电)[0],尚未充分享受AI封装的高毛利红利。

关键洞察

- 行业增长引擎重构:AI封装的高增速与高毛利特性将推动行业盈利模式升级,从传统的低毛利加工转向高附加值的技术驱动模式[1][3]。

- 竞争格局分化风险:台湾企业的领先地位可能加剧行业竞争分化,国内企业需通过技术突破缩小差距[2][0]。

- 估值逻辑转变:AI封装的高成长预期可能改变市场对封测企业的估值模型,从基于传统封装的低PE估值转向兼顾增长性与毛利率的高估值逻辑[0]。

风险与机遇

机遇

- 高速增长的市场需求:AI封装市场的45.5%复合增长率为企业提供了广阔的增长空间[2]。

- 盈利水平提升:高毛利率的AI封装业务有望显著改善国内企业的净利润率[3]。

- 技术突破的估值重塑:若国内企业实现AI封装技术突破,市场份额与估值均可能大幅提升[0][1]。

风险

- 技术壁垒与追赶难度:台湾企业的技术与市场领先优势可能使国内企业面临较长的追赶周期[2]。

- 当前盈利水平限制:国内企业当前低净利润率表明其AI封装业务尚未形成规模效应,短期业绩提升有限[0]。

- 技术路线不确定性:玻璃基板等新技术路线的发展存在不确定性,可能影响行业长期格局[1]。

关键信息总结

本分析基于半导体封装行业转型的深度研究[1]及市场数据[0][2][3],呈现以下关键信息:

- AI封装市场将以45.5%的复合增长率高速增长,成为行业新的增长引擎[2]。

- AI封装的毛利率(30-40%)远高于传统封装(10-15%),有望推动行业盈利模式升级[3]。

- 台湾企业当前占据全球AI封装市场77%的份额,国内企业处于起步阶段[2]。

- 国内主要封测企业(JCET 600584.SS、通富微电002156.SZ)股价有所增长,但净利润率仍低[0]。

- AI封装技术突破可能重塑行业竞争格局,并带来估值逻辑的转变。

相关阅读推荐

暂无推荐文章

基于这条新闻提问,进行深度分析...

数据基于历史,不代表未来趋势;仅供投资者参考,不构成投资建议

关于我们:Ginlix AI 是由真实数据驱动的 AI 投资助手,将先进的人工智能与专业金融数据库相结合,提供可验证的、基于事实的答案。请使用下方的聊天框提出任何金融问题。

相关个股

600584

--

600584

--

002156

--

002156

--