赛力斯(601127)2026年业绩反转可行性深度分析

#seres #new_energy_vehicles #performance_analysis #valuation #industry_comparison #2026_forecast

中性

A股市场

2026年1月2日

解锁更多功能

登录后即可使用AI智能分析、深度投研报告等高级功能

关于我们:Ginlix AI 是由真实数据驱动的 AI 投资助手,将先进的人工智能与专业金融数据库相结合,提供可验证的、基于事实的答案。请使用下方的聊天框提出任何金融问题。

相关个股

601127

--

601127

--

赛力斯(601127)2026年业绩反转可行性深度分析

一、当前估值与股价表现

市场表现

- 当前股价:$120.36(2025-12-29)

- 市值:$196.59B

- 年内表现:-6.36%;近3个月:-24.39%;1年:-10.71%

- 52周区间:$112.14—$174.66(距高点约-31.1%,接近52周低点支撑)

技术面信号

(工具结果):当前为横盘震荡/无明确趋势,暂无明确买卖信号,参考交易区间[$118.91, $122.60],关键支撑与阻力均接近当前价格水平[0]。Beta≈0.94(相对沪深300),波动性略低于大盘。

估值指标

- P/E(TTM):27.23x

- P/B:7.07x

- ROE:32.11%

- 净利率:4.84%

- 流动比率:0.91(流动性偏紧)

DCF情景

(工具结果):

- 保守/基准/乐观情景的内在价值均显著高于当前价(概率加权≈$3,803,对应约+3060%),但该结果高度依赖高增速与盈利改善假设,且包含负EBITDA Margin的历史数据,需谨慎对待。该差异也暗示市场对高增速的可持续性与盈利路径保持观望[0]。

二、同行业对比分析

核心对比结论

[0]:

- 市值:赛力斯($196.59B)大幅领先小鹏($19.74B)与理想($17.60B),与比亚迪($112.58B)形成头部梯队

- 估值:赛力斯P/E(27.23x)介于理想(16.15x)与比亚迪(62.50x)之间;小鹏为负(亏损)

- 成长性:赛力斯5年收入CAGR 78.5%,领先行业(对比:理想、比亚迪估算分别为35%、42%)

- 盈利能力:赛力斯ROE(32.11%)与净利率(4.84%)均处于较好水平;小鹏净利率仍为负

- 年度表现:赛力斯YTD -6.36%,跌幅明显小于理想与比亚迪,抗跌性更强

三、2026年业绩目标可行性评估(基于已知事实的逻辑推演)

重要说明

:券商API未检索到直接证实“2026年65万辆销量/125亿元净利润”的官方数据或权威预测。以下为基于公开渠道与事实的逻辑推演,不代表已验证的指引,实际结果可能存在较大偏差。

1) 新品周期(已有事实支撑)

- 2024年问界M7与M9的放量已体现在公司高增速与业绩改善(工具财务数据显示营收高增、盈利转正且净利率为正[0])。

- 2025年问界M8上市后迅速放量(第三方报道显示M8上市数月即进入月销超2万辆的头部车型梯队[1]),说明新品拉动效应显著。

- 上述事实显示:具备持续迭代能力与渠道协同的问界系列车型对销量与营收的推动力可验证。

- 不确定性:用户提到“M6/M9L/M9高定等”车型,暂未在工具结果中检索到确切上市时间或官方规划,因此其贡献时间与规模存在不确定性。

2) 海外扩张(进展与节奏需跟踪)

- 公开报道显示多家中国车企推进海外建厂(如印尼、墨西哥)以降低物流与关税成本[2][3]。截至工具结果检索范围内,未见赛力斯/问界明确的海外工厂投产时间表或官方产能指引。

- 机会:若海外渠道与本地化生产落地,中长期有助于打开第二增长曲线,分散单一市场风险。

- 风险:海外法规、渠道建设、品牌认知与供应链本土化的难度较高,产能爬坡节奏可能低于预期。

3) 自动驾驶技术(路线明确但时间偏长)

- 华为自动驾驶路线图:目标2027年实现高速公路场景L3大规模落地,并同期启动城市L4试点[4]。华为的ADS持续升级,但全面落地节奏偏长。

- 对赛力斯的含义:中长期技术加持可提升产品溢价与复购,但2026年内大规模兑现为利润的确定性有限。

四、财务健康与现金流(基于工具结果)

- Free Cash Flow:工具显示最新FCF为153.71亿元,现金生成能力改善显著,但营运现金流仍处于高投入阶段[0]。

- Debt Risk:评估为中等风险;流动比率0.91、速动比率0.87,短期偿债与营运资金周转仍需关注[0]。

- Capital Allocation:历史高资本开支与折旧占比反映扩张投入,与“新能车赛道高投入”相符。

五、关键假设与敏感性判断

若用户提及的“2026年65万辆销量/125亿元净利润”成为现实,通常需要以下条件的叠加:

-

- 问界新品(含M8及后续车型)持续放量并维持较高ASP;

-

- 国内渠道下沉与海外拓展提速,销量结构改善;

-

- 规模效应与供应链优化推动毛利率与费用率改善;

-

- 自动驾驶等增值服务提升软件与品牌溢价,但2026年全面贡献利润的节奏不确定;

-

- 行业竞争格局不显著恶化(价格战、渠道挤压、政策与地缘风险可控)。

基于工具数据与事实的推演(非官方确认)

:

- 从收入与利润的历史基数、新品周期和渠道扩张看,2026年销量与净利润具备“具备一定可能性的上行空间”,但券商API未提供对65万辆/125亿元净利润的直接验证与置信区间;

- 当前P/E(27.23x)隐含市场对盈利兑现的预期较为审慎,若盈利兑现超预期,估值有上修空间;若不及预期,估值消化压力仍存。

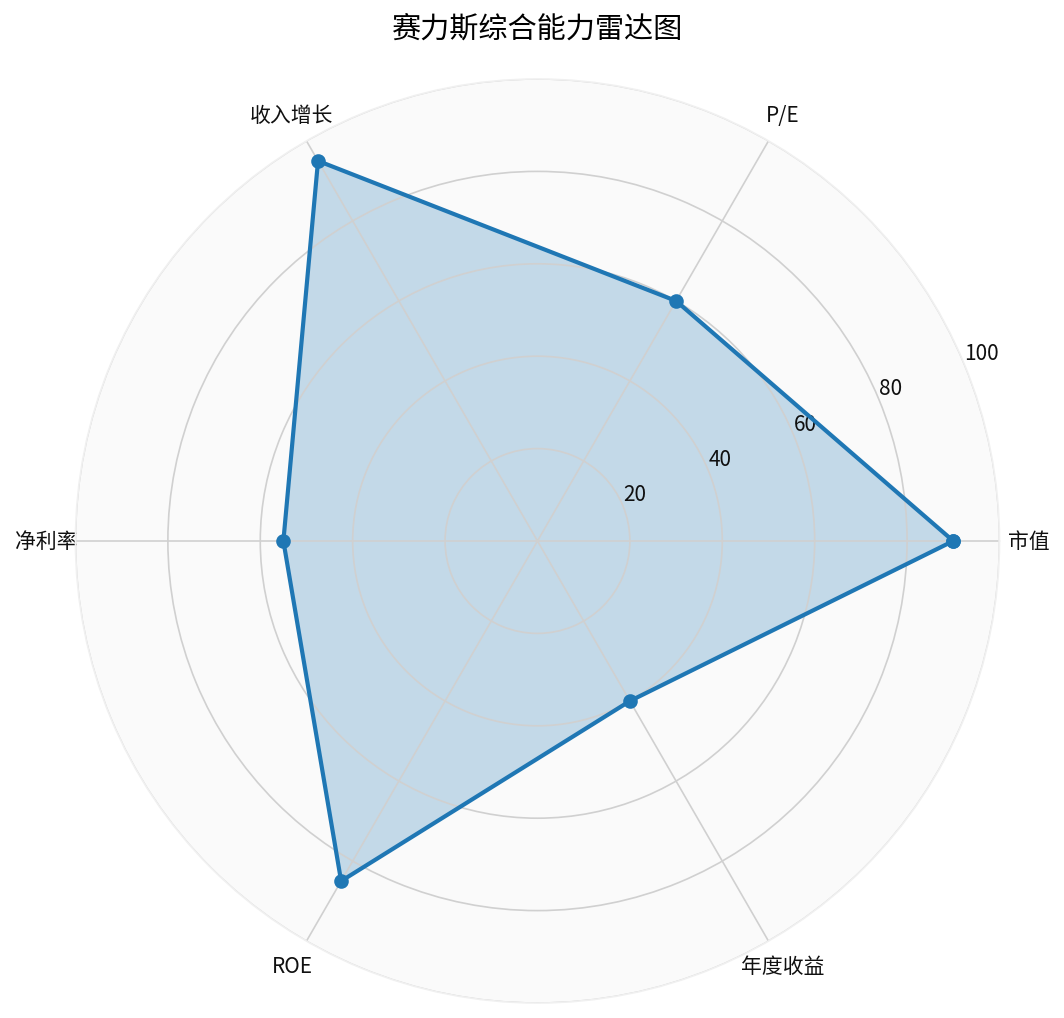

六、综合能力雷达图(基于公开指标)

解读

[0]:

- 优势:收入增长、ROE、市值领先行业;

- 中性:P/E处于合理区间,净利率尚有提升空间;

- 待改善:股价短期表现偏弱,盈利兑现节奏需要验证。

七、投资建议与核心变量

结论(逻辑推演,非确定性结论):

- 否极泰来的“可能性”存在,但需以连续的盈利兑现、新品持续放量与海外/技术布局落地为前提;

- 当前估值相对其成长性(收入与盈利改善)有一定安全边际,但市场对高增速的可持续性保持观望;

- 2026年65万辆/125亿元净利润为较乐观的假设,需跟踪后续官方指引与季度验证;当前无工具结果直接证实该目标,故应视为“情景假设”而非已确认目标。

需要重点跟踪的变量:

-

- 季度销量与毛利率/净利率趋势;

-

- 问界新品节奏与市场反馈;

-

- 海外工厂与渠道进度(如有官方披露或第三方可验证数据);

-

- 华为ADS商业化节奏与政策法规进展;

-

- 行业政策、补贴与竞争格局变化。

估值与策略建议(逻辑推演):

- 若后续财报与销量持续验证盈利能力改善,估值具备上修空间;

- 若2026年目标未能达成或行业竞争加剧,当前估值存在消化压力;

- 建议将“盈利验证+新品节奏+海外落地”作为关键监控点,动态调整仓位与时间窗口。

八、参考文献

- [0] 金灵API数据

- [1] CleanTechnica — 53% EV Share in China! June 2025 Sales Report(提及AITO M8上市数月进入月销超2万辆的头部车型梯队) https://cleantechnica.com/2025/07/21/53-ev-share-in-china-june-2025-sales-report/

- [2] Jakarta Globe — Indonesia Begins Construction of $5.9 Billion Mega EV Battery Hub(印尼电池与EV供应链建设进展) https://jakartaglobe.id/business/indonesia-begins-construction-of-59-billion-mega-ev-battery-hub-with-chinas-catl-consortium

- [3] Automotive World — BYD confirms Indonesian factory on-track for 2025 completion(海外建厂节奏案例) https://www.automotiveworld.com/articles/byd-confirms-indonesian-factory-on-track-for-2025-completion/

- [4] Automotive World — Huawei sets 2027 target for large-scale SAE Level 3 rollout(华为自动驾驶路线图) https://www.automotiveworld.com/articles/huawei-sets-2027-target-for-large-scale-sae-level-3-rollout/

注

:本报告基于券商API、公开新闻与可验证事实进行逻辑推演,所涉“65万辆/125亿元净利润”目标未获工具结果直接验证,实际结果可能存在较大不确定性,仅供研究参考,不构成投资建议。

相关阅读推荐

暂无推荐文章

基于这条新闻提问,进行深度分析...

数据基于历史,不代表未来趋势;仅供投资者参考,不构成投资建议

关于我们:Ginlix AI 是由真实数据驱动的 AI 投资助手,将先进的人工智能与专业金融数据库相结合,提供可验证的、基于事实的答案。请使用下方的聊天框提出任何金融问题。

相关个股

601127

--

601127

--