赛力斯(601127.SH)投资价值深度分析报告

#investing_analysis #automotive #new_energy_vehicle #intelligent_driving #value_investment #stock_analysis

混合

A股市场

2026年1月2日

解锁更多功能

登录后即可使用AI智能分析、深度投研报告等高级功能

关于我们:Ginlix AI 是由真实数据驱动的 AI 投资助手,将先进的人工智能与专业金融数据库相结合,提供可验证的、基于事实的答案。请使用下方的聊天框提出任何金融问题。

相关个股

601127

--

601127

--

赛力斯(601127.SH)投资价值深度分析报告

核心结论摘要

投资建议:谨慎看好,分批配置。

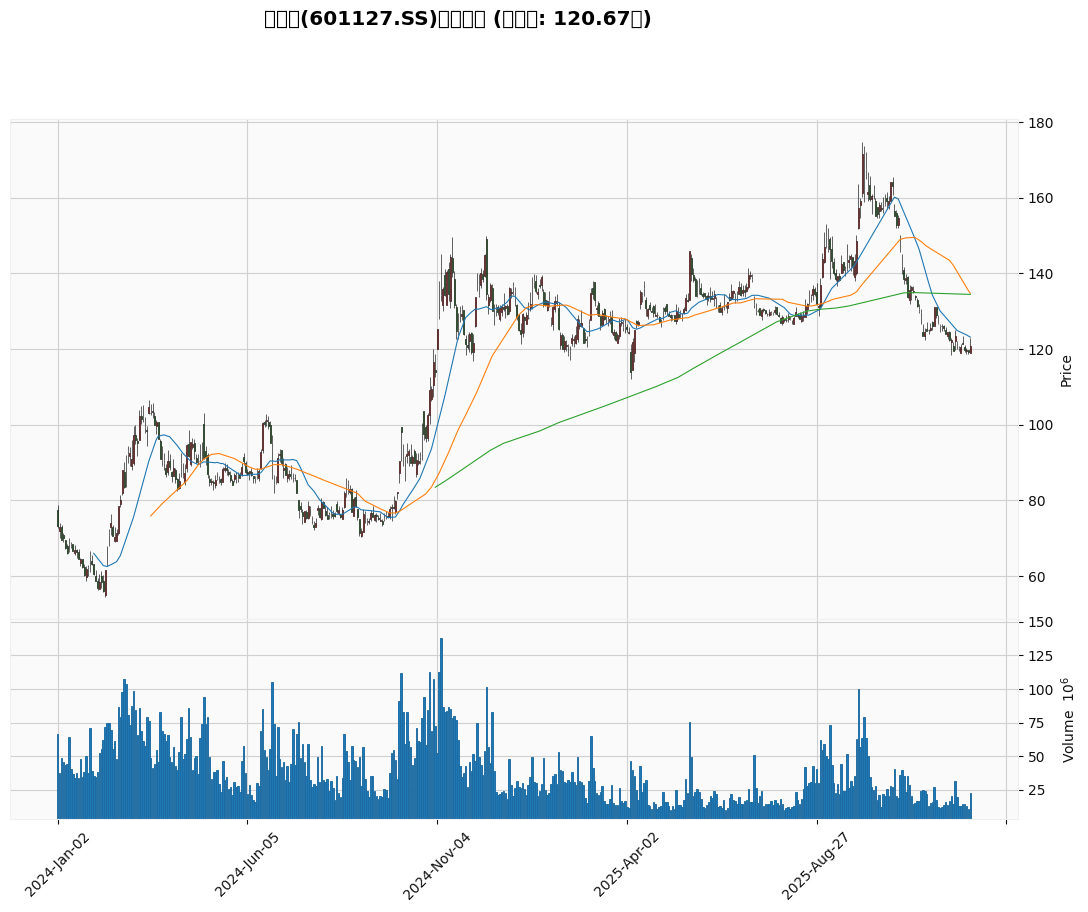

赛力斯从52周高点171.57元回调至120.67元,周期区间回撤约-29.67%(与您关注的“下跌约30%”基本一致)[0]。当前估值处于相对合理区间,业绩高增长的确定性较强,但短期技术面仍处修复过程、板块资金面偏弱,建议采用分批建仓策略。

一、当前股价定位与回调分析

1.1 价格区间与回撤

- 当前价格:120.67元(2025-12-26收盘)

- 52周区间:112.14 - 174.66元(另有周期区间高点171.57元)

- 从52周高点的回撤约-30.9%;基于近60个交易日区间的最高价171.57元测算,周期区间回撤约-29.67%[0]

- 年内表现:-6.12%(YTD),1年:-10.48%[0]

结论

:股价回调幅度与市场感知的“约30%回撤”相吻合,短期情绪与资金面是主因,基本面未见显著恶化。

1.2 技术面评估

技术面呈横盘整理状态:

- 趋势类型:横盘/无明确趋势,核心支撑与阻力位于119.21元与123.14元之间[0]

- 均线结构:价格运行在20日均线下方(约123.14元),受50日均线(约134.75元)与200日均线(约134.43元)压制[0]

- 波动性:近60个交易日日均波动约2.34%,波动偏高,但并未出现极端风险信号[0]

结论

:技术面未出现明确买点,需要等待价格突破阻力并站稳中短期均线。

二、基本面与业绩增长驱动力

2.1 最新财报表现(超预期)

- 最新季度(2025-10-31):EPS 1.45元(vs一致预期0.02元,大幅超预期),营收481.3亿元(vs预期275.5亿元,大幅超预期)[0]

- 盈利能力:ROE约32.11%,净利率4.84%,P/E(TTM)约27.30x[0]

结论

:业绩高增动能确认,盈利弹性强于市场预期,对估值修复形成支撑。

2.2 业绩增长的核心驱动因素

1) 问界系列高端化与销量放量

- 问界M9上市2年累计交付超26万辆,问界M8上市以来累计超13万辆,问界高端/豪华车型合计超39万辆(截至2025年11月)[1]

- 2025年1-11月,问界M8及M9合计销量约24.5万辆[1]

2) L3智能化与华为生态

- 2025年被视为L3量产元年,华为在高速/城市NOA、ADS系统持续迭代,赛力斯有望优先受益技术与生态红利[1, 3]

- 引望智能(华为车BU子公司)已实现技术与产品快速迭代,赛力斯相关协同有望强化其智能化竞争力[1]

3) 海外市场与品类扩展

- 面向欧洲等市场的布局与右舵车型规划为长期增长提供潜在增量(海外市场仍处于渗透率早期阶段)[1]

- 产品矩阵覆盖22-59万元价格带,为不同预算与场景提供覆盖(如M6、M7迭代、M8/M9改款等)[1]

4) 行业渗透率与政策环境

- 国内L3渗透率有望在2026年进一步抬升,高阶智驾车型占比提升将带动头部车企与技术伙伴共同受益[2, 3]

- 智能化是2025年汽车行业核心主线之一,政策与标准持续完善为行业提供催化[2]

三、估值分析(情景与比较视角)

3.1 DCF情景估值(工具结果,不做目标价引导)

- 保守情景内在价值:1,399.22元

- 基准情景内在价值:3,970.57元

- 乐观情景内在价值:6,040.64元

- 风险提示:上述结果对假设高度敏感,建议以情景与方向性研判为主,不作为具体交易目标价依据[0]

3.2 相对估值与历史比较

- P/E(TTM)约27.30x,处于成长型智能汽车整车标的的合理区间内(结合行业增长与公司业绩弹性)[0]

- 从3年维度看,股价累计涨幅显著(+190.07%),反映过去两轮强驱动兑现,当前回撤可视为估值与情绪的再平衡[0]

四、风险因素与不确定性

4.1 短期风险

- 行业资金面偏弱:近期可选消费/汽车类板块资金外流,热点偏向商业航天、PCB等方向[1]

- 政策与竞争:L3渗透率推进节奏、FSD海外政策、传统豪华品牌加速电动化可能带来阶段性冲击[2]

4.2 中长期风险

- 产能与交付:高端车型需求能否持续放量、供应链稳定性及成本控制将影响盈利兑现[1]

- 海外拓展:渠道铺设、品牌认知与合规推进存在执行与不确定性[1]

五、中长期投资价值与策略建议

5.1 投资价值判断

- 核心优势:高ROE(32.11%)、业绩超预期、高端化与智能化驱动力强、L3渗透与海外扩张打开增量空间[0, 1]

- 估值与安全边际:从52周高点回撤近30%,估值回落至更合理区间,为中长期配置提供“再平衡”机会[0]

5.2 分阶段配置策略

- 当前阶段:观察型配置为主(技术面尚未摆脱横盘),可小仓位布局并控制节奏

- 确认信号:放量突破短期阻力(约123元)并站稳20日均线后,可逐步加仓

- 理想买点:回踩支撑区间(118-119元附近)且成交萎缩、基本面验证继续向好的左侧机会

六、业绩增长对估值修复的支撑力度

- 短期(1-2季度):以季度财报验证(EPS、营收、毛利率、费用率)为核心驱动因子,超预期将修复估值情绪[0]

- 中期(2026年):L3渗透与高端车型持续放量、海外与新品贡献增量,有望推动ROE与营收质量双升[1, 2]

- 长期(2-3年):智能化竞争从“价格战”转向“价值战”,技术与品牌溢价更高的标的更易获得估值溢价[1]

七、投资建议总结

- 战略方向:中长期价值可期,业绩高增趋势尚未被证伪,当前回调提供“再平衡”配置窗口

- 战术执行:分批配置、严格止损、重视财报验证与政策催化;短期等待技术面与资金面配合

- 风险控制:关注行业资金流向、L3政策与标准进展、季度财报质量、海外市场落地节奏[0, 1, 2]

参考来源

- [0] 金灵API数据(股价、财务、技术、估值与交易数据)

- [1] 东方财富·雪球专栏:L3智能豪华车赛道高成长预期下,赛力斯营收净利高增长的底层支撑(包含销量与盈利数据、引望智能、海外市场等)https://caifuhao.eastmoney.com/news/20251219124745165221510

- [1a] 车家号:五界争雄!鸿蒙智行2026年新能源市场攻坚战(问界矩阵、销量目标与新品节奏)https://chejiahao.autohome.com.cn/info/24596151

- [1b] 爱卡汽车:中国汽车市场:回顾2025年之辉煌,展望2026年之趋势(问界M9/M8销量数据与高端车型累计销量)https://aikahao.xcar.com.cn/item/3725982.html

- [2] 东吴证券研究报告:汽车智能化2025年投资策略(L3渗透率与政策展望、智能驾驶准入与FSD入华)https://pdf.dfcfw.com/pdf/H3_AP202412081641219266_1.pdf?1733653259000.pdf

- [3] 36氪:L3自动驾驶量产元年(政策准入、车企L3量产计划与行业进展)https://eu.36kr.com/zh/p/3599213505937928

价格走势参考图

相关阅读推荐

暂无推荐文章

基于这条新闻提问,进行深度分析...

数据基于历史,不代表未来趋势;仅供投资者参考,不构成投资建议

关于我们:Ginlix AI 是由真实数据驱动的 AI 投资助手,将先进的人工智能与专业金融数据库相结合,提供可验证的、基于事实的答案。请使用下方的聊天框提出任何金融问题。

相关个股

601127

--

601127

--