茅台护城河深度解析:品质与品牌的共生关系

解锁更多功能

登录后即可使用AI智能分析、深度投研报告等高级功能

关于我们:Ginlix AI 是由真实数据驱动的 AI 投资助手,将先进的人工智能与专业金融数据库相结合,提供可验证的、基于事实的答案。请使用下方的聊天框提出任何金融问题。

相关个股

作为重仓茅台的个人投资者,您提出的问题直指价值投资的核心。基于最新的市场数据分析与专业检索[1, 3, 5, 7],我将从投资视角系统剖析茅台的品质护城河与品牌护城河,并评估竞争格局与可持续性。

截至2025年12月29日收盘,贵州茅台(600519.SS)股价为1402.00元(较前一交易日-0.86%),总市值约1.76万亿元[0]。过去一年股价累计下跌约8.07%[0]。

关键财务指标(TTM)[0]:

- 净利率51.51%

- 营业利润率71.37%

- ROE(净资产收益率)36.48%

- 流动比率6.62

- P/E约19.55倍

这些数字印证了您对“茅台高毛利率”的观察——其盈利能力在A股乃至全球消费品领域均属顶尖水平。

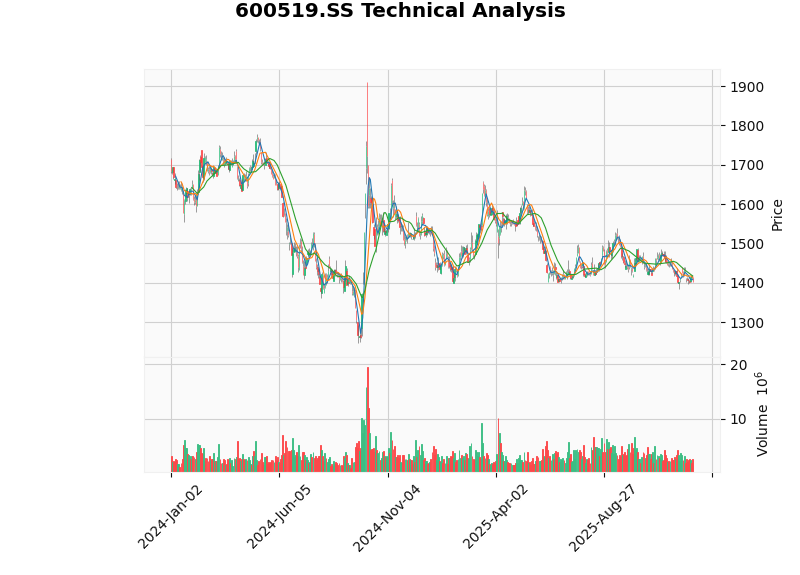

根据对2024-01-01至2025-12-30的技术分析(600519.SS,基准SPY)[2]:

- 最新收盘价:1402.00(2025-12-29)

- β:0.72

- MACD:death_cross(偏空)

- KDJ:偏空

- RSI(14):正常区间

- 趋势判断:横盘/无明确趋势,交易区间参考约1394.25—1417.16

- 支撑:约1394.25;阻力:约1417.16[2]

K线图表(同来源技术分析生成图):

技术面显示近期为震荡格局,短期指标偏谨慎;结合基本面与护城河分析,可更全面评估其风险收益特征。

茅台镇核心产区面积约15.03平方公里,处于赤水河畔的“黄金三角”。其独特的小气候、水质、土壤与微生物群落构成了难以迁移的微生态系统[3, 5, 7]。

- 赤水河水质纯净,含多种有益矿物质;

- 湿热气候与空气中丰富微生物群落形成独特的“微生态”,外地即使复制工艺,亦难重现风味;

- 国家对茅台酒实施原产地保护,限定茅台镇特定区域内生产方能称为“茅台酒”[3]。

这种地理垄断是品质护城河的“第一道防线”,也显著抬高了潜在进入者的复制成本。

茅台遵循传统“12987”工艺:一年一个生产周期、两次投料、九次蒸煮、八次发酵、七次取酒,再至少窖藏五年以上方能上市[3, 5, 7]。

- 高度依赖人工经验与自然节律(如端午制曲、重阳下沙);

- 从原料(本地红缨子高粱)到发酵、勾调,由经验丰富的酿酒师手工把控。

这极大提高了复制难度,并使“工艺”成为非物质文化遗产级别的壁垒[3, 5]。

网络检索与专业文章普遍指出:茅台镇的微生物群在长期酿造中不断演化,形成难以复制的微生态,外地工艺迁移难以重现风味[3, 5, 7]。

- 尽管分子生物学与微生物组研究持续深入,但“风味指纹”的完全还原依然存在极高难度;

- 这种“黑箱”进一步强化品质护城河。

品质一致性比单瓶品质更难。茅台长期以严格标准与规模化生产维持稳定性,这一点在竞争品中尤为稀缺。

- 长期高毛利与供不应求格局,使其有资本持续投入品质与标准体系建设;

- 行业研究表明,名酒与地方酒在价格指数与库存调节上表现差异明显,名酒品牌更具韧性[5]。

- 品牌溢价核心:品牌在“稀缺资源 + 高端身份符号 + 文化认同”的三层结构中居中[3, 5]。

- 从“开国第一宴”到国礼,茅台已超越商业范畴,成为国家符号[3]。

- 收藏与投资属性强,婚宴与商务宴请等场景对“茅台”的认可度高。

- 网络搜索显示,在“双节”等节点,超高端出货表现强劲[5],进一步强化其社交货币属性。

- “i茅台”线上渠道占比提升,推动精准营销与渠道掌控;

- 构建“茅台生活圈”(文化综合体、品鉴体验、酒旅融合),将交易转化为情感连接,以服务构建第二增长曲线[1]。

结论:

| 维度 | 品质护城河 | 品牌护城河 |

|---|---|---|

| 形成时间 | 数十年至上百年(地理、工艺、窖池积淀) | 数十年(营销、文化、事件背书) |

| 可复制性 | 极低(地理垄断、工艺复杂、微生物黑箱) | 中等(模仿可能,但需时间与巨额投入) |

| 可持续性 | 极强(天然壁垒 + 工艺传承) | 强(品牌资产积累,但需持续投入) |

| 脆弱点 | 若品质稳定性或感知下降,长期将侵蚀品牌根基 | 消费偏好变化、负面事件、代际更迭可能削弱符号价值 |

- 品质护城河更具“结构性”:地理与工艺是刚性的天然与历史壁垒,更难被突破;

- 品牌护城河是“系统性”的:需要持续投入与维护,但其反哺会强化品质认知与支付意愿。

基于行业研究与市场信息:

- 主流酱酒品牌(红花郎、国台国标、习酒窖藏1988、珍酒15、摘要等)实际成交价格主要集中在约300元上下[5];

- 2024年中国酱酒产能约65万千升,为近6年首次下降,中小企业减停产显著,头部更趋集中[5]。

- 地理不可迁移:核心产区微生态难以复制[3, 5, 7];

- 工艺与微生物黑箱:时间成本与经验门槛极高;

- 品质一致性:规模化生产下的稳定性远难匹敌;

- 认知门槛:消费者对“茅台”的符号认同难以短时间替代。

- 二线酱酒(习酒、郎酒、国台等)在品质与品牌上均存在可观测的差距;

- 市场数据表明,多数所谓“平替”在300元价格带形成性价比竞争,但未对茅台的定位形成本质威胁[5]。

-

估值与增长匹配度:当前P/E约19.5倍,ROE超36%,盈利能力强劲,增速更趋“理性”与可持续[0, 1]。

-

渠道与库存:行业整体仍处于去库、稳价与促动销的阶段,头部品牌韧性更强[5]。

-

长期驱动:

- 高端化与头部集中不可逆转;

- 数字化与国际化持续拓展第二曲线;

- “产品+品牌+服务”的综合壁垒构筑长期护城河[1, 3]。

- 风险提示:

- 政策风险(消费税、价格监管);

- 人口结构变化对白酒总量的长期影响;

- 替代品(低度酒、精酿啤酒、威士忌等)的渗透[5];

- 技术面短期偏弱(MACD、KDJ偏空,趋势震荡),需关注量能与关键支撑/阻力[2]。

-

品质与品牌是共生共荣的“根与果”:品质是品牌的护城河之根;品牌是品质的价值放大器。二者缺一不可,共同构成难以逾越的壁垒。

-

品质护城河具备更强的长期可持续性:地理垄断、复杂工艺与微生物黑箱形成的结构性壁垒,在可见的未来难以被颠覆。

-

短期内,市场上难以出现真正“复制茅台品质”的竞争者;次高端的“性价比替代”更多在300元价格带形成分流,并不改变茅台的顶层定位[5]。

-

投资建议:长期视角下,茅台依然是具有深度护城河的优质资产;短期需结合技术面与库存周期动态把握节奏。如果您重仓茅台,建议:

- 关注渠道库存与价盘稳定性;

- 定期评估品牌与服务的创新进展;

- 密切跟踪政策与替代品趋势。

最后,方丈的“品牌而非品质”之说并非否定品质,而是强调品牌是品质的“放大器”。您的体验(品质才是护城河之“锚”)与投资逻辑,本质上与“品质—品牌—生态”三重护城河的叠加逻辑是高度一致的。

[0] 金灵API数据(600519.SS)

[1] 逆势增长背后:茅台酱香酒的战略定力与全链条价值重构 - 新华网(2025)[网络搜索]

[2] 技术分析:600519.SS(2024-01-01 至 2025-12-30)[券商API工具technical_analyze] [图表] https://gilin-data.oss-cn-beijing.aliyuncs.com/financial_charts/930377e6_600519_SS_kline.png

[3] 茅台的品质和品牌 - 虎嗅网(2025-12-28)[网络搜索]

[4] 茅台的品质和品牌 - 雪球(相关讨论)[网络搜索]

[5] 白酒双节消费加速分化行业仍在筑底回调 - 证券时报(相关行业观察)[网络搜索]

[6] 盟接之桥浅谈:茅台的护城河:地理、工艺、稀缺与品牌的力量 - CSDN(2025)[网络搜索]

[7] 贵州茅台为什么这么贵?- CSDN(2025-11-27)[网络搜索]

数据基于历史,不代表未来趋势;仅供投资者参考,不构成投资建议

关于我们:Ginlix AI 是由真实数据驱动的 AI 投资助手,将先进的人工智能与专业金融数据库相结合,提供可验证的、基于事实的答案。请使用下方的聊天框提出任何金融问题。