特斯拉销量首次被比亚迪超越:估值影响与全球电动车市场格局深度分析

解锁更多功能

登录后即可使用AI智能分析、深度投研报告等高级功能

关于我们:Ginlix AI 是由真实数据驱动的 AI 投资助手,将先进的人工智能与专业金融数据库相结合,提供可验证的、基于事实的答案。请使用下方的聊天框提出任何金融问题。

相关个股

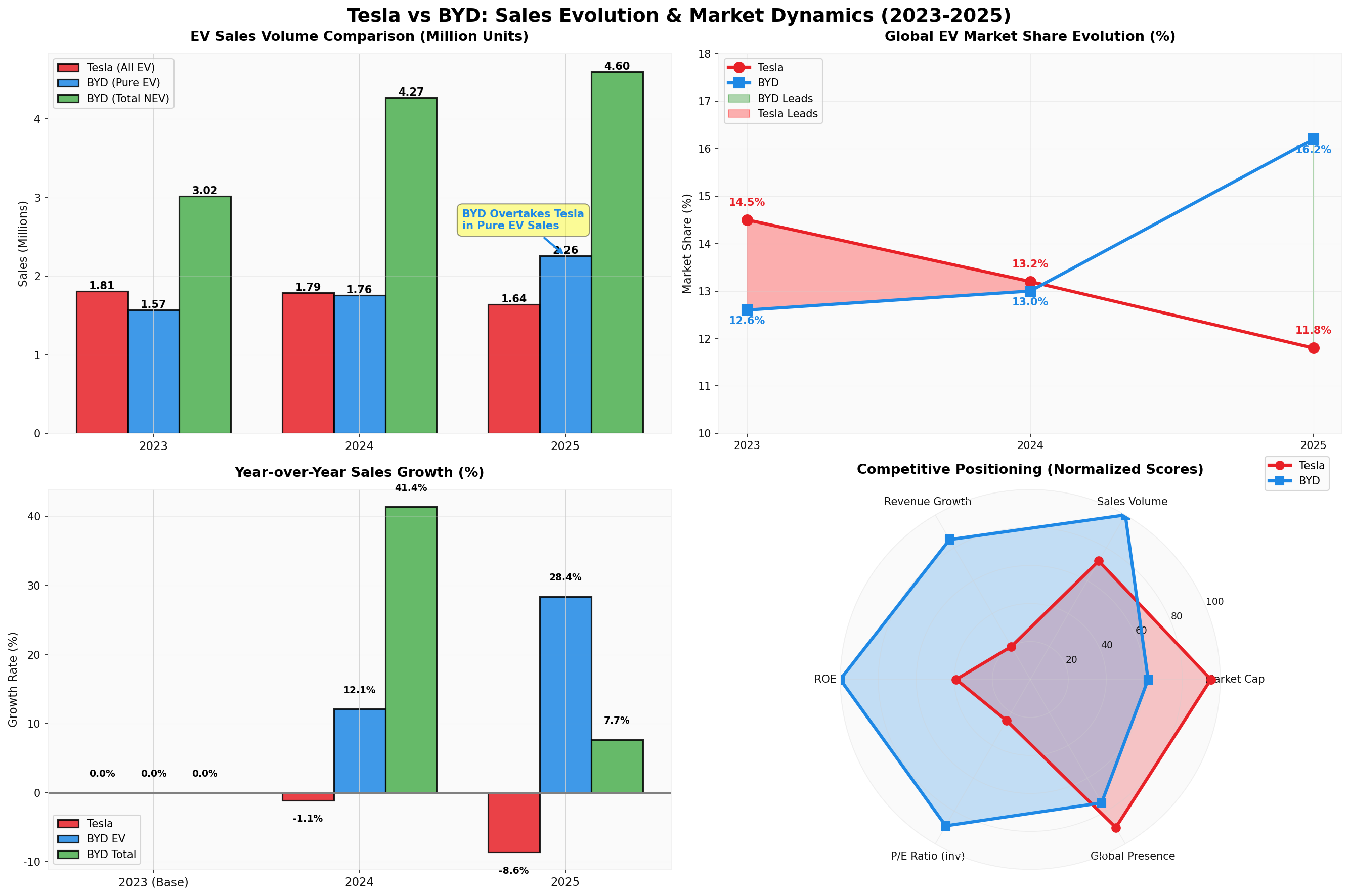

2025年1月2日,特斯拉公布全年交付数据,全球交付汽车163.6万辆,同比下降约8.6%。与此同时,比亚迪2025年纯电动汽车销量达到226万辆,同比增长28%,总销量(含插电混动)达460万辆,同比增长7.7%[1][2][3]。这标志着比亚迪首次在全年纯电动车销量上超越特斯拉,结束了特斯拉长达十余年的全球电动车市场领导者地位。

- 股价: $438.07(2026年1月3日收盘)[0]

- 市值: $1.41万亿美元[0]

- P/E比率: 230.56倍(极高估值)[0]

- P/B比率: 17.68倍[0]

-

DCF内在价值分析显示,即使在最乐观情景下,特斯拉的公允价值仅为$188.20,较当前股价仍有57%的下行空间[0]。保守情景和基准情景下,公允价值分别为$141.11和$147.25,意味着当前估值存在63-67%的高估[0]。

-

销量下滑对估值的直接影响:

- 2025年销量下滑8.6%,连续第二年负增长[2][3]

- 欧洲市场遭遇严重挫折:法国12月销量暴跌66%,瑞典全年下降67%[2]

- 市场份额从2023年的14.5%下滑至2025年的11.8%[4]

-

分析师观点分歧:

- 目标价中位数: $483.00(+10.3%上涨空间)[0]

- 评级分布: 38.8%买入, 40.0%持有, 21.2%卖出[0]

- 近期分析师行动: 多家机构维持"持有"评级,反映对增长前景的担忧[0]

- **高P/E比率(230.56倍)**需要强劲增长支撑,但销量负增长使这一逻辑受到挑战[0]

- 自由现金流: 35.81亿美元(2024年),虽为正值但增长乏力[0]

- ROE仅6.91%,远低于比亚迪的17.62%[0]

- 港股股价: HK$98.75[0]

- 市值: HK$9,308亿(约$1,193亿美元)[0]

- P/E比率: 63.71倍(相对合理)[0]

- P/B比率: 4.05倍[0]

-

DCF估值显示巨大上升空间: 基准情景下公允价值为HK$3,073.67,较当前股价有3,012%的上升空间;即使在保守情景下,公允价值也达到HK$2,335.46,上升空间2,265%[0]。

-

销量强劲增长:

- 纯电动车销量226万辆,同比增长28%[2][3]

- 总销量460万辆,连续四年增长[2]

- 海外销量激增150.7%至104.61万辆[2]

-

财务基本面更优:

- ROE高达17.62%,是特斯拉的2.5倍[0]

- **净利率4.56%**与特斯拉5.51%接近[0]

- 营收增长49.3%(5年平均),远超特斯拉[0]

- P/E比率63.71倍,虽不便宜但考虑到28%的销量增长和强大的盈利能力,估值相对合理[0]

- P/S比率仅1.05倍,远低于特斯拉的14.75倍[0]

- 技术分析显示趋势横向盘整,KDJ指标看涨,MACD看涨[0]

-

中国市场主导地位:

- 比亚迪在中国新能源汽车市场占据绝对优势

- 2025年中国新能源汽车渗透率已超过50%,比亚迪是最大受益者[4]

- 特斯拉在中国面临激烈竞争,包括比亚迪、蔚来、理想、小米等本土品牌[4]

-

产品战略差异:

- 比亚迪: "两条腿走路"策略——纯电+插混,覆盖更广价格带和细分市场

- 特斯拉: 纯电路线,产品线相对单一,Model Y/Model 3占比过高

- 比亚迪产品矩阵更丰富,从入门级到豪华全覆盖

-

供应链和成本优势:

- 比亚迪垂直整合度极高,自主生产电池、芯片等核心部件

- 刀片电池技术领先,成本优势和安全性兼具

- 特斯拉面临供应链挑战和产能瓶颈

-

地缘政治与品牌因素:

- 特斯拉在欧洲市场因马斯克政治立场引发消费者抵制,导致法国、瑞典销量暴跌[2]

- 比亚迪在欧洲、东南亚、拉美市场快速扩张,避开中美贸易摩擦[2][3]

- 比亚迪2025年海外销量达104.61万辆,同比增长150.7%[2]

- 增长压力: 分析师普遍预期2026年销量仍将承压

- FSD商业化: 完全自动驾驶系统能否在欧洲、中国获得监管批准是关键变量

- 新产品周期: Model YL等新车型能否刺激需求有待观察[4]

- 估值重构: 若销量持续疲软,高估值难以维持

- 海外扩张: 目标2026年海外销量150-160万辆[3]

- 总销量目标: 分析师预计2026年总销量可达530万辆[3]

- 技术领先: 在电池、智能化等领域持续投入

- 品牌向上: 高端品牌仰望、腾势等逐步获得市场认可

- 多极化竞争: 中国品牌(比亚迪、蔚来、理想等)崛起,特斯拉不再是唯一领导者

- 价格战持续: 中国市场"内卷"严重,价格战可能蔓延至全球市场

- 技术路线分化: 纯电、插混、增程等多种技术路线并存

- 区域化特征:

- 中国: 比亚迪绝对领先

- 欧洲: 特斯拉遇挫,中国品牌快速渗透

- 美国: 特斯拉仍受青睐,但面临本土品牌竞争

⚠️

- 销量连续两年下滑,增长动能减弱

- 欧洲市场品牌受损,短期内难以恢复

- 高P/E(230倍)需要强劲增长支撑,但目前基本面不支持

- 马斯克政治立场对品牌造成负面影响

- FSD技术突破并获得全球监管批准

- 新车型(Model 2、Cybertruck产能爬坡)成功

- 储能业务快速增长

✓

✓

✓

- 中国市场竞争加剧,"内卷"导致价格战

- 海外扩张面临贸易壁垒和地缘政治风险

- 增速放缓: 2025年总销量增速仅7.7%,为近5年最低[2]

- 连续4个月单月销量下滑,12月同比暴跌18.2%[2]

- 海外市场持续扩张

- 高端品牌突破

- 电池技术外供带来新增长点

特斯拉销量被比亚迪超越标志着

-

估值重构: 特斯拉的高估值面临严峻挑战,需要用业绩证明其溢价合理性;比亚迪的估值相对合理,具备长期投资价值。

-

竞争格局: 从"特斯拉一家独大"转向"中美双雄争霸",中国品牌集体崛起改变全球竞争版图。

-

投资逻辑:

- 短期: 特斯拉面临估值调整压力,比亚迪基本面更强

- 长期: 特斯拉的FSD技术和品牌价值仍是核心资产;比亚迪的规模效应和成本优势将驱动持续增长

-

市场启示: 电动车行业已进入**“产品力+成本控制+品牌力”**的综合竞争阶段,单一优势难以维持长期领导地位。

对于投资者而言,需要重新评估特斯拉的估值逻辑,同时密切关注比亚迪海外扩张的执行情况和盈利能力的可持续性。全球电动车市场的竞争才刚刚开始,2026年将是关键的一年。

[0] 金灵API数据 - 包含TSLA和1211.HK的实时报价、财务数据、DCF估值、技术分析等

[1] Yahoo Finance - “Tesla is officially smaller than China’s BYD in EV sales” (https://finance.yahoo.com/news/tesla-officially-smaller-china-byd-153000113.html)

[2] Yahoo Finance香港 - “比亞迪電車銷量拋離特斯拉 2025年賣225萬輛 上升28%” (https://hk.finance.yahoo.com/news/比亞迪電車銷量拋離特斯拉-2025年賣225萬輛-上升28-183100046.html)

[3] Yahoo Finance - “China’s BYD electric cars beat Tesla deliveries in 2025” (https://ca.finance.yahoo.com/news/chinas-byd-electric-cars-beat-193748131.html)

[4] 华尔街日报中文版 - “比亚迪2025年销量增长放缓,但仍料将超越特斯拉” (https://cn.wsj.com/articles/比亚迪2025年銷量增长放緩-但仍料將超越特斯拉-dd35c5c5)

[5] Yahoo Finance - “Tesla loses EV crown to China’s BYD in 2025 as sales slip” (https://uk.finance.yahoo.com/news/tesla-sales-slip-loses-ev-144645117.html)

[6] Yahoo Finance - “BYD sells 4.6 mil vehicles in 2025, meets revised sales goal” (https://sg.finance.yahoo.com/news/byd-sells-4-6-mil-044129189.html)

数据基于历史,不代表未来趋势;仅供投资者参考,不构成投资建议

关于我们:Ginlix AI 是由真实数据驱动的 AI 投资助手,将先进的人工智能与专业金融数据库相结合,提供可验证的、基于事实的答案。请使用下方的聊天框提出任何金融问题。