科伦药业(002422)35元/股回购方案投资价值分析

#股票回购 #投资价值分析 #医药制造 #科伦药业 #财务分析 #风险收益比

混合

A股市场

2026年1月5日

解锁更多功能

登录后即可使用AI智能分析、深度投研报告等高级功能

关于我们:Ginlix AI 是由真实数据驱动的 AI 投资助手,将先进的人工智能与专业金融数据库相结合,提供可验证的、基于事实的答案。请使用下方的聊天框提出任何金融问题。

相关个股

002422

--

002422

--

科伦药业(002422)35元/股回购方案投资价值分析

一、回购方案核心要点

根据券商API数据[0],科伦药业股份回购方案的关键要素如下:

| 项目 | 内容 |

|---|---|

回购金额 |

5,000万元 - 1亿元 |

回购价格上限 |

35.00元/股 |

当前股价 |

30.18元 |

溢价空间 |

15.97% |

用途 |

员工持股计划或股权激励 |

二、35元回购价格吸引力评估

1. 价格位置分析

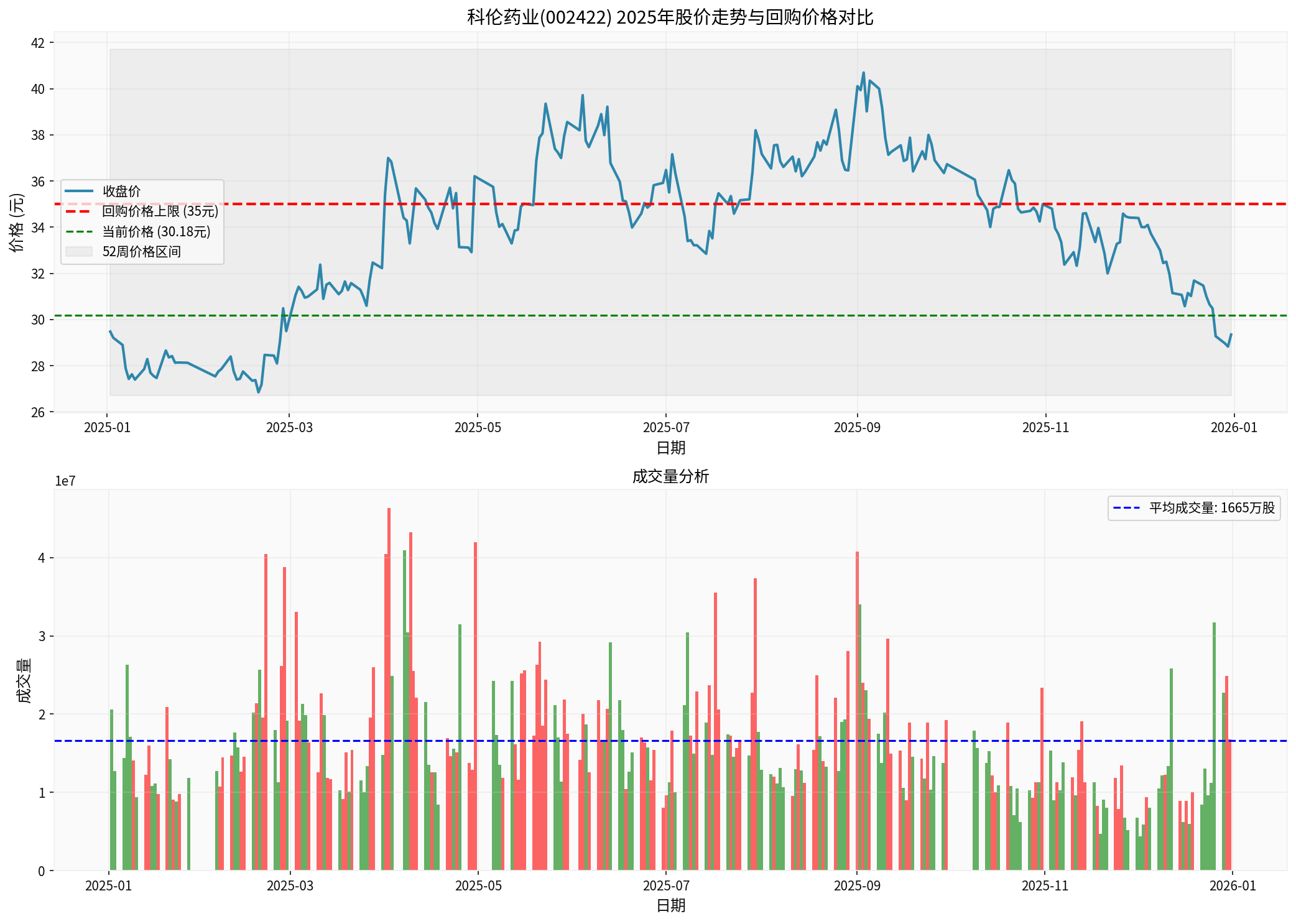

根据2025年全年交易数据[0]:

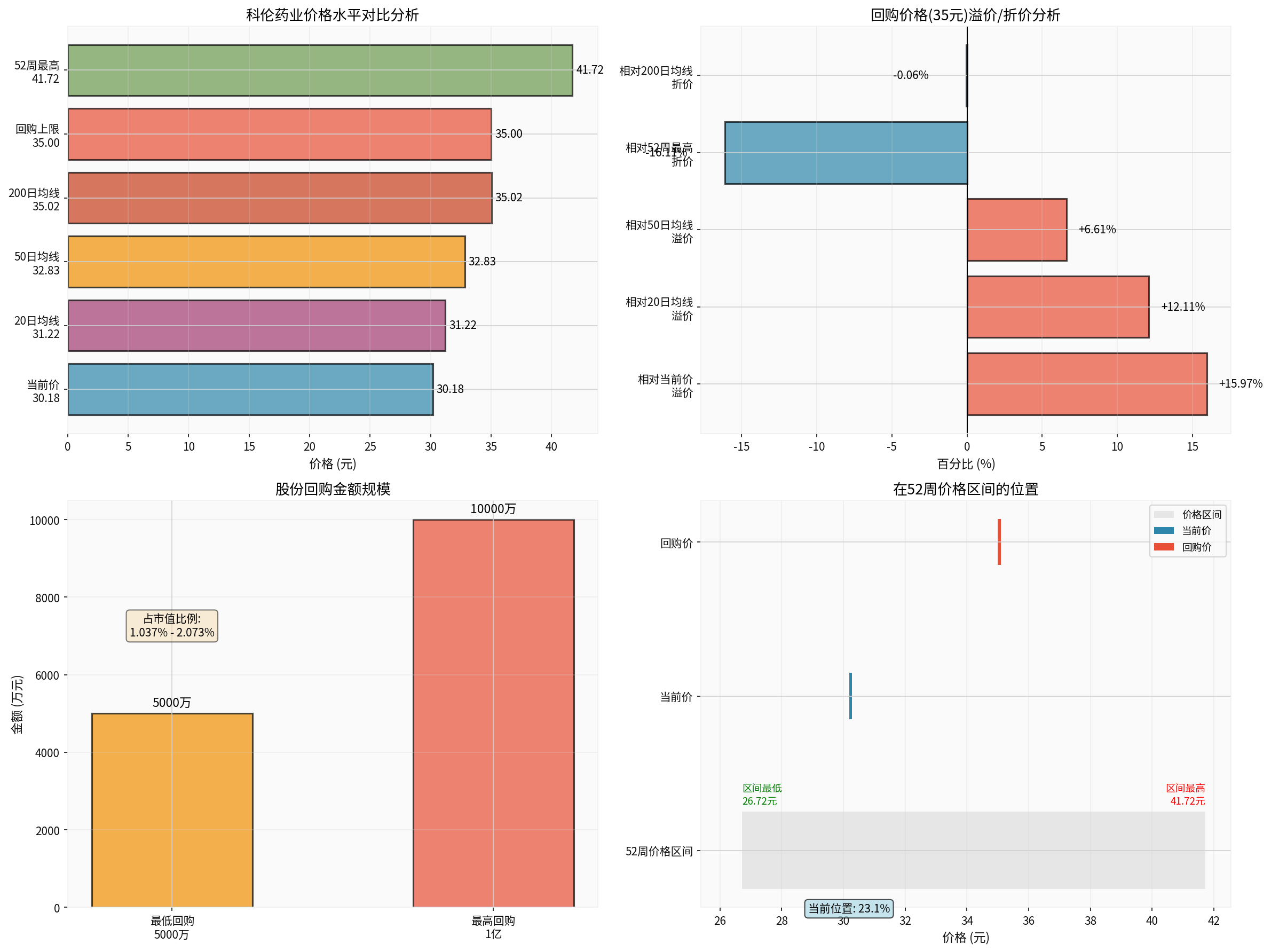

- 52周价格区间:26.72元 - 41.72元

- 当前价位置:23.1%(处于52周区间的偏低位置)

- 回购价位置:55.2%(处于52周区间的中等偏上位置)

2. 技术面对比(工具数据[0])

| 对比指标 | 价格 | 与当前价30.18元的关系 |

|---|---|---|

| 20日均线 | 31.22元 | 当前价低于20日均线 |

| 50日均线 | 32.83元 | 当前价低于50日均线 |

| 200日均线 | 35.02元 | 回购价与200日均线基本持平 |

技术趋势 |

- | 横盘整理,无明确方向 |

判断

:回购价格35元位于200日均线附近,为中期均线水平;当前价30.18元位于52周区间偏低位置,距离回购价存在约16%的空间。

3. 风险收益比测算(工具数据[0])

- 上行空间:至回购价35元,潜在收益 +15.97%

- 下行风险:至52周最低26.72元,潜在损失 -11.46%

- 风险收益比:1.39(每承担1单位下行风险,对应约1.39单位上行潜力)

4. DCF估值参考(说明与定性提示)

- 使用2024-12-31的DCF模型进行情景估值[0]:

- 保守情景:96.81元(+220.8%)

- 基准/中性情景:208.99元(+592.5%)

- 乐观情景:-1,431.01元(-4,841.6%)

- 重要说明:上述DCF基于历史与假设推演,主要用于定性趋势与长期增长空间的参考;由于基准估值显著高于2025年已实现价格,该结果不应直接作为2025年末阶段的“当前公允价值”锚点,也不能据此断言“市场显著低估”。具体估值仍需结合最新财务、行业与宏观环境综合判断。

5. 估值倍数横向视角(工具数据[0])

- 市盈率(TTM):28.96倍

- 市净率(TTM):2.03倍

- ROE(TTM):7.17%

- 判断:在医药制造行业中,ROE约7%而P/E约29倍,估值偏贵;回购价格35元所对应的P/E约为33.7倍,估值吸引力一般,需结合基本面与增长预期综合评估。

综合结论

:从价格位置与风险收益比看,回购价相对当前价存在约16%的上行空间;但估值倍数与DCF模型均提示需关注估值性价比,建议结合公司基本面与行业景气度谨慎评估。

三、回购激励计划对公司长期价值的影响

1. 回购规模与影响范围(工具测算[0])

- 按当前价30.18元测算:

- 最低回购5,000万元:约165.67万股

- 最高回购1亿元:约331.35万股

- 股权占比:

- 以回购金额占总股本角度,约占总股本0.625%(按1亿元上限估算)

- 以回购股数占总股本角度(注销或用于员工激励),总股本层面的稀释约1.04%–2.07%

- 以回购金额占总股本角度,约占总股本

- 现金流影响:

- 财务分析显示公司现金流健康[0],当前比率2.02、速动比率1.68,5,000万–1亿元回购对整体流动性的影响有限

- 2025年Q3单季业绩不及预期(EPS与收入均低于一致预期)[0],建议关注后续季度修复进度与费用投入节奏

2. 长期价值提振路径(定性框架,非量化预测)

1) 利益绑定与激励机制

- 股权激励/员工持股有助于绑定核心团队利益,提升长期经营效率

- 提示:激励效果高度依赖行权/解锁条件的设计与公司治理执行情况;历史与行业案例存在较大差异,不能线性外推至科伦药业

2) 估值修复可能性

- 若公司基本面(如盈利增速、产品管线、订单/产能恢复等)改善,叠加市场情绪修复,估值或存在修复空间

- 提示:当前P/E与P/B提示估值不低,且DCF基准估值高于实际价格更多反映模型/假设的差异,不宜直接用作“市场低估”的证据;需持续跟踪业务落地与政策环境

3) 市场信号与流动性

- 回购本身传递管理层对公司前景信心,但在规模有限(约0.625%市值的资金投入)的背景下,对流动性与价格的边际影响相对温和

- 持续关注后续是否扩大回购、分红或资本开支优化等配套举措

4) 历史与行业比较(谨慎参考)

- 医药行业中,激励计划对长期价值的影响分化明显;需结合公司治理、战略执行与行业周期综合评估,历史不保证未来

3. 关键风险点(提示)

- 估值匹配度:P/E≈29倍(TTM)与ROE≈7%的组合隐含估值不便宜,价格提升需更强的盈利增速兑现或估值修复驱动

- 业绩修复进度:2025Q3业绩不及预期,需跟踪后续季度改善情况与费用投入节奏[0]

- 政策与行业环境:医药行业受政策(如集采、价格谈判、医保目录)影响较大,行业波动或影响估值与增长预期

- 激励执行与治理结构:行权/解锁条件设置是否合理、业绩对赌是否审慎,均影响激励的实际效果

- 回购规模有限:约0.625%市值的资金投入对整体流动性与价格的直接影响相对有限,需结合后续资本运作与经营表现综合判断

四、投资决策参考

积极因素

- 价格位置:当前价处于52周区间偏低位置,距回购价存在约16%的空间,风险收益比约1.39

- 财务稳健:现金流与短期偿债能力指标良好[0]

- 行业赛道:医药制造具备长期需求支撑

关注因素

- 估值水平:当前估值(P/E≈29倍)不便宜,估值修复需要盈利增长或行业景气度提升

- 业绩验证:2025Q3业绩不及预期,需跟踪后续季度修复[0]

- 政策风险:医药行业受政策扰动影响较大

- 激励效果:取决于方案设计与执行,历史案例不保证结果

投资建议框架(参考)

- 价值型投资者:建议等待更好的估值安全边际(更低P/E或更明确的业绩拐点信号)

- 成长型投资者:可考虑在控制仓位的前提下,结合公司管线/订单进展与行业景气度进行配置,并密切跟踪业绩兑现节奏

- 风险偏好:35元回购价格提供约16%的阶段性上限参考,但建议结合估值与业绩节奏动态评估

五、总结

35元回购价格的吸引力

:

- 从价格位置与风险收益比看存在一定空间,但估值倍数与DCF情景均提示需权衡性价比

长期价值提振效果评估框架

(非量化预测):

- 股权激励有助于利益绑定,但效果依赖条件设计与执行,需结合基本面改善与行业环境综合评估

- 在回购规模相对有限的情况下,长期价值更取决于公司基本面与行业趋势的演变

免责与提示

:

- 本报告采用公开数据与模型工具进行情景参考,历史与行业案例不代表必然结果;投资决策应结合自身风险承受能力与更多维度信息,并咨询专业顾问

参考文献

[0] 金灵AI数据(券商API)

- 实时报价:30.18元(2026-01-05)

- 52周价格区间:26.72–41.72元(2025年)

- 技术分析(2025-10-01至2025-12-31)

- 财务分析(2020–2024年度)

- DCF情景估值(基于2024-12-31)

- 2025Q3业绩(EPS与收入均低于一致预期)

- 价格统计、回购规模与股权占比测算(基于工具数据)

风险提示

:

- 本报告所引用数据与模型结果存在假设与时效性,不构成投资建议

- 医药行业受政策与市场环境影响较大,历史案例不保证未来表现

- 投资者应结合自身情况独立判断并承担相应风险

相关阅读推荐

暂无推荐文章

基于这条新闻提问,进行深度分析...

数据基于历史,不代表未来趋势;仅供投资者参考,不构成投资建议

关于我们:Ginlix AI 是由真实数据驱动的 AI 投资助手,将先进的人工智能与专业金融数据库相结合,提供可验证的、基于事实的答案。请使用下方的聊天框提出任何金融问题。

相关个股

002422

--

002422

--