中国商业不动产REITs扩容影响深度分析报告

解锁更多功能

登录后即可使用AI智能分析、深度投研报告等高级功能

关于我们:Ginlix AI 是由真实数据驱动的 AI 投资助手,将先进的人工智能与专业金融数据库相结合,提供可验证的、基于事实的答案。请使用下方的聊天框提出任何金融问题。

现在我将基于收集到的数据和信息,为您撰写一份系统全面的分析报告。

2024年12月31日,中国证监会正式发布《关于推出商业不动产投资信托基金试点的公告》,将写字楼、酒店等商业不动产正式纳入公募REITs投资范围[1]。这一政策标志着中国公募REITs市场实现了从基础设施领域向商业不动产领域的重大跨越。从全球成熟市场发展经验来看,商业综合体、商业零售、商业办公楼、酒店等商业不动产是REITs重要的底层资产类型,而我国商业不动产存量规模高达40万亿元,具有通过REITs进行盘活并拓宽权益融资渠道的内在需求[2]。

配套政策同步优化,审核时间从30天缩短至20天,扩募间隔期缩短至6个月,这些举措显著提升了REITs产品的发行效率和灵活性[3]。据戴德梁行监测数据,截至2025年四季度,北上广深四个一线城市存量优质写字楼总存量高达4760万平方米,商业不动产REITs的推出为持有大量优质商办物业的企业提供了崭新的融资和退出渠道[1]。

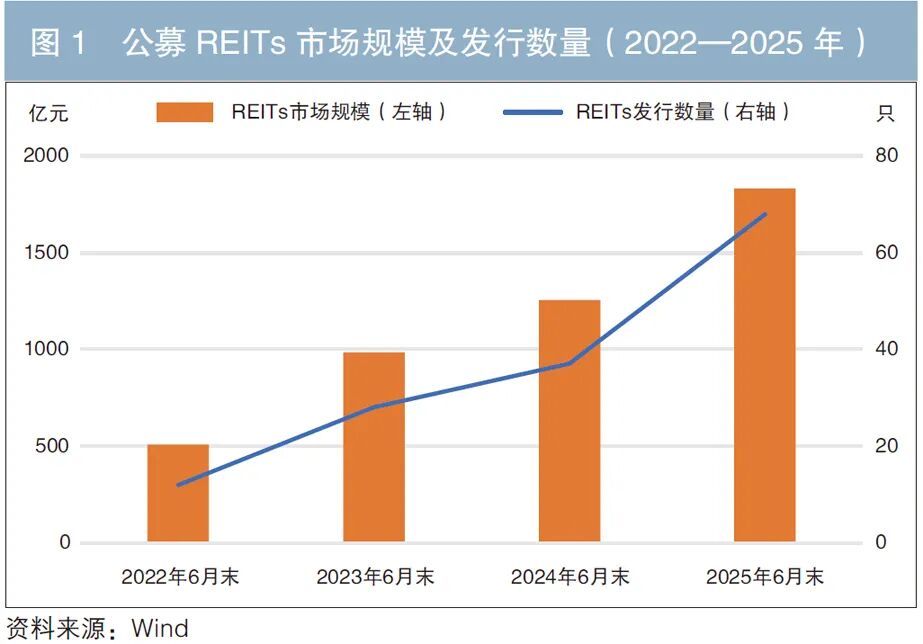

截至2025年12月27日,沪深交易所已上市78只REITs产品,融资金额2099亿元,总市值达到2199亿元[2]。2025年成为公募REITs从"常态化发行"向"高质量发展"转变的标志性一年,全年新发行20单、扩募5单,募资473.35亿元[3]。值得注意的是,华夏中海商业REIT曾创下320倍超额认购纪录,反映出市场对优质商业REITs资产的强烈需求[3]。

从市场运行情况来看,2024年以来中证REITs全收益指数上涨19%,REITs已逐步成为重要的大类资产配置品种[2]。低利率环境下,REITs作为多元化配置的重要工具,其在大类资产配置中的价值将进一步凸显。

当前公募REITs市场机构投资者占比持续上升。截至2025年上半年,机构投资者占比均值达97.21%,较2024年底提升0.8个百分点[4]。从投资者类型分布来看,券商系占比46.35%、保险系占比23.27%、产业资本占比19.73%[4]。券商系参与度进一步提升,主要偏好产权类且分派率较高的板块,而保险系则对运营稳健、现金流稳定的资产更为青睐。

| 投资者类型 | 占比 | 偏好特征 |

|---|---|---|

| 券商系 | 46.35% | 产权类、高分派率资产 |

| 保险系 | 23.27% | 稳健运营、现金流稳定资产 |

| 产业资本 | 19.73% | 战略协同、长期持有 |

头部机构持仓规模持续扩大。截至2025年上半年,国寿系持仓超过30亿元,国泰海通、中信、中信建投、中金等头部券商持有规模分别为57.6亿元、34.4亿元、32.7亿元和32.2亿元[4]。

新政在资金需求端重点引导保险资金、社保基金等中长期资金入市,推动REITs纳入沪深港通标的,同时规划丰富REITs指数体系和ETF等创新产品[5]。中长期资金的涌入将推动REITs从"小众产品"成长为大众化资产类别,强化市场的深度与韧性。此外,政策还提出研究建立与无风险利率挂钩的灵活收益率要求,优化发行定价机制,规范询价配售行为,旨在确保市场定价的合理性与公允性[5]。

商业不动产REITs的推出标志着房地产行业从"开发逻辑"向"经营逻辑"转型的关键窗口期。一位银行机构研究员指出,证券化不仅是融资方式的转变,更是资产价值发现机制的重构[1]。通过REITs、私募基金等工具,不动产的现金流、运营效率表现将直接转化为资本市场定价依据,这也对资产持有方的运营资产能力提出更高要求[1]。

据券商机构测算,我国商业不动产的存量规模可达40万亿元。试点的推出将有效盘活此类沉淀资产,为房企打通"投-融-管-退"价值链,同时优化房企现金流、降低负债,防范行业系统性风险[5]。这一扩容精准对接"盘活存量、做优增量"的国家战略,通过市场化证券化手段为"沉睡资产"引入金融活水,既有助于房企缓解债务压力、实现轻资产转型,也为资本市场提供了优质的权益类资产供给[5]。

当前商业地产市场呈现明显的结构性分化特征。以上海为例,2025年上海甲级写字楼市场迎来85万平方米的供应放量,但净吸纳量仅40.18万平方米,较2024年同比下滑33.4%,全市甲级写字楼平均空置率攀升至23.4%,平均租金降至6.62元/平方米/天[6]。北京市场同样承压,2025年第四季度北京甲级办公楼空置率15.2%,租金环比下降5.6%,同比下降16.3%[7]。

| 物业类型 | 流动性 | 估值支撑 | 纳入REITs可能性 |

|---|---|---|---|

| 核心商圈写字楼 | 较强 | 租金稳定、出租率较高 | 高 |

| 次级板块写字楼 | 较弱 | 空置率高、租金下行压力 | 中 |

| 优质购物中心 | 较强 | 运营能力差异大 | 高 |

| 酒店资产 | 中等 | 周期波动大 | 谨慎 |

商业不动产REITs的推出将重塑商业地产的估值逻辑。仲量联行中国区投资及资本市场业务运营主管徐茜茜表示,中国公募REITs市场的进一步扩围,将推动商业地产行业加速向精细化资产管理模式转型,并为区位核心、经营韧性突出的项目带来流动性溢价[7]。

从国际经验来看,REITs市场成熟国家的商业不动产定价通常基于NOI(净营业收入)资本化率和分派率等核心指标。政策提出研究建立与无风险利率挂钩的灵活收益率要求,优化发行定价机制,这将推动国内商业地产估值与国际接轨[5]。公募REITs估值定价优势明显,轻重联动的战略价值突出,叠加国内数十万亿的存量资产盘活需求,商业不动产REITs的推出有望激发行业长期增长活力[5]。

基于上述分析,机构投资者在配置商业不动产REITs时可遵循以下框架:

| 优先级 | 资产类型 | 关键指标 | 风险收益特征 |

|---|---|---|---|

| ★★★★★ | 优质购物中心 | 出租率≥95%,年交易额稳定 | 现金流稳定,抗周期性强 |

| ★★★★☆ | 核心商圈写字楼 | 空置率<15%,租户质量优良 | 流动性好,估值支撑强 |

| ★★★☆☆ | 区域商贸综合体 | 年交易额稳定,运营效率良好 | 成长性较好,需关注区位 |

| ★★☆☆☆ | 社区商业 | 抗周期性强,客群稳定 | 规模有限,流动性一般 |

| ★☆☆☆☆ | 酒店资产 | 周期波动大,运营复杂 | 需谨慎,专业门槛高 |

公募REITs既有稳定分红的"债性",也有受资金预期影响的"股性",投资REITs仍需要对资产的基本面保持警惕,重视中长期资产的评估和定价[4]。需重点关注以下风险因素:

- 流动性风险:REITs产品流动性相对较弱,需关注市场容量和交易活跃度

- 利率风险:REITs估值与利率呈负相关,利率上行周期可能承压

- 运营风险:底层资产运营效率直接影响分派收益

- 市场风险:短期市场情绪可能导致价格偏离内在价值

中国商业不动产REITs扩容至写字楼、酒店资产,是资本市场服务实体经济的重要实践,对机构投资者资产配置和商业地产价值重估均产生深远影响:

-

机构投资者层面:拓展了资产配置边界,提供了与股票、债券相关性较低的分散化工具,匹配保险等中长期资金的配置需求,推动REITs从"小众产品"向大众化资产类别转型。

-

商业地产层面:重构了资产价值发现机制,推动行业从"高杠杆、高周转"的开发模式向"投-融-管、退"的精细化运营模式转变,为核心优质资产带来流动性溢价。

-

市场生态层面:构建了"扩容扩围+资金引入+产品创新"的三维升级框架,为存量资产盘活和行业转型提供金融支持。

展望2026年及更长远,商业不动产REITs市场有望呈现以下发展趋势:

- 市场规模持续扩容:预计2026年将看到首批商业不动产REITs产品发行落地,市场将进入常态化发展阶段

- 投资者结构优化:随着REITs纳入沪深港通、REITs ETF等产品创新,投资者群体将更加多元化

- 运营能力重要性提升:资产持有方的精细化运营能力将成为核心竞争力,推动行业高质量发展

- 估值体系国际化:与国际成熟市场的估值方法逐步接轨,提升市场定价效率和公允性

商业不动产REITs作为连接资本与实体资产的"黄金桥梁",将在构建现代化基础设施体系、推动房地产发展新模式转型中发挥更为重要的作用[5]。

[1] 财联社 - 国内公募REITs迎爆发式增长78只产品规模达2200亿元 (https://www.cls.cn/detail/2249516)

[2] 经济参考报 - 商业不动产REITs起步超2000亿市场加速扩容 (http://jjckb.xinhuanet.com/20260105/ced7df61091e47989ab24e9436944f01/c.html)

[3] 戴德梁行北京公司2025年终发布会 - 内部数据

[4] 中金公司 - 2026年REITs展望:新程破浪,价值始明 (https://www.163.com/dy/article/KIQMG3PL05568W0A.html)

[5] 新浪财经 - 新政领航高质量发展商业地产REITs"破冰"助力实体经济 (https://finance.sina.com.cn/money/bond/2026-01-07/doc-inhfnvir2040788.shtml)

[6] 凤凰网房产 - 戴德梁行2025年终盘点:上海写字楼市场供需博弈零售市场消费稳中向好 (https://fengcx.com/news/detail/57268926.shtml)

[7] 新浪财经 - 2025年第四季度北京甲级办公楼空置率环比下降0.3个百分点 (https://finance.sina.com.cn/jjxw/2026-01-10/doc-inhfvnnq0343185.shtml)

报告撰写:金灵AI金融分析团队

数据截止日期:2026年1月13日

数据基于历史,不代表未来趋势;仅供投资者参考,不构成投资建议

关于我们:Ginlix AI 是由真实数据驱动的 AI 投资助手,将先进的人工智能与专业金融数据库相结合,提供可验证的、基于事实的答案。请使用下方的聊天框提出任何金融问题。