中国稀土出口管制政策影响与投资价值深度分析

解锁更多功能

登录后即可使用AI智能分析、深度投研报告等高级功能

关于我们:Ginlix AI 是由真实数据驱动的 AI 投资助手,将先进的人工智能与专业金融数据库相结合,提供可验证的、基于事实的答案。请使用下方的聊天框提出任何金融问题。

相关个股

基于最新的数据和政策动态,我将为您撰写一份系统全面的稀土行业分析报告。

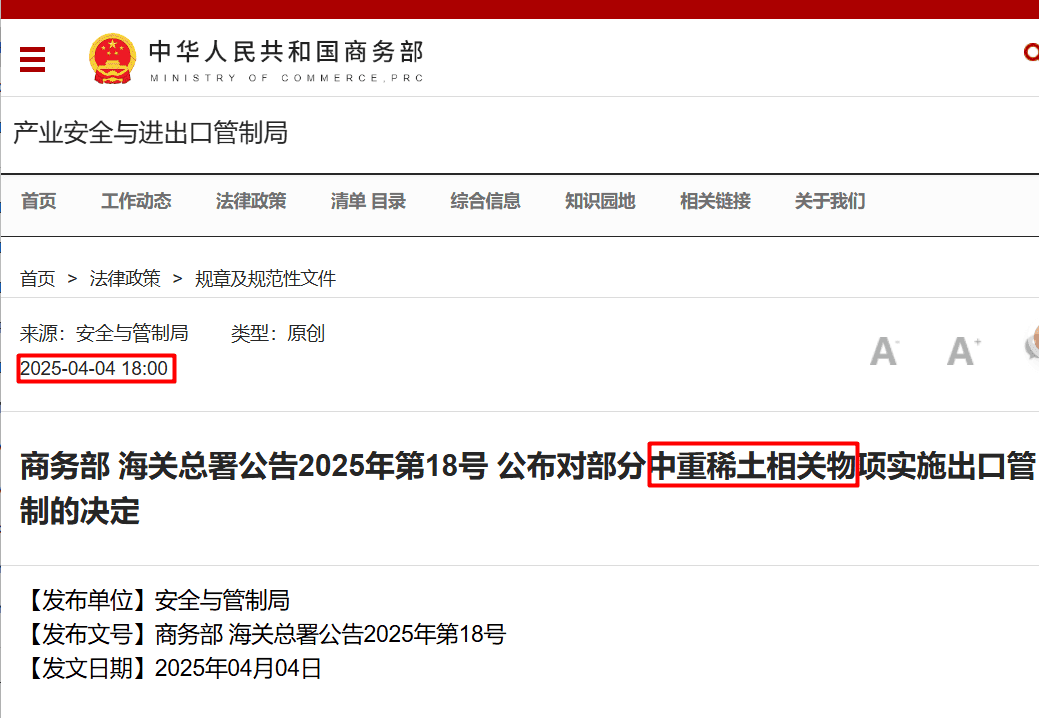

中国稀土出口管制政策在2025年呈现持续收紧态势,形成了从点到面的系统性管控格局[1][2]:

| 时间节点 | 管制措施 | 涉及品种 |

|---|---|---|

| 2025年4月 | 首次实施出口管制 | 钐、钆、铽、镝、镥、钪、钇等7类中重稀土 |

| 2025年10月 | 扩大管制范围 | 新增12类稀土及半导体/AI相关材料 |

| 2025年12月 | 针对日本两用物项 | 全面禁止向日本军工企业出口两用物项 |

中国商务部明确表态,涉及民事用途的稀土出口不会受到影响,开展正常民用贸易的相关方无需担忧[1]。这一表态体现了政策管制的精准性,即在保障合法商业用途的同时,强化对战略资源的管控。

根据日本媒体的报道,中国稀土出口管制已产生显著影响[1][2]:

- 审批周期延长:稀土磁体采购周期从此前的1-2个月延长至3-4个月

- 审查趋严:中国主管部门正严格核查稀土相关产品的最终用户身份及用途

- 许可证核发难度增加:仅在两类情形下予以放行——产品在日本加工后转口至美国,或由特定日本企业使用

日本内阁官房长官木原稔对此表示关注,日本正评估中国禁止出口的两用物项是否涵盖稀土[2]。根据日本能源金属矿产资源局统计,2024年中国稀土占日本稀土进口总量的71.9%[2]。

中国在全球稀土供应链中占据不可撼动的绝对主导地位,这种优势体现在全产业链的各个环节[3]:

- 根据美国地质调查局(USGS)2025年数据,中国稀土储量4400万吨,占全球36.7%-48.9%,位居世界第一

- 中国是全球唯一能稳定供应17种稀土元素的国家

- 轻稀土(白云鄂博)占全球80%,重稀土(赣南)占全球70%

- 2024年全球稀土矿产量约39万吨,中国以27万吨位居第一,占全球产量的69%

- 2025年中国稀土开采总量控制在26.5万吨,其中轻稀土25万吨,重稀土1.95万吨

- 中国掌握全球90%以上的稀土处理能力,2023年冶炼分离产能占全球92.3%,2025年仍超90%

- 分离纯度达99.999%,成本仅为海外的1/3-1/4

- 2025年全球稀土永磁产量31.02万吨,中国产量达28.42万吨,占全球91.62%

- 高端产品占比超过35%,实现从资源大国向磁科技强国的转型

这种从资源到加工再到应用的全产业链优势,使得全球几乎所有稀土都需要运到中国进行精炼加工,美国本土唯一的稀土矿MP Materials,其矿石仍需运往中国加工[3]。

尽管中国主导地位稳固,但全球稀土供应链正在经历深度重构[3]:

- MP Materials作为美国本土唯一的稀土生产商,2025年钕镨氧化物产量仅721吨

- 美国国防部投入超过4.39亿美元与MP Materials签署长期供应协议

- 形成规模化产能至少需要3-5年

- 莱纳斯公司2025年5月在马来西亚工厂成功生产出氧化镝和氧化铽,年产能达1,500吨

- 美国得州工厂预计2026年投产,目标年产2,500-3,000吨重稀土

- 2025年12月31日生效的禁采令导致中重稀土供应减少40%

- 铽矿供应完全断档,进一步加剧全球供应紧张

基于上述分析,全球稀土供应链在中期内将呈现"中国主导、多点补充"的格局,中国的市场份额可能从目前的90%以上降至75%-80%,但仍将保持绝对主导地位[3]。

从2024年三季度开始,稀土精矿价格已经连续6次上调,从16,741元/吨涨至2026年一季度的26,834元/吨,累计涨幅超60%[3][4]。稀土产业协会数据显示:

| 品种 | 2025年均价 | 同比涨幅 |

|---|---|---|

| 氧化钕 | 50.87万元/吨 | +27.4% |

| 金属钕 | 62.58万元/吨 | +27.0% |

| 氧化铽(99.99%) | 673.87万元/吨 | +17.2% |

| 金属铽 | 835.91万元/吨 | +16.5% |

特别值得关注的是,欧洲稀土元素钇价格今年已飙升近1500%,氧化钇价格从2024年底不足8美元攀升至每公斤约126美元[4]。

基于供需格局和地缘政治因素,机构对稀土价格做出如下预判[3]:

| 稀土品种 | 当前价格 | 3个月目标价 | 涨幅预期 | 6个月目标价 | 涨幅预期 |

|---|---|---|---|---|---|

| 氧化镨钕 | 64万元/吨 | 75-80万元/吨 | 17%-25% | 85-90万元/吨 | 33%-41% |

| 氧化镝 | 142万元/吨 | 180-200万元/吨 | 27%-41% | 220-250万元/吨 | 55%-76% |

| 氧化铽 | 624万元/吨 | 800-900万元/吨 | 28%-44% | 1000-1200万元/吨 | 60%-92% |

| 金属钕 | 77万元/吨 | 90-95万元/吨 | 17%-23% | 100-110万元/吨 | 29%-43% |

历史经验表明,2025年4月中国对7类中重稀土实施出口管制后,欧洲镝价30天内暴涨310%[3]。G7减少中国稀土进口的消息将进一步加剧供应担忧,推动价格加速上涨。

在全球供应链重构和稀土价格中枢上移的背景下,中国稀土企业的业绩增长预期显著提升[3][5]:

- 全球最大的轻稀土企业,控制白云鄂博矿这一全球最大的稀土矿

- 稀土储量占全国80%以上,占国内轻稀土开采配额的67.9%(18.9万吨)

- 2025年上半年归母净利润9.31亿元,同比暴增1,951.52%

- 业绩增长路径:2025年净利润25-30亿元 → 2026年100亿元 → 2027年150亿元(三年复合增速超200%)

- 中重稀土龙头,掌控南方离子型稀土矿40%储量

- 镝、铽等战略元素占全球80%,2025年获100%重稀土开采配额(2万吨)

- 2025年预计净利润15-20亿元 → 2026年30-40亿元 → 2027年50-60亿元

稀土指数(884215)从当前12,673点预计将呈现持续上涨态势[3]:

- 3个月目标:14,500-15,500点(涨幅15%-22%)

- 6个月目标:16,000-18,000点(涨幅26%-42%)

板块内将呈现明显的结构性分化:

| 梯队 | 企业类型 | 预期涨幅 | 代表企业 |

|---|---|---|---|

| 第一梯队 | 中重稀土龙头 | 25%-35% | 中国稀土、厦门钨业 |

| 第二梯队 | 轻稀土龙头 | 15%-20% | 北方稀土 |

| 第三梯队 | 深加工企业 | 10%-15% | 金力永磁等 |

| 第四梯队 | 冶炼分离企业 | 5%-10% | 五矿稀土等 |

分化格局主要源于:中重稀土供应更加稀缺、价格涨幅更大、资源型企业能够直接受益于价格上涨。

尽管稀土行业投资价值凸显,但仍需关注以下风险因素[6]:

-

政策影响深远但可控:中国稀土出口管制政策的精准实施,在保障正常民用贸易的同时,有效强化了对战略资源的管控,提升了在全球稀土定价方面的话语权。

-

中国主导地位稳固:尽管全球供应链面临重构压力,但在冶炼分离等核心环节的技术壁垒和成本优势,使得中国在中短期内仍将保持绝对主导地位。

-

价格中枢持续上移:供给端约束强化(配额管理+缅甸禁采)+ 需求端增长(新能源、风电、机器人)→ 稀土价格有望持续走高。

-

投资价值显著:稀土矿业公司直接受益于价格上涨,龙头企业业绩呈现爆发式增长,板块中长期发展趋势明确。

[1] 观察者网 - 日媒炒作中方反制涉及民用,日本还有新动向 (https://www.guancha.cn/internation/2026_01_09_803349.shtml)

[2] 证券时报 - 中国对日两用物项出口管制影响有多大 (https://www.stcn.com/article/detail/3582827.html)

[3] 东方财富网 - G7减少中国稀土进口对稀土股影响深远 (https://caifuhao.eastmoney.com/news/20260113183044719959650)

[4] 中钨在线 - 稀土新闻 (https://www.ctia.com.cn/news/rare-earth-news)

[5] Investing.com - 北方稀土(600111)股票分析 (https://cn.investing.com/equities/rare-earth)

[6] Research Nester - 稀土金属市场规模及份额,2035年增长预测 (https://www.researchnester.com/cn/reports/rare-earth-metals-market/5142)

数据基于历史,不代表未来趋势;仅供投资者参考,不构成投资建议

关于我们:Ginlix AI 是由真实数据驱动的 AI 投资助手,将先进的人工智能与专业金融数据库相结合,提供可验证的、基于事实的答案。请使用下方的聊天框提出任何金融问题。