豪赌逆周期,紫金矿业市值暴增5250亿深度解析

解锁更多功能

登录后即可使用AI智能分析、深度投研报告等高级功能

关于我们:Ginlix AI 是由真实数据驱动的 AI 投资助手,将先进的人工智能与专业金融数据库相结合,提供可验证的、基于事实的答案。请使用下方的聊天框提出任何金融问题。

相关个股

基于最新的市场数据、财经新闻和公司公告,我为您撰写这份关于紫金矿业市值增长的深度分析报告。

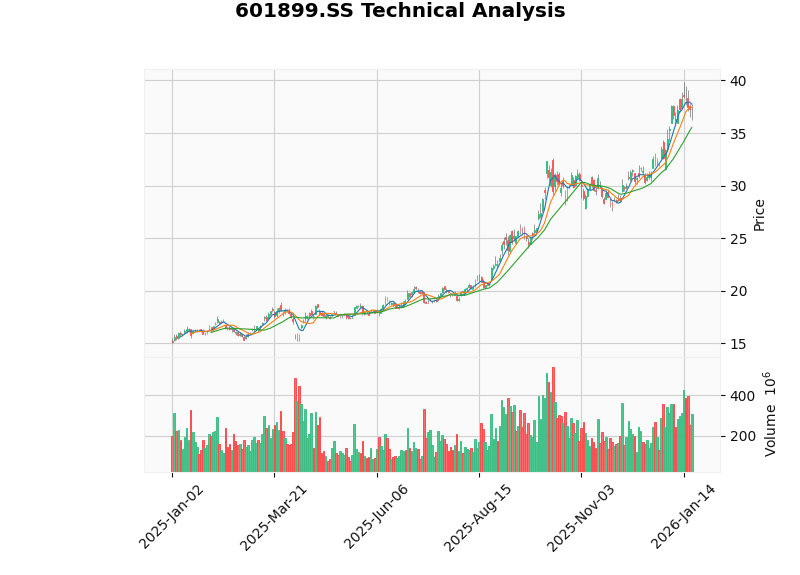

截至2026年1月14日,紫金矿业(股票代码:601899.SS)总市值首次突破万亿元人民币大关,达到约1.02万亿元,成为A股市场第14只万亿市值股票[1][2]。从2020年初股价3.15元/股计算,至今已上涨超过10倍;若以2025年年初约3500亿元市值计算,全年增长约5250亿元至近9000亿元,年内股价涨幅高达133.09%,位居A股市场年度涨幅前列[1]。

从全球矿业公司排名来看,紫金矿业当前市值已超越力拓(Rio Tinto),跻身全球上市金属矿企前三位,与必和必拓(BHP)共同位列全球矿业公司第一梯队[3]。这一成就不仅标志着中国矿业企业的崛起,更验证了紫金矿业独特的"逆周期并购+资源自主可控"战略模式的有效性。

根据紫金矿业2025年业绩预告,公司预计全年实现归母净利润约510-520亿元,同比增长59%-62%,再创历史新高[3]。按此计算,公司日均净利润接近1.4亿元,体现了极强的盈利能力。

| 指标 | 数值 | 行业对比 |

|---|---|---|

| 市值 | 9,899亿元 | 全球矿业第三 |

| P/E(TTM) | 21.71倍 | 低于行业均值 |

| ROE | 30.60% | 显著高于行业 |

| 净利润率 | 13.91% | 处于行业高位 |

| 当前比率 | 1.20 | 流动性良好 |

2025年,公司抓住贵金属结构性牛市的历史机遇,主营产品持续放量:

- 矿产金:达到90吨,同比增长23.5%,超额完成年度计划[3]

- 矿产铜:109万吨,同比增长2%,保持稳定增长

- 矿产银:480吨

- 碳酸锂:约5万吨,实现从零到有的突破

产量增长源于两方面因素:一是现有矿山的持续增产,二是精准高效并购带来的产能贡献。2025年4月,公司完成对加纳阿基姆金矿100%权益交割,年均产金5.8吨;10月,紫金黄金国际完成哈萨克斯坦瑞果多金矿交割,年均产金5.5吨[3]。

2025年,贵金属市场走出了历史级别的牛市行情。伦敦现货黄金全年累计上涨超60%,先后50次创历史新高,为近四十年来最强表现;铜价也突破每吨1万美元关口,创下历史新高[1]。作为中国最大的矿产金生产商和全球重要的铜生产商,紫金矿业充分受益于这一轮贵金属牛市。

从产品价格传导机制来看:

- 黄金价格上涨直接提升矿山产金业务的毛利率

- 铜价上涨为铜业务板块贡献显著利润增量

- 银、锌等伴生金属价格同步上涨,增厚综合收益

紫金矿业市值增长的深层逻辑在于其独特的"逆周期并购"战略。公司董事长陈景河在行业低谷期大胆布局,精准抄底优质资产[1][2]。

| 时间 | 标的 | 金额 | 战略意义 |

|---|---|---|---|

| 2015年 | 澳洲凤凰黄金、诺顿金田等 | - | 行业寒冬期逆势扩张 |

| 2019年 | 哥伦比亚武里蒂卡金矿 | 13.3亿加元 | 收购全球品位最高金矿之一 |

| 2021年 | 加拿大新锂公司(3Q盐湖) | 49.39亿元 | 跨界进入新能源矿产领域 |

| 2022年 | 西藏拉果错盐湖 | 76.82亿元 | 布局盐湖锂资源 |

| 2024年 | 加纳阿基姆金矿 | 70亿元 | 增厚黄金资源储备 |

| 2025年 | 藏格矿业(控制权) | 137.29亿元 | 史上单笔最大投资 |

据弗若斯特沙利文资料,从2019年到2024年,紫金矿业所收购矿山的平均收购成本约为每盎司61.3美元,而同期业内平均收购成本约为每盎司92.9美元,较紫金矿业高出52%[1]。低成本优势使其在行业景气时能够获取超额利润。

2025年9月,紫金矿业成功分拆境外黄金资产至香港联交所主板上市,募资287亿港元,创下全球黄金行业最大IPO纪录[2][3]。紫金黄金国际的独立上市,不仅为海外黄金资产创建了独立的"估值坐标系",更引发资本市场对母公司估值的全面重估。

这一资本运作的精妙之处在于:用产生20%利润的资产,创造了一个近4000亿港元市值的全球第四大黄金矿业上市公司[3]。通过深度赋能藏格矿业,其股价较紫金矿业收购价已增长137%,市值突破1300亿元[3]。

公司已披露2026年产量目标:

- 矿产金:105吨(较2025年增长16.7%)

- 矿产铜:120万吨(较2025年增长10.1%)

- 当量碳酸锂:12万吨(较2025年增长140%)

- 矿产银:520吨

若上述目标按期完成,矿产金产量将较原计划提前两年突破百吨大关[3]。产能释放的确定性来源于:

| 项目 | 状态 | 产能贡献 |

|---|---|---|

| 西藏巨龙铜矿二期 | 联动试车中 | 年产铜30-35万吨 |

| 卡莫阿冶炼厂 | 试生产阶段 | 非洲最大铜冶炼厂 |

| 西藏拉果措锂盐湖 | 已投产 | 盐湖提锂产能 |

| 阿根廷3Q锂盐湖 | 已投产 | 碳酸锂产能 |

| 湖南湘源锂矿 | 已投产 | 锂资源开采 |

巨龙铜矿二期达产后,一、二期单日矿石处理量整体将达35万吨,年矿产铜将达30-35万吨,使西藏巨龙铜矿成为国内最大的单体铜矿山[3]。卡莫阿冶炼厂投产后,每年可节约运输费用超3亿美元[3]。

锂资源被称作面向未来的"白色石油",是新能源产业的核心原材料。紫金矿业2021年正式跨界进入锂资源领域,目前控制的锂资源当量已达到1788万吨碳酸锂,跻身全球前十位[1]。

| 资产 | 位置 | 资源当量 | 特点 |

|---|---|---|---|

| 3Q盐湖 | 阿根廷 | 763万吨 | 品位高、杂质低 |

| 拉果错盐湖 | 西藏 | 214万吨 | 盐湖提锂 |

| 湘源锂矿 | 湖南 | 216万吨 | 硬岩锂矿 |

| 麻米错盐湖 | 西藏 | (藏格旗下) | 盐湖提锂 |

| 龙木错盐湖 | 西藏 | (藏格旗下) | 盐湖提锂 |

随着新能源汽车和储能行业持续高增长,锂资源需求有望保持旺盛。西藏拉果措锂盐湖、阿根廷3Q锂盐湖、湖南湘源锂矿的相继投产,将为紫金矿业贡献新的利润增长点[3]。

紫金矿业目前已形成"1+3"上市平台格局——母公司、紫金黄金国际、藏格矿业、龙净环保,截至2026年1月14日,合计市值超1.5万亿元[2]。

国际化布局的关键资产包括:

- 刚果(金)卡莫阿-卡库拉铜矿:全球最大、最高品位铜矿之一

- 塞尔维亚佩吉铜金矿:欧洲最大铜金矿

- 哥伦比亚武里蒂卡金矿:全球品位最高金矿之一

- 澳大利亚诺顿金田:重要黄金生产基地

公司分拆紫金黄金国际后,海外黄金资产拥有独立融资平台,未来有望通过资本市场加速海外资源整合。

从周期分歧到成长认同,市场对紫金矿业的估值逻辑正在发生根本性转变。摩根大通在最新研报中表示,对2026年基础材料板块的偏好顺序为:铜/金 > 铝 > 锂 > 煤 > 钢铁,紫金矿业仍是其今年的首选标的[2]。

当前公司P/E为21.71倍,低于矿业公司平均估值水平。随着市场对公司成长性的认知深化,以及贵金属牛市的持续演绎,估值中枢有望进一步抬升。

紫金矿业业绩与金价、铜价高度相关。若贵金属价格出现大幅回调,将直接影响公司盈利能力和估值水平。当前金价处于历史高位,市场存在获利了结压力。

公司海外资产占比高,面临地缘政治风险、汇率波动风险、当地政策变化风险等。部分项目所在国政治稳定性、营商环境存在不确定性。

锂资源行业存在明显的周期性特征。2022-2023年碳酸锂价格大跌曾对行业造成冲击。虽然紫金矿业在低位布局,但若锂价再次大幅下跌,锂业务贡献可能不及预期。

巨龙铜矿二期、卡莫阿冶炼厂等重点项目能否按期达产,存在一定不确定性。矿业项目从建设到投产往往面临技术、资金、人员等多方面挑战。

| 指标 | 数值 | 信号 |

|---|---|---|

| 最新收盘价 | 37.31元 | - |

| 52周范围 | 15.19-39.85元 | 接近历史高点 |

| MACD | 无死叉 | 中性偏多 |

| KDJ | K:50.4, D:64.1, J:23.0 | 中性偏空 |

| RSI(14) | 正常区间 | - |

| Beta | 1.35 | 高于大盘波动 |

| 支撑位 | 35.53元 | - |

| 阻力位 | 38.03元 | - |

从技术面来看,紫金矿业当前处于横盘整理阶段,股价在35.53-38.03元区间内波动。KDJ指标显示短期有调整需求,但中期上升趋势未变。考虑到Beta系数为1.35,公司股价弹性大于大盘,在贵金属牛市中具备较强的超额收益能力。

紫金矿业的市值暴增是"战略眼光+执行能力+行业周期"三重因素共振的结果:

- 战略眼光:陈景河在行业低谷期逆周期并购,低成本锁定优质资源

- 执行能力:高效整合收购资产,实现产能快速释放

- 行业周期:2025年贵金属超级牛市带来量价齐升

从以下几个维度来看,紫金矿业的增长具有一定的可持续性:

| 维度 | 分析 | 结论 |

|---|---|---|

| 资源储备 | 铜7372万吨、金3117吨,全球前列 | 长期有保障 |

| 产能规划 | 2026年产量目标明确 | 增长确定性高 |

| 锂业务 | 产能刚刚释放,贡献刚起步 | 第二增长曲线 |

| 估值 | 21倍PE,低于行业平均 | 有提升空间 |

| 资本运作 | 分拆上市、并购整合能力强 | 持续创造价值 |

投资者需关注以下风险:贵金属价格回调风险、海外运营风险、锂行业周期风险、项目投产进度风险。当前股价接近历史高点,追高需谨慎。

从2020年的3.15元到2026年的39.85元,紫金矿业用六年时间完成了股价的十倍增长。站在万亿元的市值新起点,公司凭借"逆周期并购"积累的低成本资源储备、"1+3"上市平台的资本运作能力、以及锂资源的第二增长曲线,未来仍有望保持较高增速。

正如公司董秘郑友诚所言:"紫金矿业被很多人认为是周期性的行业,但是公司是一个高度成长型的企业。"从周期分歧到成长认同,资本市场对紫金矿业的认知转变,或许才刚刚开始[2]。

[1] 维科号 - 《暴增5250亿!"金王"紫金矿业,年净赚超510亿》 (https://mp.ofweek.com/ai/a556714890637)

[2] 澎湃新闻 - 《持续稳定万亿元市值!紫金矿业冲上全球矿业第二》 (https://m.thepaper.cn/newsDetail_forward_32398041)

[3] 紫金矿业官网 - 《紫金矿业预计2025年实现归母净利润约510-520亿元 同比增长59%-62%》 (https://www.zjky.cn/news/news-detail-122505.htm)

[0] 金灵AI金融数据库(实时行情、财务数据、技术分析)

数据基于历史,不代表未来趋势;仅供投资者参考,不构成投资建议

关于我们:Ginlix AI 是由真实数据驱动的 AI 投资助手,将先进的人工智能与专业金融数据库相结合,提供可验证的、基于事实的答案。请使用下方的聊天框提出任何金融问题。