固态电池产业链投资机遇与风险评估

解锁更多功能

登录后即可使用AI智能分析、深度投研报告等高级功能

关于我们:Ginlix AI 是由真实数据驱动的 AI 投资助手,将先进的人工智能与专业金融数据库相结合,提供可验证的、基于事实的答案。请使用下方的聊天框提出任何金融问题。

相关个股

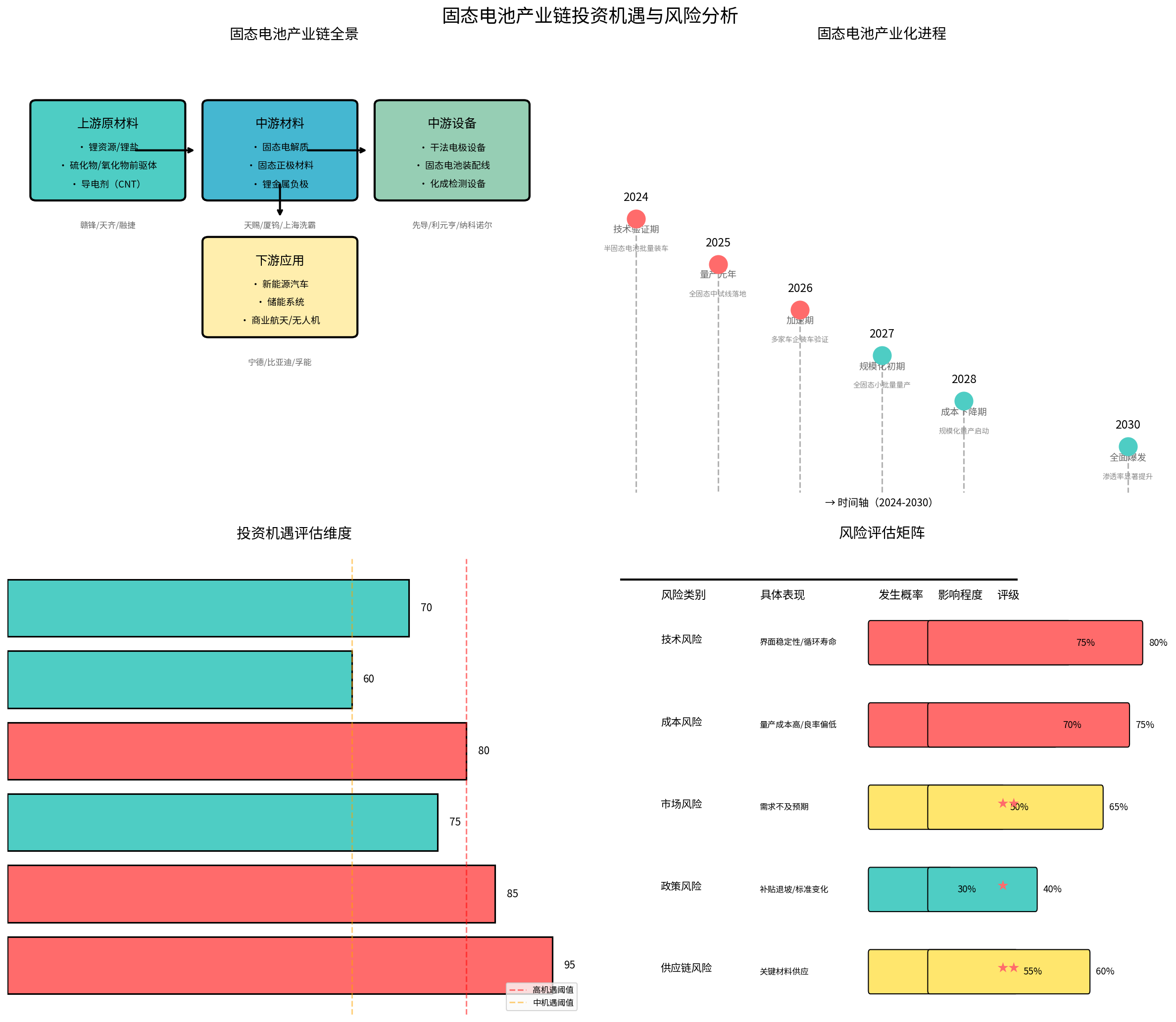

基于以上深度研究分析,我将为您提供固态电池产业链投资机遇与风险的全面评估报告。

2026年1月13日,工信部于节能与新能源汽车产业发展部际联席会议2026年度工作会议上明确表态,将固态电池置于"十五五"智能网联新能源汽车产业的重要战略位置,强调加快突破全固态电池技术[1]。此前,工信部已明确提出支持锂电池向固态化转型,目标在2027年前培育3-5家全球龙头企业[2]。这一政策信号被视为固态电池产业化进程中的重要催化剂。

国家层面的标准化工作也在加速推进。2025年12月30日,《电动汽车用全固态电池单体规格尺寸》团体标准正式发布,固态电池国家标准《固态电池术语与分类》对"固态电池"设置了严格的纯度门槛(电解质质量损失小于0.5%),这一标准有效清除了"半固态"概念的市场炒作泡沫,为投资者识别真正具备全固态技术的企业提供了依据[3]。

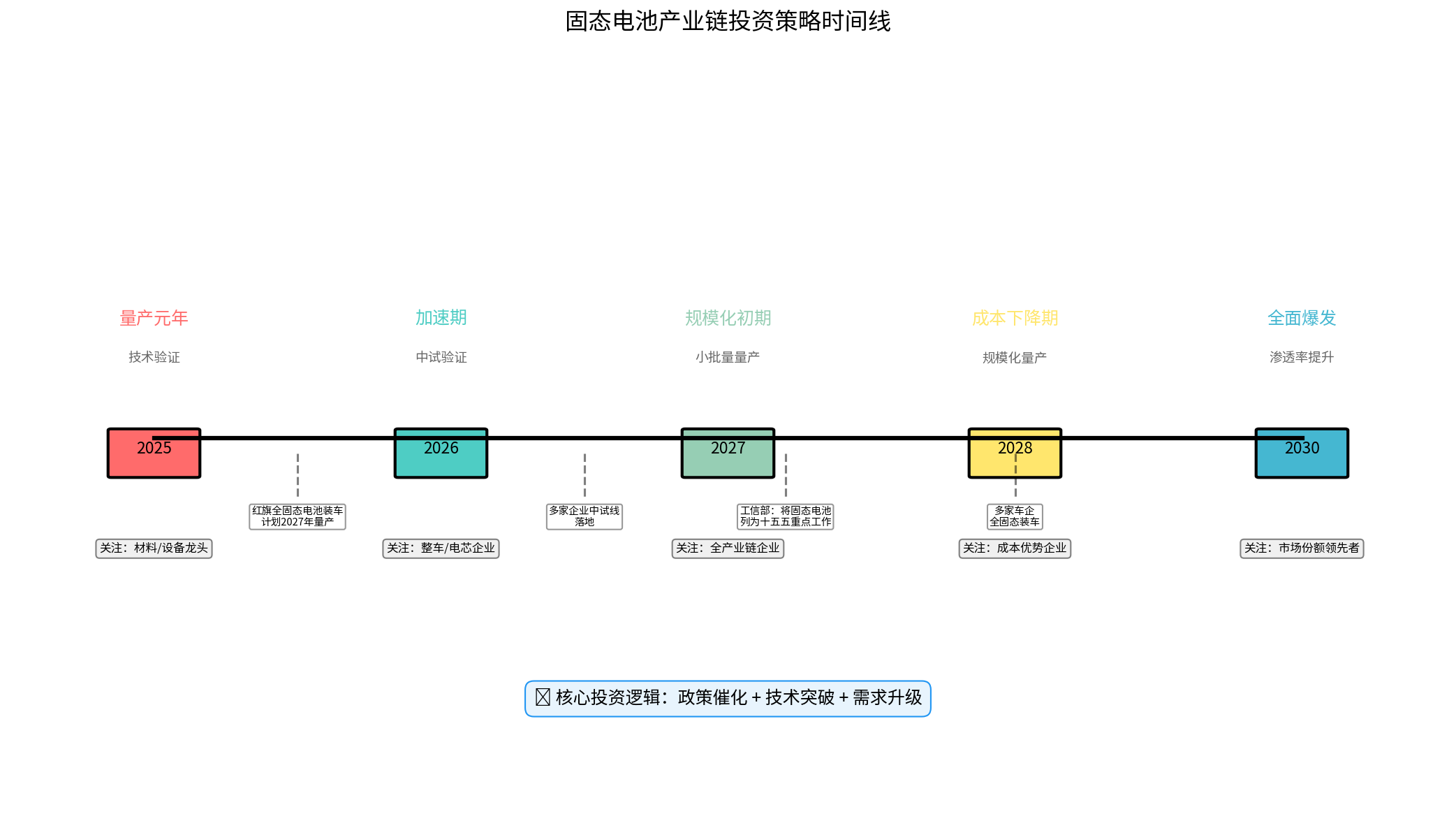

当前固态电池产业链发展超预期,已进入中试关键期。从电芯端来看,比亚迪、国轩高科、一汽集团等企业的60Ah车规级电芯已下线,能量密度可达350-400Wh/kg,充电倍率1C,循环寿命1000次,整体节奏较预期提前约半年[1]。

主要整车厂和电池企业的量产时间表已逐步明确:

- 一汽红旗:全固态电池包装载于实车并下线,计划2027年实现量产

- 比亚迪:2024年完成60Ah固态电芯中试下线,规划2027-2029年小批量装车

- 宁德时代:主攻硫化物全固态电池路线,实验室能量密度超500Wh/kg,预计2027年实现全固态电池小批量生产

- 长安汽车:2026年预计实现固态电池装车验证

- 广汽集团:计划在昊铂车型上实现全固态电池量产

业界普遍认为,2026年将成为"固态电池量产元年"[4]。

高工产业研究院(GGII)预测,到2030年全球固态电池需求将达100GWh以上,中国有望占据主导地位,届时中国固态电池出货量可达614.1GWh[2]。全球半固态及固态电池设备市场规模预计将从2024年的约200亿元增长至2030年的近1079.4亿元,复合年增长率超过30%。

储能需求的井喷为固态电池提供了额外增量市场。东吴证券指出,2025年国内新型储能新增装机预计达58.6GW/175.3GWh,同比增长38%/60%,全球储能装机预计增长60%至350GWh,对应电池需求600-650GWh;2026年全球储能装机有望维持60%以上增长至1000GWh以上[1]。

上游材料是固态电池产业链的核心支撑,主要包括:

| 材料类型 | 投资逻辑 | 受益企业 |

|---|---|---|

| 锂资源/锂盐 | 固态电池对锂需求增加,碳酸锂用量呈几何级增长 | 赣锋锂业、天齐锂业、融捷股份 |

| 硫化物前驱体 | 硫化物电解质主要原材料,成本优势显著 | 天赐材料(全球市占率超60%,成本较日企低40%) |

| 导电剂(CNT) | 固态电池导电性能关键材料 | 天奈科技(主导固态电池导电剂市场) |

| 硫化锂 | 硫化物电解质核心材料,纯度达99.9% | 光华科技(成本低于行业30%) |

固态电解质是固态电池的核心材料,目前存在氧化物、硫化物、聚合物三条主流技术路线:

| 技术路线 | 特点 | 代表企业 |

|---|---|---|

| 硫化物 | 离子电导率高,但稳定性差、成本高 | 宁德时代、天赐材料、赣锋锂业 |

| 氧化物 | 稳定性好,但脆性大、界面阻抗高 | 上海洗霸、比亚迪、先导智能 |

| 聚合物 | 加工性好,但离子电导率低 | 赣锋锂业、瑞泰新材 |

- 天赐材料:全球最大硫化物电解质前驱体供应商,硫化物前驱体全球市占率超60%,成本较日本企业低40%[2]

- 上海洗霸:LLZO氧化物电解质实现吨级量产,独供比亚迪,2026年产能利用率或达90%[2]

- 当升科技:国内唯一量产超高镍单晶正极材料,固态材料已导入丰田

- 贝特瑞:全球硅基负极龙头,适配锂金属负极

固态电池制造工艺与传统液态电池存在显著差异,干法电极技术、固态电解质涂覆等新工艺带来设备更新需求:

| 设备类型 | 投资价值 | 受益企业 |

|---|---|---|

| 干法电极设备 | 替代传统湿法工艺,节省溶剂成本 | 纳科诺尔(国内独家供应)、先导智能 |

| 固态电池整线 | 全新工艺路线,整线解决方案需求旺盛 | 先导智能(市占率超70%)、利元亨 |

| 化成检测设备 | 固态电池测试要求更高 | 荣旗科技、纳科诺尔 |

下游应用场景正在快速拓展,除新能源汽车外,储能、商业航天、无人机等领域对固态电池需求旺盛:

- 新能源汽车:续航里程突破1000公里的关键突破口

- 储能系统:安全性和循环寿命优势显著

- 商业航天:固态电池与卫星应用场景高度适配,无液态电解质、析气风险低、耐辐射和耐温差[1]

- 无人机/机器人:对安全性和能量密度要求更高

| 公司 | 代码 | 核心优势 | 投资逻辑 |

|---|---|---|---|

| 宁德时代 | 300750.SZ | 全球动力电池龙头,硫化物全固态电池路线,凝聚态电池已供货 | 全产业链专利布局超2000项,技术领先确定性强[2] |

| 比亚迪 | 002594.SZ | 氧化物-聚合物复合电解质体系,刀片固态电池技术 | 整车+电池垂直整合,成本控制能力强 |

| 赣锋锂业 | 002460.SZ | 全球唯一同时布局三大技术路线 | 技术壁垒深厚,2025年Q1固态电解质营收同比增长185%[2] |

| 公司 | 代码 | 细分领域 | 核心看点 |

|---|---|---|---|

| 先导智能 | 300450.SZ | 设备 | 固态电池整线解决方案龙头 |

| 上海洗霸 | 603200.SH | 电解质 | 氧化物电解质吨级量产,独供比亚迪 |

| 天赐材料 | 002709.SZ | 电解质前驱体 | 全球市占率超60%,成本优势明显 |

| 孚能科技 | 688567.SH | 电池 | 半固态电池良率突破90%,奔驰订单锁定 |

| 国轩高科 | 002074.SZ | 电池 | "金石电池"通过极端安全测试 |

| 纳科诺尔 | 688212.SH | 设备 | 干法电极设备国内独家供应 |

| 风险类型 | 具体表现 | 风险等级 |

|---|---|---|

| 界面稳定性 | 固-固界面接触阻抗高,循环过程中界面劣化 | 高 |

| 循环寿命 | 全固态电池循环寿命尚不及液态电池 | 高 |

| 技术路线分歧 | 氧化物、硫化物、聚合物路线尚未统一 | 中 |

固态电池的核心技术挑战在于固-固界面接触问题。安高特电采用"晶圆电极+薄膜电解质"架构和高通量材料研发范式实现突破[5],但这一技术路线能否成为主流仍需观察。欧阳明高院士预测全固态电池量产或推迟至2030年[2]。

| 成本因素 | 当前状况 | 降本挑战 |

|---|---|---|

| 硫化锂 | 售价250-300万元/吨 | 需降至50万元/吨以下 |

| 固态电解质 | 量产成本高 | 规模化效应尚未形成 |

| 设备投资 | 全新设备线投资 | 设备迭代快,投资风险大 |

当前固态电池生产成本是液态电池的3-5倍,若降本速度慢于预期,商业化进程可能受阻[2]。

- 技术路线风险:企业所选路线若未成为主流,将面临市场份额流失风险

- 竞争格局变化:比亚迪刀片固态电池采用氧化物路线,可能分流其他路线市场份额

- 估值风险:部分概念股动态PE超50倍,业务占比低的公司存在业绩不及预期风险

- GB 38031-2025"不起火"标准(2026年7月生效)将增加合规成本

- 补贴政策变化可能影响终端需求

- 出口政策和技术标准变化可能影响海外市场拓展

| 投资方向 | 推荐标的 | 投资逻辑 |

|---|---|---|

| 技术验证弹性标的 | 孚能科技(688567.SH) | 半固态电池良率突破90%,奔驰订单锁定2025年产能 |

| 技术验证弹性标的 | 金龙羽(002882.SZ) | A股唯一实现固态电池商用订单(无人机领域),能量密度500Wh/kg |

| 材料龙头 | 天赐材料(002709.SZ) | 硫化物前驱体全球市占率超60% |

| 材料龙头 | 上海洗霸(603200.SH) | 绑定比亚迪、宁德时代 |

| 设备龙头 | 先导智能(300450.SZ) | 2025年新增订单预计超80亿元,干法电极技术垄断 |

| 上游材料 | 天奈科技(688116.SH) | 固态电池导电剂核心供应商 |

| 上游材料 | 光华科技(300741.SZ) | 硫化锂成本低于行业30%,批量供货国轩高科 |

| 投资方向 | 推荐标的 | 投资逻辑 |

|---|---|---|

| 全产业链布局 | 宁德时代(300750.SZ) | 全球电池龙头,技术领先确定性强,专利布局超2000项[0] |

| 全产业链布局 | 赣锋锂业(002460.SZ) | 覆盖三大技术路线,构建技术壁垒 |

| 量产进度领先 | 国轩高科(002074.SZ) | 首条全固态实验线贯通,良品率90%,启动2GWh量产线设计 |

| 绑定头部客户 | 孚能科技 | 获奔驰独家认证及美国头部客户10亿美元订单 |

| 整车企业 | 比亚迪(002594.SZ) | 整车+电池垂直整合,具备成本优势 |

- 宁德时代(20%):行业绝对龙头,安全边际高

- 先导智能(15%):设备龙头,受益于产业扩张

- 天赐材料(15%):材料龙头,业绩确定性高

- 国轩高科(10%):技术进展领先,弹性较大

- 赣锋锂业(12%):全路线布局,技术弹性大

- 孚能科技(10%):绑定奔驰,订单确定性高

- 上海洗霸(8%):绑定比亚迪,供货确定性高

- 金龙羽(5%):无人机领域商用领先

- 光华科技(5%):硫化锂成本优势

安高特电是一家成立于2022年底的固态电池初创公司,采用"半导体思维"研发全固态电池,能量密度超过700Wh/kg,处于行业领先水平[5]。公司已完成A轮融资,团队由哈佛、斯坦福等名校背景的海外人才组成,具备较强的研发创新能力。

安高特电的核心技术突破体现在:

- 架构创新:"晶圆电极+薄膜电解质"架构,解决固-固界面接触难题

- 研发范式:高通量材料研发范式,加速材料筛选和优化

- 性能指标:能量密度超过700Wh/kg,显著高于行业平均水平

- 订单突破:已获得10亿元订单,与两轮车换电企业、央企等达成合作[5]

- 市场定位:从两轮车换电、无人机等细分市场切入,逐步向新能源汽车拓展

- 行业地位:工信部已将全固态电池列为2026年重点工作,政策支持力度加大

安高特电的案例表明,固态电池领域存在两类投资机会:

- 一级市场机会:初创企业具备较高的技术弹性和成长空间,但投资风险也相应较大

- 二级市场机会:关注与安高特电等创新企业有合作关系或技术协同的上市公司

| 维度 | 评估 | 置信度 |

|---|---|---|

| 政策支持 | 力度空前,2026年进入产业化加速期 | 高 |

| 技术进展 | 超出预期,2026年为量产元年信号明确 | 高 |

| 市场需求 | 新能源汽车+储能双轮驱动 | 高 |

| 成本下降 | 面临挑战,但规模化后有望大幅改善 | 中 |

| 投资时机 | 当前处于产业化验证关键期,适合布局 | 高 |

- 主线一:设备厂商——先导智能、纳科诺尔(受益于固态电池产线建设)

- 主线二:材料龙头——天赐材料、上海洗霸、天奈科技(受益于材料需求爆发)

- 主线三:电池龙头——宁德时代、比亚迪、赣锋锂业(受益于全产业链布局)

- 主线四:弹性标的——孚能科技、国轩高科、金龙羽(受益于技术突破)

投资者需关注以下风险:

- 技术路线分歧导致的投资风险

- 商业化进程不及预期风险

- 成本下降不及预期风险

- 估值泡沫风险

- 政策变化风险

[1] 国盛证券 - “国家电网’十五五’投资4万亿元,固态电池近期催化密集落地” (https://caifuhao.eastmoney.com/news/20260119090651829059380)

[2] 新浪财经 - “固态电池板块投资价值分析:产业链全景与短期机会” (https://cj.sina.cn/articles/view/7879848900/1d5acf3c401902mqwk)

[3] LinkedIn - “China Issues Solid-State Battery Roadmap for Global Battery Investors” (https://www.linkedin.com/posts/donush_xfc-energytransition-venturecapital-activity-7413528082847793152-PpHR)

[4] 万家基金 - “固态电池’量产元年’启幕,如何把握投资机会?” (https://www.wjasset.com/contents/2026/1/16-11d17898bb604a24bf2b653c6a6db776.html)

[5] 用户提供的安高特电案例背景资料

[0] 金灵API市场数据(宁德时代、比亚迪实时报价及技术分析)

数据基于历史,不代表未来趋势;仅供投资者参考,不构成投资建议

关于我们:Ginlix AI 是由真实数据驱动的 AI 投资助手,将先进的人工智能与专业金融数据库相结合,提供可验证的、基于事实的答案。请使用下方的聊天框提出任何金融问题。