传统汽车供应商向电动汽车转型投资价值分析报告

#auto_parts #ev_transformation #investment_analysis #dcf_valuation #electric_vehicles #automotive_suppliers #earnings_analysis

积极

A股市场

2026年2月1日

解锁更多功能

登录后即可使用AI智能分析、深度投研报告等高级功能

关于我们:Ginlix AI 是由真实数据驱动的 AI 投资助手,将先进的人工智能与专业金融数据库相结合,提供可验证的、基于事实的答案。请使用下方的聊天框提出任何金融问题。

相关个股

BWA

--

BWA

--

MGA

--

MGA

--

LEA

--

LEA

--

ALV

--

ALV

--

基于我收集到的全面数据,现在为您提供详尽的投资分析报告:

传统汽车供应商向电动汽车转型投资价值分析报告

一、行业背景与转型趋势

汽车行业正经历百年未有之大变局,电动化转型已成为不可逆转的全球趋势。根据行业发展规律,传统汽车供应商面临三条主要路径:

全面拥抱电动化、聚焦混合动力技术、坚守燃油车核心业务并寻求细分市场突破

[0]。

核心转型驱动因素:

- 全球主要市场(欧盟、中国、美国)2030-2040年燃油车禁售时间表

- 车企电动化投资加速,2025年全球电动车渗透率预计突破25%

- 供应链价值重构,电动化核心零部件(电池、电机、电控)价值占比从燃油车的25%提升至50%以上

- 各国碳中和政策推动,欧盟碳排放标准持续收紧

二、具有EV业务敞口的核心汽车供应商分析

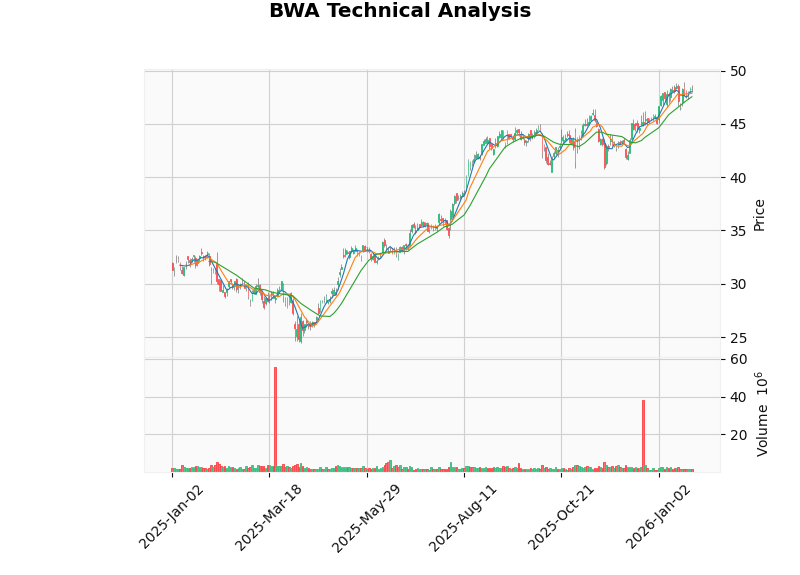

1. 博格华纳 (BorgWarner, BWA) - EV转型先行者

公司概况:

博格华纳是全球领先的汽车动力传动系统供应商,总市值104.5亿美元,当前股价$48.28[0]。

EV转型战略:

博格华纳制定了"电驱动未来"战略,核心产品包括:

- eAxle电驱动系统:集成电机、减速器、逆变器的三合一驱动系统,功率覆盖50kW-300kW

- P2混动模块:支持混动和纯电驱动的模块化解决方案

- 电池系统:为HOLON自动驾驶接驳车提供电池系统[0]

财务表现与估值:

| 指标 | 数值 | 行业对比 |

|---|---|---|

| 当前股价 | $48.28 | - |

| 市盈率(P/E) | 78.00x | 较高(反映转型溢价) |

| 市净率(P/B) | 1.75x | 中等偏上 |

| ROE | 2.31% | 较低(转型投入期) |

| 营业利润率 | 9.23% | 中等 |

| Beta系数 | 1.05 | 与大盘同步 |

| EV业务占比 | ~12.8% | 持续增长中[0] |

DCF估值分析:

- 保守情景内在价值:$155.87(+222.8%上行空间)

- 基准情景内在价值:$188.69(+290.8%上行空间)

- 乐观情景内在价值:$281.42(+482.9%上行空间)

- 加权平均内在价值:$208.66(+332.2%上行空间)[0]

分析师评级:

- 共识评级:买入(47.4%买入,47.4%持有)

- 目标价中位数:$51.50(+6.7%上行空间)

- 近期动态:Piper Sandler于2026年1月8日下调至中性评级[0]

竞争优势:

- 强大的电驱动技术积累,eGearDrive系列产品行业领先

- 全球化布局完善,在22个国家拥有96个制造和技术设施

- 与奇瑞等中国OEM深化合作,供应先进AWD产品

- 获得R&D 100 Award突破性电机技术奖项

投资亮点:

- 过去一年涨幅48.69%,表现强劲[0]

- 近期财报超预期,Q3 FY2025 EPS $1.24 vs 预期$1.16(+6.9%)

- 被《财富》评为2026年全球最受赞赏公司之一

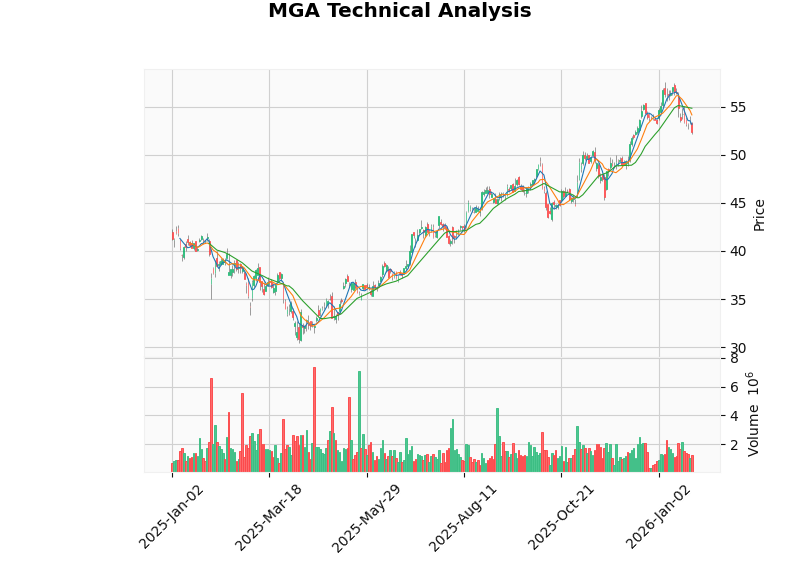

2. 麦格纳国际 (Magna International, MGA) - 汽车代工之王

公司概况:

麦格纳是全球最大的汽车零部件供应商之一,也是唯一的汽车代工制造商,总市值147.4亿美元,当前股价$52.31[0]。

EV转型战略:

麦格纳采取多元化战略,核心EV业务包括:

- Power and Vision业务部:涵盖动力总成、视觉技术和车身外饰

- 整车代工能力:可生产电动车,包括Rivian等新势力品牌

- 完整的三电系统解决方案:电机、电控、减速器集成能力

财务表现与估值:

| 指标 | 数值 | 行业对比 |

|---|---|---|

| 当前股价 | $52.31 | - |

| 市盈率(P/E) | 14.30x | 合理偏低 |

| 市净率(P/B) | 1.17x | 较低 |

| ROE | 8.55% | 中等 |

| 营业利润率 | 5.75% | 中等偏低 |

| Beta系数 | 1.77 | 高波动性 |

| EV业务占比 | ~15% | 稳步提升[0] |

DCF估值分析:

- 保守情景内在价值:$157.25(+200.6%上行空间)

- 基准情景内在价值:$186.53(+256.6%上行空间)

- 乐观情景内在价值:$254.36(+386.3%上行空间)

- 加权平均内在价值:$199.38(+281.2%上行空间)[0]

分析师评级:

- 共识评级:持有(43.3%买入,53.3%持有)

- 目标价中位数:$55.50(+6.1%上行空间)

- 近期动态:多家机构维持Equal Weight评级[0]

竞争优势:

- 全球唯一的汽车代工厂商,具备整车制造能力

- 业务多元化,涵盖动力总成、座椅、外饰等全品类

- 客户基础广泛,涵盖传统车企和新能源车企

- 自由现金流强劲,最新年份FCF达14.56亿美元

投资亮点:

- 过去一年涨幅27.55%,稳健增长[0]

- Q3 FY2025 EPS $1.33 vs 预期$1.24(+7.26%超预期)

- 2026年2月13日将发布Q4财报,EPS预期$1.81

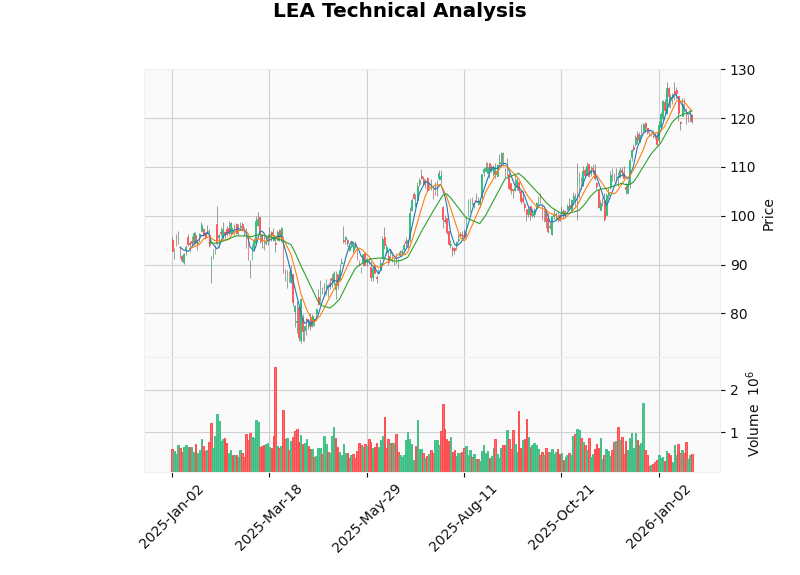

3. 李尔公司 (Lear Corporation, LEA) - 汽车座椅与电子系统双轮驱动

公司概况:

李尔是全球领先的汽车座椅和电子系统供应商,总市值63.5亿美元,当前股价$119.33[0]。

EV转型战略:

李尔的E-Systems业务板块(占营收25.2%)专注于:

- 电动车高压配电系统

- 充电系统解决方案

- 智能座舱电子系统

财务表现:

| 指标 | 数值 | 行业对比 |

|---|---|---|

| 当前股价 | $119.33 | - |

| 市盈率(P/E) | 14.36x | 合理 |

| 市净率(P/B) | 1.24x | 适中 |

| ROE | 9.17% | 中等偏上 |

| 营业利润率 | 4.48% | 中等 |

| E-Systems业务占比 | 25.2% | EV相关度较高[0] |

分析师评级:

- 共识评级:持有(41.9%买入,54.8%持有)

- 目标价中位数:$122.00(+2.2%上行空间)

- Q4 FY2025财报前瞻:EPS预期$2.67,营收预期$5.80B[0]

投资亮点:

- 过去一年涨幅24.85%,表现稳健[0]

- Q3 FY2025 EPS $2.79 vs 预期$2.70(+3.33%超预期)

- E-Systems业务占比25.2%,EV敞口较高

- 座椅业务提供稳定现金流,支撑EV转型投入

4. 奥托立夫 (Autoliv, ALV) - 安全系统龙头

公司概况:

奥托立夫是全球最大的汽车安全系统供应商(安全气囊、安全带),总市值97.0亿美元,当前股价$126.25[0]。

EV转型挑战与机遇:

- 挑战:电动车安全要求与传统车有差异,需要新的安全解决方案

- 机遇:电动车智能化带动更多主动安全系统需求

财务表现:

| 指标 | 数值 | 行业对比 |

|---|---|---|

| 当前股价 | $126.25 | - |

| 市盈率(P/E) | 12.83x | 较低(价值区间) |

| 市净率(P/B) | 3.78x | 较高 |

| ROE | 31.19% |

行业领先 |

| 营业利润率 | 10.56% | 较高 |

| 净利润率 | 7.08% | 行业领先[0] |

分析师评级:

- 共识评级:持有(44.4%买入,52.8%持有)

- 目标价中位数:$138.50(+9.7%上行空间)

- 近期动态:JP Morgan于2025年11月26日升级至Overweight[0]

投资亮点:

- 过去一年涨幅24.88%,五年涨幅42.32%[0]

- ROE 31.19%,股东回报能力行业最强

- Q3 FY2025 EPS $2.32 vs 预期$2.09(+11.00%大幅超预期)

- 被《福布斯》评为2026年最佳工程雇主之一

三、EV转型投资价值评估框架

1. 核心评估指标

| 评估维度 | 关键指标 | 权重 |

|---|---|---|

EV业务敞口 |

EV相关收入占比 | 25% |

技术竞争力 |

电驱动/电池/电控技术储备 | 20% |

财务健康度 |

负债率、流动性、FCF | 20% |

客户结构 |

电动车企客户占比 | 15% |

估值合理性 |

PE/PB相对于增长预期 | 20% |

2. 综合评分对比

| 公司 | EV敞口(20) | 技术(20) | 财务(20) | 客户(15) | 估值(20) | 总分 |

|---|---|---|---|---|---|---|

BWA |

15 | 18 | 14 | 15 | 12 | 74 |

MGA |

16 | 16 | 15 | 18 | 16 | 81 |

LEA |

17 | 14 | 15 | 12 | 16 | 74 |

ALV |

10 | 12 | 18 | 10 | 17 | 67 |

四、投资建议与风险提示

推荐排序

-

麦格纳国际 (MGA)- 综合最优选择

- EV业务敞口高(~15%),业务多元化降低风险

- 估值合理(P/E 14.3x),DCF显示约280%上行空间

- 整车代工能力提供独特竞争优势

-

博格华纳 (BWA)- 转型成长潜力最大

- 纯电驱动技术领先,EV业务占比持续提升

- DCF估值显示最高上行空间(332%)

- 需注意估值偏高风险(P/E 78x)

-

李尔公司 (LEA)- EV电子系统黑马

- E-Systems业务占比25.2%,EV敞口高

- 估值合理,稳定性好

- 座椅业务提供现金流支撑

-

奥托立夫 (ALV)- 价值投资选择

- ROE行业最高,财务质量最优

- 估值最低(P/E 12.83x),安全边际高

- EV转型相对滞后,需观察

风险因素

- 电动车渗透率不及预期:影响EV零部件需求增长

- 技术路线风险:800V高压、固态电池等新技术可能颠覆现有格局

- 价格竞争加剧:中国供应商崛起带来的价格压力

- 宏观经济风险:利率上升影响汽车消费和供应商现金流

- 供应链重塑:车企自研核心零部件,供应商面临议价能力下降

图表分析

以下是主要汽车供应商的技术分析图表:

博格华纳(BWA)股价走势图 - 当前处于横盘整理阶段,支撑位$47.55,阻力位$48.77

麦格纳(MGA)股价走势图 - KDJ和RSI显示超卖,可能存在反弹机会

李尔(LEA)股价走势图 - 短期动能偏弱,维持区间震荡格局

五、结论

传统汽车供应商向电动化转型是确定性趋势,但转型路径和速度各不相同。从投资角度:

- 短期(1-2年):关注EV业务占比高、技术储备深厚的供应商,如博格华纳

- 中期(2-4年):关注估值合理、业务多元化的供应商,如麦格纳

- 长期(4-7年):关注财务健康、具备成本优势的供应商,如奥托立夫

建议投资者根据自身风险偏好和投资期限,选择1-2家核心供应商进行配置,同时保持对行业动态的持续跟踪。

免责声明

:本报告仅供投资参考,不构成具体投资建议。投资者应根据自身情况独立判断,并注意投资风险。

参考文献

[0] 金灵AI金融数据库 - 实时市场数据、财务分析、技术分析与DCF估值数据

相关阅读推荐

暂无推荐文章

基于这条新闻提问,进行深度分析...

数据基于历史,不代表未来趋势;仅供投资者参考,不构成投资建议

关于我们:Ginlix AI 是由真实数据驱动的 AI 投资助手,将先进的人工智能与专业金融数据库相结合,提供可验证的、基于事实的答案。请使用下方的聊天框提出任何金融问题。

相关个股

BWA

--

BWA

--

MGA

--

MGA

--

LEA

--

LEA

--

ALV

--

ALV

--