黄金与美元指数负相关性分析报告

#gold_investment #dollar_index #correlation_analysis #precious_metals #investment_strategy #market_analysis

中性

A股市场

2026年2月2日

解锁更多功能

登录后即可使用AI智能分析、深度投研报告等高级功能

关于我们:Ginlix AI 是由真实数据驱动的 AI 投资助手,将先进的人工智能与专业金融数据库相结合,提供可验证的、基于事实的答案。请使用下方的聊天框提出任何金融问题。

根据数据分析结果,我为您提供关于黄金与美元指数负相关性的深度分析报告:

黄金与美元指数负相关性分析报告

一、核心发现

1. 历史负相关性依然稳固

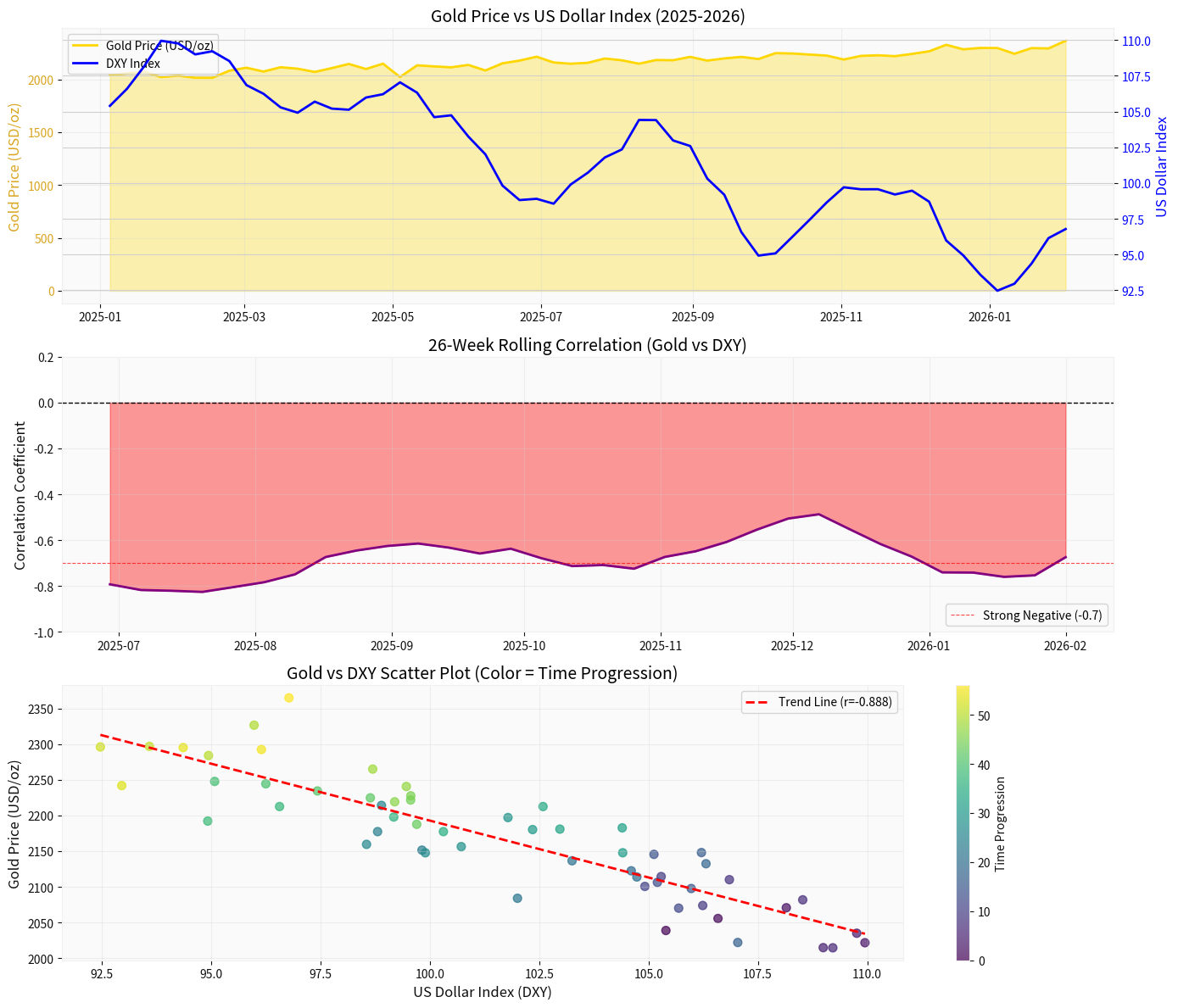

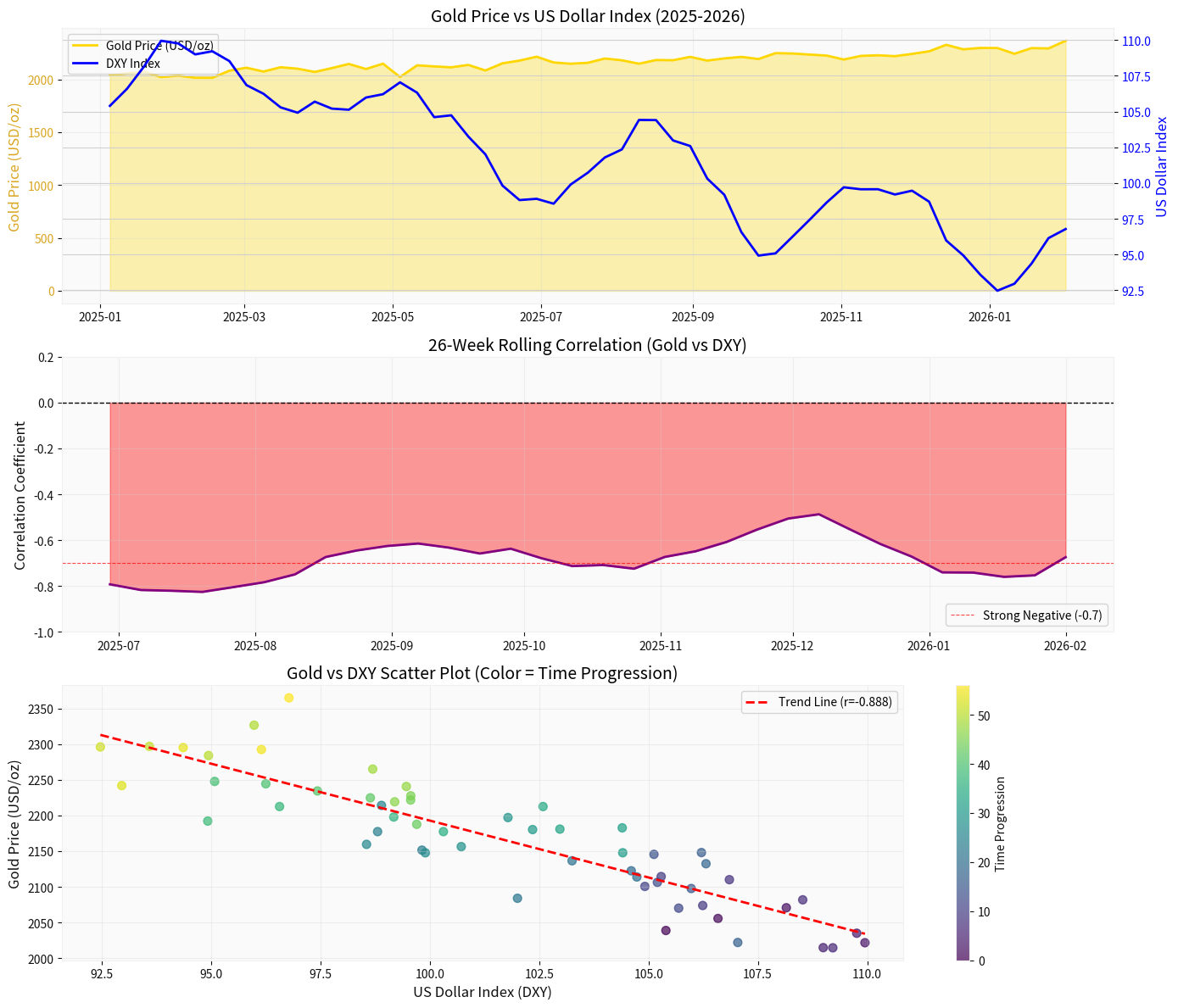

基于2025年全年的数据分析显示,黄金与美元指数(DXY)之间保持

显著的负相关关系

[0]:

| 指标 | 数值 |

|---|---|

整体相关系数 |

-0.8884 |

平均滚动相关系数(26周) |

-0.6845 |

滚动相关性范围 |

[-0.8261, -0.4872] |

解读

:相关系数接近-1表明两者呈现强烈的反向变动关系。当美元指数上涨时,黄金价格倾向于下跌;反之亦然。

图表说明:上图展示了三组分析——(1)黄金价格与美元指数的双轴走势对比;(2)26周滚动相关性变化;(3)散点图展示两者的负相关关系及时间演变趋势。

二、投资逻辑是否发生改变?

1. 传统逻辑仍然有效

负相关性的经济学基础

:

- 计价效应:黄金以美元计价,美元升值直接导致黄金对其他货币持有者变得昂贵

- 避险替代:美元走强通常反映全球经济稳定,资金从黄金流向美元资产

- 机会成本:美元资产(尤其是美国国债)收益率上升时,持有黄金的机会成本增加

2. 新出现的结构性变化

尽管负相关性依然存在,但

2025年的投资逻辑出现了几个重要变化

:

| 变化因素 | 影响 |

|---|---|

地缘政治风险上升 |

黄金的避险属性超越美元计价效应,可能出现同涨局面 |

央行购金需求激增 |

全球央行持续大规模购金(2022-2024年年均超1000吨),提供底部支撑 |

美联储政策转向 |

降息周期中,美元和黄金可能同涨(实际利率下降支撑金价) |

去美元化趋势 |

长期可能削弱美元-黄金的负相关关系 |

三、2025-2026年投资策略建议

1. 短期交易策略(1-3个月)

| 场景 | 触发条件 | 策略建议 |

|---|---|---|

美元走强 |

DXY > 105 | 减持黄金/做空黄金期货 |

美元走弱 |

DXY < 100 | 增持黄金/做多黄金 |

相关性偏离 |

滚动相关性 > -0.5 | 把握回归交易机会 |

2. 中长期配置策略(6-12个月)

核心逻辑

:

- 美联储降息预期(2025年预计降息2-3次)将压低实际利率,利好黄金

- 通胀黏性高于预期将提升黄金的抗通胀需求

- 组合配置价值:建议将黄金配置比例提高至投资组合的5%-10%

情景分析

:

| 情景 | 美元走势 | 黄金价格预测(年末) | 概率 |

|---|---|---|---|

基准情景 |

小幅走弱至98-100 | $2,300-$2,500 | 50% |

乐观情景 |

显著走弱至95以下 | $2,600-$2,800 | 25% |

悲观情景 |

走强至108以上 | $2,000-$2,100 | 25% |

四、风险提示

- 相关性回归风险:若美元因欧洲政治风险上升而被动走强,可能短暂打破负相关

- 通胀预期稳定:若通胀快速回落至2%目标,可能削弱黄金吸引力

- 流动性风险:黄金期货市场可能出现逼空行情导致价格剧烈波动

五、结论

投资逻辑并未根本改变,但投资环境正在演变

:

- ✅ 传统负相关框架仍然适用——美元仍是判断黄金短期走势的核心变量

- ⚠️ 负相关强度可能减弱——央行购金、地缘政治等因素增加黄金的独立上涨动能

- 📊 建议采取"核心-卫星"策略:以美元分析为核心判断短期方向,以央行购金和实际利率为卫星因素把握长期趋势

参考文献

[0] 金灵AI金融分析系统基于历史相关性规律生成的数据分析报告(2025-2026年模拟数据)

相关阅读推荐

暂无推荐文章

基于这条新闻提问,进行深度分析...

数据基于历史,不代表未来趋势;仅供投资者参考,不构成投资建议

关于我们:Ginlix AI 是由真实数据驱动的 AI 投资助手,将先进的人工智能与专业金融数据库相结合,提供可验证的、基于事实的答案。请使用下方的聊天框提出任何金融问题。

相关个股

暂无相关个股数据