嘉晨智能对杭叉集团销售毛利率偏高分析

解锁更多功能

登录后即可使用AI智能分析、深度投研报告等高级功能

关于我们:Ginlix AI 是由真实数据驱动的 AI 投资助手,将先进的人工智能与专业金融数据库相结合,提供可验证的、基于事实的答案。请使用下方的聊天框提出任何金融问题。

基于搜索到的信息,我来为您详细分析嘉晨智能对杭叉集团销售毛利率偏高的问题。

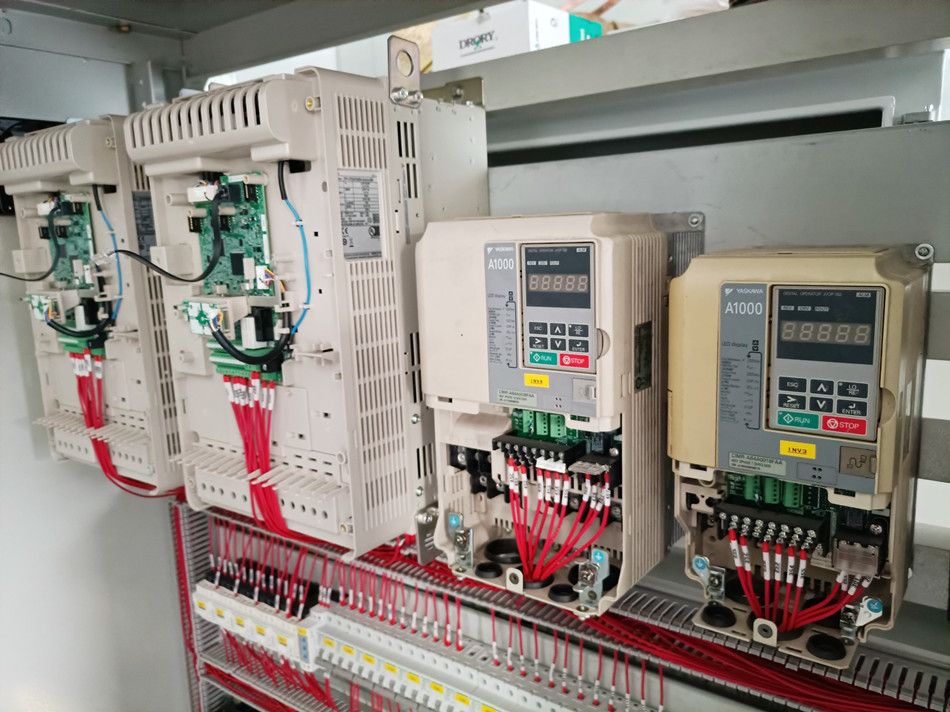

嘉晨智能是一家深耕工业自动化控制行业的电气控制系统产品及整体解决方案提供商,主要产品包括电机驱动控制系统、整机控制系统及智能网联系统。杭叉集团持有嘉晨智能

- 2022年:31.84%

- 2023年:30.06%

- 2024年:29.81%

- 2025年1-6月:33.90%[1][2]

- 2022年:52.95%(收入1.78亿元)

- 2023年:44.69%(收入1.68亿元)

- 2024年:42.16%(收入1.68亿元)

- 2025年1-6月:36.12%(收入6912.20万元)[1][2]

根据搜索信息,北交所在

- 毛利率差异问题:嘉晨智能向杭叉集团销售毛利率高于非关联客户,这引发监管层关注

- 关联交易规范性:2022年关联交易金额超过预计金额899.07万元,存在未及时召开董事会追加审议的情况

- 监事会审议问题:第一届监事会审议《关于预计2022年度日常关联交易的议案》时,关联监事袁光辉存在未回避表决的情况[1]

嘉晨智能对毛利率差异给出的解释主要包括:

- 定制化产品较多:向杭叉集团销售的产品定制化程度较高,与非关联客户销售的产品可比性较低

- 定价方法一致:公司表示与杭叉集团之间发生的关联交易均按照与其他客户一致的定价方法协商确定价格,具有公允性

- 租赁价格公允:向杭叉集团租赁厂房用于仓库存放货物,定价依据参考杭叉集团向其他非关联方供应商出租仓库的单位面积租金确定[3]

除毛利率问题外,嘉晨智能还存在以下财务关注点:

- 客户集中度高:前五名客户收入占比达80-87%,对杭叉集团依赖度极高

- 供应商依赖:对单一供应商飒派集团采购占比高达45%-70%,存在供应链风险

- 自研产品毛利率较低:以自制ACM电机控制器等为核心零部件相关产品的毛利率较低[2]

嘉晨智能对杭叉集团销售毛利率偏高确实存在,北交所也对此进行了重点问询。虽然公司解释为定制化产品较多导致可比性较低,但考虑到杭叉集团既是第二大股东又是第一大客户的双重身份,这种定价公允性争议在IPO审核中较为常见。建议投资者在关注该问题时,重点评估:

- 关联交易定价的具体依据和可比性

- 毛利率差异的合理性和持续性

- 客户集中度风险及替代方案

[1] 搜狐网 - 嘉晨智能IPO:第一大客户是大股东,关联交易存在不规范 (https://www.sohu.com/a/986932764_121149397)

[2] 证券之星 - 嘉晨智能关联交易超三成:第二大股东也是第一大客户 (https://stock.stockstar.com/IG2026021300017908.shtml)

[3] 腾讯网 - 嘉晨智能IPO回复二轮问询 (https://new.qq.com/rain/a/20260123A08F6K00)

数据基于历史,不代表未来趋势;仅供投资者参考,不构成投资建议

关于我们:Ginlix AI 是由真实数据驱动的 AI 投资助手,将先进的人工智能与专业金融数据库相结合,提供可验证的、基于事实的答案。请使用下方的聊天框提出任何金融问题。