ETF机制与投资策略:Reddit讨论分析

#etf_analysis #dca_strategy #investing_education #long_term_investing

中性

美股市场

2025年12月6日

解锁更多功能

登录后即可使用AI智能分析、深度投研报告等高级功能

关于我们:Ginlix AI 是由真实数据驱动的 AI 投资助手,将先进的人工智能与专业金融数据库相结合,提供可验证的、基于事实的答案。请使用下方的聊天框提出任何金融问题。

相关个股

VOO

--

VOO

--

VXUS

--

VXUS

--

SMH

--

SMH

--

QQQM

--

QQQM

--

综合分析

本分析基于2025年12月6日的Reddit讨论[0],用户在讨论中就ETF功能展开辩论,重点关注持续投资(DCA)、增长驱动因素和业绩预期。

ETF核心机制

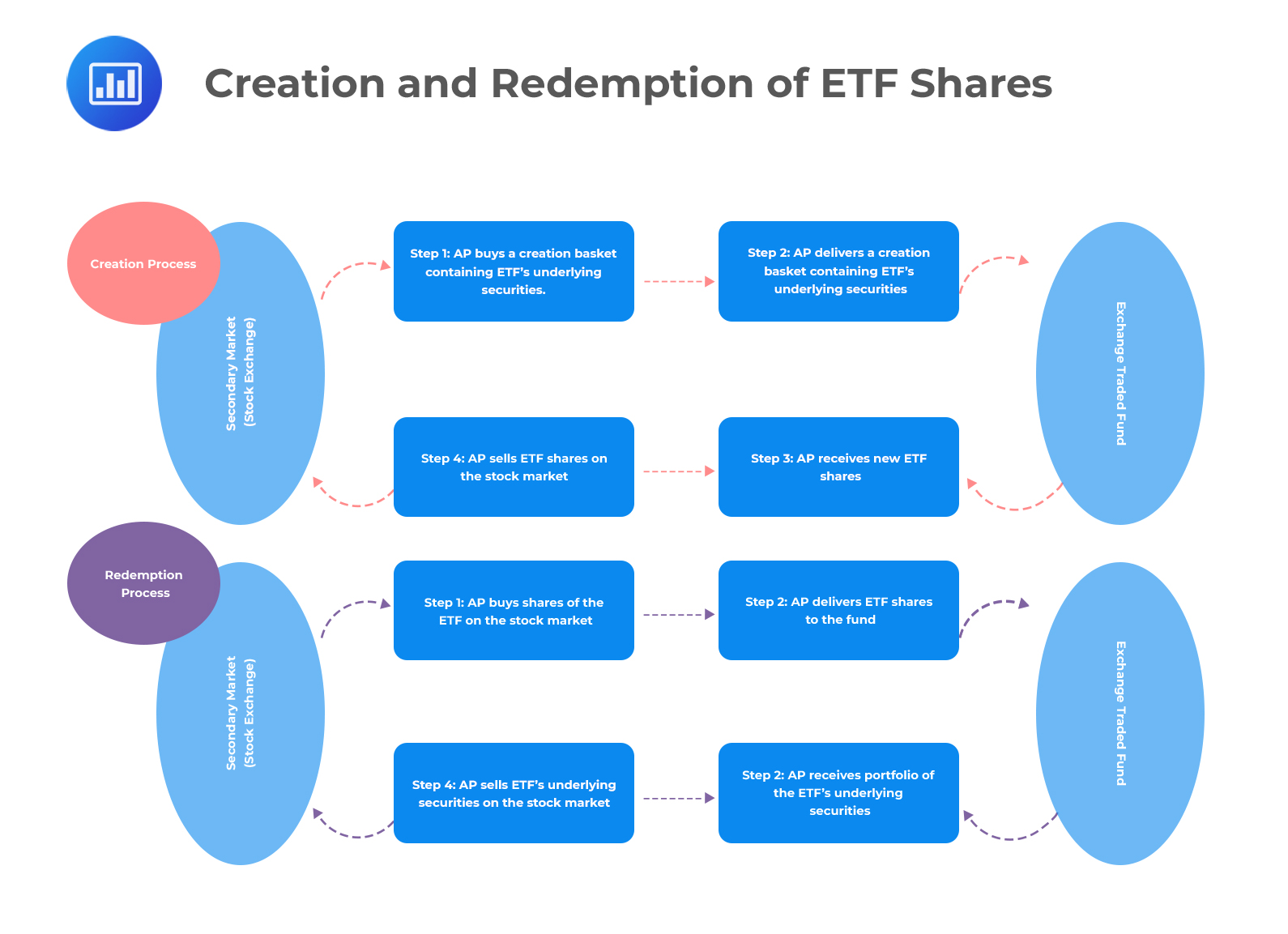

ETF是结构化的受管理资产组合(股票、债券等),可像个股一样交易。其价值随所持基础资产成比例涨跌。与共同基金不同,ETF采用实物申赎机制,减少资本利得分配,为频繁卖出者提供税收优惠[2]。讨论中提到了受欢迎的ETF,包括VOO、VXUS、SMH和QQQM——这些是与长期投资策略一致的宽基或行业特定指数基金。

DCA有效性与长期表现

用户强调DCA是有效的ETF策略,外部来源证实,通过随时间分散投资,DCA可降低波动性并减少情绪化决策[4][5]。讨论中涉及两个回报指标:

- 名义回报:年化约10%(含通胀和股息),得到标准普尔500指数长期数据支持[0]

- 通胀调整后回报:年化约8%(可能是讨论中提到的较低估计值的依据)

20-30年的投资期限被反复强调为实现这些回报的关键,因为短期波动性和潜在的“失落十年”需要纪律性——尤其是在熊市期间,许多投资者会放弃DCA。

复利澄清

与一些误解相反,ETF本身并不产生复利;当股息被再投资以购买更多份额,进而产生更多股息时,复利增长才会发生。这与关于股息再投资计划(DRIP)作为ETF长期增长关键驱动因素的外部指导一致[6]。

主要见解

- 回报指标背景:8% vs 10%的回报差异源于未能区分通胀调整后(实际)回报与名义回报,这是设定合理预期的关键细节。

- 纪律胜于公式:尽管DCA在数学上是合理的,但其成功取决于投资者在熊市期间的韧性——这是一个常被低估的因素。

- ETF税收效率:实物机制为频繁卖出者提供税收优惠,但长期投资者可能不会比低换手率的个股投资组合看到显著优势。

- 复利要求:股息再投资不是自动的;投资者必须主动启用DRIP才能释放复利增长潜力。

风险与机遇

- 风险:当前估值较高(引用了未指明的指标)、短期波动性,以及市场低迷期间投资者纪律失效[1]。

- 机遇:DCA在市场下跌期间降低平均成本的能力、通过股息再投资实现的长期复利,以及对活跃交易者的税收效率[4][5][6]。

- 紧迫性评估:无需立即采取行动,但投资者应明确回报预期(实际vs名义)并设置DRIP以最大化长期增长。

关键信息摘要

- ETF是可交易的资产组合,为频繁卖出者提供税收优惠。

- DCA降低ETF投资中的波动性并鼓励纪律性。

- 长期回报平均为年化约10%的名义回报或约8%的通胀调整后回报,具体取决于计算方式。

- 复利需要主动的股息再投资。

- 20-30年的投资期限对于抵御市场波动至关重要。

已识别的信息缺口包括:

- 缺乏费用率分析(净回报的关键驱动因素)

- “历史高估值”的背景有限(无市盈率等具体指标)

- 未讨论提及基金(VOO、VXUS、SMH、QQQM)的ETF特定特征(行业敞口、费用)

- 遗漏了资产配置和再平衡作为最大化持仓的策略

所有发现均基于Reddit讨论[0]和验证ETF机制及投资原则的外部来源[2][4][5][6]。

相关阅读推荐

暂无推荐文章

基于这条新闻提问,进行深度分析...

数据基于历史,不代表未来趋势;仅供投资者参考,不构成投资建议

关于我们:Ginlix AI 是由真实数据驱动的 AI 投资助手,将先进的人工智能与专业金融数据库相结合,提供可验证的、基于事实的答案。请使用下方的聊天框提出任何金融问题。

相关个股

VOO

--

VOO

--

VXUS

--

VXUS

--

SMH

--

SMH

--

QQQM

--

QQQM

--